Физический показатель

При расчете ЕНВД с такого вида деятельности применяйте физический показатель – площадь торгового зала (п. 3 ст. 346.29 НК РФ). Показатель базовой доходности составляет 1800 руб. в месяц с 1 кв. м площади (п. 3 ст. 346.29 НК РФ).

В целях применения ЕНВД понятие «торговый зал» налоговым законодательством не определено. В связи с этим налоговая служба рекомендует руководствоваться определением торгового зала, которое приведено в ГОСТ Р 51303-99 (письмо ФНС России от 2 июля 2010 г. № ШС-37-3/5778). Согласно этому определению под торговым залом понимается специально оборудованная основная часть торгового помещения магазина, предназначенная для обслуживания покупателей (п. 43 раздела 2.3 ГОСТ Р 51303-99).

Площадь торгового зала установите по данным правоустанавливающих и инвентаризационных документов (абз. 22 ст. 346.27 НК РФ). Например, это может быть договор купли-продажи нежилого помещения, техпаспорт, планы, схемы, экспликации, договор аренды (субаренды) нежилого помещения или его части (абз. 24 ст. 346.27 НК РФ).

В площадь торгового зала включите:

- часть магазина, павильона (открытой площадки), занятую оборудованием для выкладки, демонстрации товаров, проведения расчетов и обслуживания покупателей;

- площадь контрольно-кассовых узлов и кабин;

- площадь рабочих мест обслуживающего персонала;

- площадь проходов для покупателей;

- арендуемую часть торгового зала.

Из площади торгового зала исключите:

- площадь подсобных помещений;

- площадь административно-бытовых помещений;

- площадь помещений для приема, хранения товаров и подготовки их к продаже, в которых не производится обслуживание покупателей.

Такие требования содержатся в абзаце 22 статьи 346.27 Налогового кодекса РФ.

Кроме того, для расчета ЕНВД из площади торгового зала можно исключить площадь, сданную в аренду (субаренду). Для этого у арендодателя (или у арендатора, сдающего часть торгового зала в субаренду) должны быть документы, подтверждающие размер площади, которая не используется им для ведения розничной торговли. Такими документами могут быть договоры аренды (субаренды), в которых указан размер площади, переданной арендатору (субарендатору).

Аналогичные разъяснения содержатся в письме Минфина России от 9 декабря 2013 г. № 03-11-11/53554.

Ситуация: как рассчитать ЕНВД по розничному магазину, если кассовый узел площадью 2 кв. м удален от торгового зала?

По общему правилу при расчете ЕНВД площадь контрольно-кассовых узлов и кабин нужно включать в площадь торгового зала (абз. 22 ст. 346.27 НК РФ).

Однако такой порядок действует, если касса находится непосредственно в торговом зале объекта стационарной торговли. Если же кассовый узел удален от торгового зала или расположен в другом помещении, то занимаемую им площадь при расчете ЕНВД не учитывайте. Аналогичная точка зрения отражена в письме Минфина России от 6 ноября 2006 г. № 03-11-04/3/443.

Ситуация: как рассчитать ЕНВД, если для розничной торговли организация арендует нежилое помещение площадью менее 150 кв. м? Помещение расположено в здании склада.

Если склад оснащен торговым залом, ЕНВД рассчитайте исходя из его площади. Если торговый зал на складе отсутствует, для расчета ЕНВД используйте количество торговых мест или их площадь.

Таким образом, ответ на этот вопрос зависит от характеристики торгового объекта.

Для расчета ЕНВД с розничной торговли (кроме развозной и разносной) используются следующие физические показатели:

- площадь торгового зала, если используемое помещение относится к стационарной сети, имеющей торговые залы (магазины и павильоны);

- количество торговых мест, если используемое помещение относится к стационарной сети, не имеющей торговых залов, или к нестационарной сети и его площадь составляет менее 5 кв. м;

- площадь торговых мест, если используемое помещение относится к стационарной сети, не имеющей торговых залов, или к нестационарной сети, и его площадь – более 5 кв. м.

Это следует из пункта 3 статьи 346.29 Налогового кодекса РФ.

К объектам стационарной сети, имеющим торговые залы, относятся строения, которые одновременно удовлетворяют таким требованиям:

- предназначены для ведения торговли и присоединены к инженерным коммуникациям (абз. 13, 14 ст. 346.27 НК РФ);

- оборудованы помещениями для торговли (демонстрации товаров) и обслуживания посетителей, торговыми залами (это следует из определений магазина и павильона – абз. 26, 27 ст. 346.27 НК РФ).

Таким образом, если склад предназначен для ведения торговли и оборудован необходимыми торговыми помещениями, это означает, что он относится к объектам стационарной торговой сети. Что касается условия о присоединении к инженерным коммуникациям (электрическим и тепловым сетям, водопроводу, канализации), то, по мнению Минфина России, оно не является обязательным (письмо Минфина России от 12 января 2006 г. № 03-11-05/4).

Чтобы определить, к какому объекту торговли относится помещение (с торговым залом или без торгового зала), обратитесь к правоустанавливающим и инвентаризационным документам. Если склад отвечает определению магазина или павильона, то есть оснащен торговым залом, ЕНВД рассчитайте исходя из его площади. Если торговый зал на складе отсутствует, для расчета ЕНВД используйте:

- количество торговых мест (если площадь каждого из них не превышает 5 кв. м);

- площадь торговых мест (в отношении торговых мест, площадь которых превышает 5 кв. м).

Это следует из положений пункта 3 статьи 346.29 Налогового кодекса РФ.

По мнению Минфина России, если организация использует помещение не по техническому назначению, то в инвентаризационные документы (техпаспорт) следует внести соответствующие изменения. Для этого нужно провести техническую инвентаризацию (письма от 9 апреля 2007 г. № 03-11-04/3/107, от 9 апреля 2007 г. № 03-11-05/65, от 4 июля 2006 г. № 03-11-04/3/335 и от 24 апреля 2006 г. № 03-11-05/109).

Ситуация: как рассчитать ЕНВД, если один и тот же торговый зал организация использует в разных видах деятельности? Например, для оптовых и розничных операций или для розничной торговли и оказания бытовых услуг, услуг общественного питания.

Если торговый зал используется для ведения разных видов деятельности, при расчете ЕНВД нужно учитывать всю площадь зала.

В частности, так следует поступать, если в одном и том же торговом зале организация проводит как розничные, так и оптовые операции; ведет розничную торговлю и оказывает бытовые услуги или услуги общепита; продает в розницу покупные товары и товары собственного производства. Об этом сказано в письмах Минфина России от 2 апреля 2013 г. № 03-11-11/128, от 22 апреля 2009 г. № 03-11-06/3/101, от 3 июля 2008 г. № 03-11-04/3/311, от 13 апреля 2007 г. № 03-11-04/3/115.

Всю площадь нужно учитывать и в том случае, если один и тот же зал используется для ведения розничной торговли в рамках разных налоговых режимов. Например, если часть розничной торговли связана с реализацией подакцизных товаров (не переводится на ЕНВД), а часть – с реализацией других товаров. Несмотря на то что в такой ситуации для деятельности в рамках ЕНВД используется только часть торгового зала, рассчитывать налог нужно исходя из общей площади. Аналогичные разъяснения содержатся в письме Минфина России от 11 сентября 2012 г. № 03-11-11/276.

Позиция финансового ведомства объясняется отсутствием в главе 26.3 Налогового кодекса РФ механизма распределения торговых площадей, которые одновременно используются для ведения нескольких видов деятельности или для ведения одного вида деятельности в условиях разных налоговых режимов. Правомерность такого подхода подтверждена постановлением Президиума ВАС РФ от 20 октября 2009 г. № 9757/09.

На какую деятельность законодательство ввело ограничение

Как было сказано выше, некоторые виды деятельности попадают под запрет на использование данного вида налогообложения:

- Продажа транспортных средств (если вы занимаетесь розничной продажей автомобилей, мотоциклов, прицепов). Однако здесь есть некоторая оговорка – ЕНВД может вступить в силу при реализации запасных частей и комплектующих.

- Топливо. Сюда относится торговля бензином, дизельным топливом, маслами и прямогонным бензином, газом, материалами собственного производства.

Стоит отметить, что ограничение для площадей до 150 кв. м не распространяется на лотки, киоски, прилавки, развозную продукцию.

Налоговая база

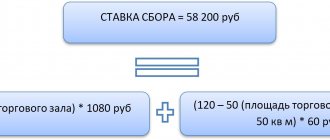

Для расчета ЕНВД сначала определите налоговую базу за отчетный квартал. Это можно сделать по формуле:

| Налоговая база по ЕНВД за квартал | = | Базовая доходность за месяц (1800 руб.) | × | Площадь торгового зала, используемого для совершения сделок купли-продажи, в первом месяце квартала | + | Площадь торгового зала, используемого для совершения сделок купли-продажи, во втором месяце квартала | + | Площадь торгового зала, используемого для совершения сделок купли-продажи, в третьем месяце квартала | × | К1 | × | К2 |

Значение физического показателя – площади торгового зала – включайте в расчет ЕНВД с округлением до целых единиц (п. 11 ст. 346.29 НК РФ). При округлении размера физического показателя его значения менее 0,5 единицы отбрасывайте, а 0,5 единицы и более округляйте до целой единицы (письмо Минфина России от 16 июня 2009 г. № 03-11-11/111).

Поговорим о площади торгового места

Торговая площадь — это необязательно огромный магазин. Продажи возможно вести и на небольшом пятачке, именуемом торговым местом. Что же входит в понятие площади торгового места и как ее определить? Налоговый кодекс на этот счёт четких указаний не даёт. Минфин считает, что в расчет ее входит наряду с территорией, где происходит непосредственная реализация товара, сумма всех площадей вспомогательных помещений. Например, в случае аренды контейнера, частично используемого под реализацию товаров, а частично — в качестве склада, расчёт налога ведется со всей его площади.

Таким образом, в отдельных ситуациях предпринимателям выгоднее, если их помещение для продаж имеет статус торгового зала. Тогда размер налога может быть уменьшен. Судебная практика содержит множество примеров разногласий о том, что считать торговым залом, а что — торговым местом. На практике ориентируются на наличие определенного пространства, на котором покупатели имеют возможность передвигаться между полками с товарами и делать свой выбор.

Изменение физического показателя

Если в течение квартала площадь торгового зала увеличилась или уменьшилась, изменения учитывайте с начала месяца, в котором они произошли (п. 9 ст. 346.29 НК РФ).

Если организация стала плательщиком ЕНВД (прекратила применение ЕНВД) в течение квартала, налоговую базу нужно определять с учетом фактического количества дней осуществления деятельности в том месяце, когда организация была поставлена на учет (снята с учета) в качестве плательщика ЕНВД (п. 10 ст. 346.29 НК РФ). Подробнее об этом см. Как рассчитать ЕНВД.

Экспертиза (оценка) коммерческой недвижимости

Эта процедура связана с определением рыночной стоимости объектов. Следует иметь ввиду, что для совершения сделок результаты оценки носят рекомендательный характер, поскольку стороны могут договориться о большей или меньшей сумме.

Вопросы экспертной оценки регулируются Федеральным законом «Об оценочной деятельности в Российской Федерации» от 29 июля 1998 года N 135-ФЗ. Оценка жилых помещений имеет свои цели (дарение, обмен, наследство, залог при ипотеке и др), но их мы касаться не будем.

В каких случаях оценка необходима

- Сделки с недвижимостью: для коммерческих целей наиболее актуальны купля-продажа и аренда.

- При ликвидации или реорганизации предприятия

- Когда уставный капитал (либо его часть) вносятся в неденежной форме

- Для получения банковского кредита

- При исполнении судебных решений

- Для поиска и привлечения инвесторов и др.

Этапы независимой оценки

- Заключение договора об оценке. Нотариального удостоверения не требуется.

- Предоставление Заказчиком основных документов (окончательный список устанавливается индивидуально сторонами)

- Правоустанавливающие документы на здание (помещение) — свидетельство о государственной регистрации права.

- Правоустанавливающие документы на земельный участок — свидетельство о государственной регистрации права или договор аренды.

- Документация БТИ:

- технический паспорт или выписка из технического паспорта (форма БТИ №1а);

- экспликация (форма БТИ №22);

- поэтажный план;

- справка о величине балансовой стоимости;

- справка о величине остаточной стоимости;

- информация об эксплуатационных расходах: расходы на страхование;

- коммунальные платежи (электричество, холодное и горячее водоснабжение, отопление, канализация, и т.д.);

- фонд оплаты труда обслуживающего персонала (охрана, уборщица и т.д.);

- расходы на управление (если есть).

Этот документ не должен допускать неоднозначного толкования. В нем указываются: дата проведения, используемые стандарты оценки, цели и задачи оценки и др.

Популярные размеры сооружений и занимаемая площадь

В зависимости от функционального назначения, торговый павильон на 1–2 рабочих места может иметь размеры:

- В случае наличия нескольких столиков для дегустации реализуемой продукции – не меньше 50 – 70 м2;

- При организации розничной продажи цветов – около 50 м2, при этом остекление должно быть не меньше, чем с трех сторон сооружения;

- В случае обустройства площадки для реализации продуктов узкоспециализированного направления, например овощей, фруктов – около 15 –20 м2;

- При организации торговой точки, продающей продукты общепита, например напитки, кофе, гамбургеры и др – 20…25 м2,

Поскольку последняя разновидность продуктов, реализуемых в павильонах небольших размеров, пользуется наибольшей популярностью, самыми распространенными размерами павильонов, заказываемых в нашей компании, являются 4х10м, 6х4м, 3х2м.