ЕНВД, УСН, ОСНО, ПСН, ЕСХН: для кого-то это ничего не значащий набор букв, а для предпринимателя — прямое указание на то, какой будет его налоговая нагрузка. О том, как можно сравнивать системы налогообложения, чтобы законным путем снизить выплаты в бюджет при ведении бизнеса, читайте в статье «Системы налогообложения: как сделать правильный выбор?» А тем, у кого все же останутся вопросы или тем, кто хочет получить совет от профессионала, мы можем предложить бесплатную консультацией по налогообложению от специалистов 1С:

Получить бесплатную консультацию

Поддержка сельскохозяйственных производителей является одним из приоритетов внутренней экономической политики во многих странах мира. Россия – не исключение. ЕСХН, то есть единый сельскохозяйственный налог – один из элементов такой политики. Применять этот льготный режим вправе сельхозпроизводители и рыболовецкие производства.

Значительный сектор перерабатывающей промышленности, который может напрямую (за счет объема и цен закупок) стимулировать эффективность сельхозпроизводителей, не имеет права применять ЕСХН. Да и на самих сельхозпроизводителей распространяется жесткое ограничение – не менее 70% от их общего дохода должен составлять доход от реализации произведенной ими сельскохозяйственной продукции. В такой ситуации многие предприниматели, работающие в сельском хозяйстве, выбирают схожий льготный режим — УСН Доходы минус расходы, не накладывающий таких ограничений.

С 2020 года к перечню тех, кто имеет право применять ЕСХН, добавлены организации и ИП, которые оказывают услуги сельхозпроизводителям, причем, услуги должны быть оказаны именно в области растениеводства и животноводства. Это может быть подготовка полей, уборка урожая, выпас скота и прочее. Полный список таких услуг содержится в ФЗ-№216 от 23.06.2016.

Если вы посчитали упрощенную систему выгодной и удобной для себя, то можете подготовить заявление о переходе на УСН в нашем сервисе абсолютно бесплатно:

Создать заявление на УСН бесплатно

В чем выгода применения ЕСХН

Если говорить о налоговой нагрузке, то до 2020 года ЕСХН выигрывала по отношению и к ОСНО, и к УСН. Давайте сравним налоговую базу и налоговую ставку систем, объектом налогообложения которых являются полученные доходы (напоминаем, что для ЕНВД не учитывают ни доходы, ни расходы):

| Элемент системы налогообложения | ЕСХН | ОСНО | УСН Доходы | УСН Доходы минус расходы |

| Налоговая база | Денежное выражение доходов, уменьшенных на величину расходов | Денежное выражение прибыли, то есть разницы между доходами и расходами | Денежное выражение доходов | Денежное выражение доходов, уменьшенных на величину расходов |

| Налоговая ставка | 6% | 20% (в общем случае) | 6% | От 5% до 15% (в зависимости от размера дифференцированной ставки, принятой в регионе) |

Как видим, хотя налоговая ставка на ЕСХН и на УСН Доходы одинакова, но налоговая база на УСН Доходы больше, так как не учитывает произведенные расходы, а значит, будет больше и налог к уплате.

Сопоставить ЕСХН по налоговой нагрузке можно было только с УСН Доходы минус расходы (при условии минимально возможной ставки в 5%, которая применяется далеко не во всех регионах). Однако с 2019 года плательщики сельхозналога, так же, как и те, кто работает на ОСНО, стали платить НДС. От уплаты этого налога можно освободиться, если доход сельхозпроизводителя в 2020 году не превысил 90 млн рублей.

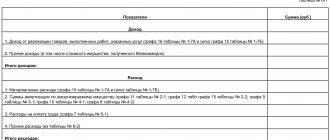

Заполнение 2-го раздела книги учета

В данном разделе нужно показать расходную информацию следующего содержания:

- Средства, потраченные на основные средства (их возведение, создание, покупка, изготовление), вложения в их модернизацию. Показываются только данные по ОС, задействованным в предпринимательской деятельности;

- Средства, потраченные на активы нематериального вида (создание, покупка), используемые в деятельности ИП.

Сведения приводятся по состоянию на последнее число периода, признаваемого отчетным и налоговым, по каждому объекту отдельно. Сведения для заполнения табличной части второго раздела берутся из технических паспортов внеоборотных активов. Заполнение граф таблицы:

| Номер графы | Заполняемая информация |

| 1 | Номер записи |

| 2 | Наименование объекта |

| 3 | Дата внесения полной оплаты за объект, указывается на основании платежной бумаги (поручение, квитанция к ПКО) |

| 4 | Дата передачи бумаг в госорган на проведение регистрационной процедуры, заполняется только в отношении тех активов, для которых есть необходимость регистрации прав собственности в государственном порядке |

| 5 | Дата, когда актив оприходован – принят к учету или введен в эксплуатацию |

| 6 | Стоимость, включающая все траты на приходуемый актив, купленный или созданный во время работы на ЕСХН. Запись вносится в том периоде, в котором наступило последним одно из перечисленных событий:

Если показываются данные о проведенной реконструкции или модернизации существующего актива, то следует придерживаться того же порядка в определении даты отражения данных о расходах. |

| 7 | Количество лет, в течение которых актив будет эксплуатироваться по назначению. Графа заполняется только по тем активам, которые поступили к учету до работы на ЕСХН. |

| 8 | Остаточная стоимость по активам, поступившим до ЕСХН, определяется по правилам, предусмотренным НК РФ, в зависимости от того, с какого режима ИП перешел на ЕСХН, применяется соответствующая статья НК РФ:

Дата отражения стоимости должна попадать в тот период, в котором наступило последним одно из перечисленных ниже событий:

|

| 9 | Число полугодий, на протяжении которых оприходованный и оплаченный актив использовался. |

| 10 | Доля стоимости, которая включается в расходы за период, признаваемый налоговым. Для определения данной величины берутся правила, предусмотренные пп. 2 п.4 ст. 346.5. |

| 11 | Доля стоимости НМА или ОС, которая включается в расходы в полугодии, определяется путем деления доли стоимости, включаемой в расходы за год, на число полугодий, указанных в гр.9. |

| 12 | Доля расходов, включаемая в базу для каждого полугодия: Показатель гр.6 или 8 * показатель гр.11 / 100 |

| 13 | Доля расходов, включаемая в базу за год: Показатель гр.6 или 7 * показатель гр.9 * показатель гр.11 / 100 |

| 14 | Величина расходов, учтенная в базе за прошедшие года (берется из гр.13 книги за прошлые года). Графа не заполняется, если актив поступил в период работы на ЕСХН. |

| 15 | Остаток расходов, которые будут списаны в будущих периодах (гр.8 – гр.13 – гр.14). Графа не заполняется, если актив поступил в период работы на ЕСХН. |

| 16 | Дата, в которой произошло снятие актива с учета в связи со списанием или выбытием. |

Итоги по таблице поводятся за каждое полугодие и год по графам 6, 8, 12-15.

Кто может быть плательщиком ЕСХН

Полная характеристика налогоплательщиков, имеющих право на ЕСХН, приводится в ст. 346.2. НК РФ. Ими могут быть только:

- Организации и индивидуальные предприниматели, а также сельскохозяйственные потребительские кооперативы, которые производят, перерабатывают и реализовывают сельскохозяйственную продукцию. Это условие надо рассматривать комплексно, то есть учесть все эти требования. Просто переработчики и реализаторы сельхозпродукции не имеют право на ЕСХН.

- Градообразующие и поселкообразующие российские рыбохозяйственные организации, при условии, что численность работающих в них, с учетом проживающих с ними членов семей, составляет не менее 50% численности населения этого населенного пункта. Сюда же относят рыболовецкие артели (колхозы). При этом рыболовство должно производиться на судах рыбопромыслового флота, принадлежащих на праве собственности, или на основании договоров фрахтования.

- Организации и ИП, которые оказывают услуги сельскохозяйственным производителям в области растениеводства и животноводства.

Кто относится к сельскохозяйственным товаропроизводителям

- предприятия и ИП, которые производят, перерабатывают и продают сельхозпродукцию. Здесь есть одно важное условие: доля дохода от реализации такой продукции должна составлять не менее 70% дохода от продажи всех товаров и услуг;

- сельскохозяйственные потребительские кооперативы, у которых доля дохода от продажи сельхозпродукции собственного производства не менее 70% дохода от реализации всех товаров и услуг;

- рыбохозяйственные организации и предприниматели, соответствующие ряду условий (доля дохода от продажи улова не менее 70% от всего дохода, рыболовные суда принадлежат им на праве собственности или по договорам фрахтования и др.)

- организации и ИП, которые оказывают производителям сельхозпродукции услуги, относящиеся к вспомогательной деятельности в области производства сельхозкультур и послеуборочной обработки сельхозпродукции: подготовка полей, посева, перегонка и выпас скота и проч. Доля дохода от реализации перечисленых услуг должна составлять не менее 70% дохода от продажи всех товаров и услуг

Ограничения для ЕСХН

Дополнительные ограничения для применения этого режима, выглядят так:

- Не могут работать на ЕСХН производители подакцизных товаров (алкоголь, табак и др.), а также те, кто занимается игорным бизнесом.

- Для того, чтобы иметь возможность перейти (для уже работающих хозяйствующих субъектов) или сохранить право на ЕСХН, налогоплательщик должен выполнять условие о том, что доля дохода от реализации сельскохозяйственной продукции или рыболовецкого улова составляет не менее 70% от всего его дохода.

- Если среднегодовая численность рыбохозяйственных организаций и индивидуальных предпринимателей, применяющих ЕСХН, не превышает 300 человек. Для сельскохозяйственных организаций такого требования нет.

- По размеру получаемых доходов ограничений не предусмотрено, при условии, что соблюдается требование о доле доходов не менее 70%.

Учет затрат при ЕСХН

Вследствие того, что налоговая база по данному налогу рассчитывается с учетом понесенных организацией затрат, ст. 346 НК РФ установлен жесткий перечень регламентированных затрат, которые учитываются при исчислении налога. Список является закрытым, вследствие этого организация должна определять правомерность каждого вида понесенных затрат. Помимо этого все расходы компаний и индивидуальных предпринимателей, применяющих уплату единого сельскохозяйственного налога, должны быть экономически обоснованными и документально подтвержденными. Это требование прописано в ст. 252 НК РФ.

Модернизация основных средств бухгалтерский и налоговый учет

Бухгалтерский учет российских сельскохозяйственных компаний в большинстве случаев не вызывает трудностей у сотрудников бухгалтерской службы. Вследствие этого, режим уплаты ЕСХН успешно применяется представителями аграрного сектора.

Похожие статьи

- Единый сельхозналог для КФХ

- Какие есть преимущества у ЕСХН

- Переход на ЕСХН

- Налоговая база ЕСХН

- Отчетным периодом по ЕСХН признается

Элементы системы налогообложения ЕСХН

ЕСХН можно назвать простой для понимания системой налогообложения. Что нужно знать об этой системе?

- Налоговым периодом, то есть периодом времени, по окончании которого считают сумму налога к уплате, является календарный год.

- Отчетным периодом, по итогам которого нужно рассчитать и оплатить авансовый платеж по налогу, является полугодие. Декларацию по итогам отчетного периода не сдают, но до 25 июля надо заплатить авансовый платеж, исходя из полученных в первом полугодии доходов.

- Объектом налогообложения для ЕСХН являются доходы, уменьшенные на величину расходов, а налоговой базой является денежное выражение таких доходов. Правила признания доходов и расходов для расчета сельхозналога очень схожи с теми, что действуют при расчете налоговой базы при расчете УСН Доходы минус расходы.

- Налоговая ставка равна 6%, и не имеет региональных особенностей, а местные власти не могут ограничить действие ЕСХН на своей территории.

Обращаем внимание всех ООО на ЕСХН — организации могут уплатить налоги только путем безналичного перечисления. Это требование ст. 45 НК РФ, согласно которому обязанность организации по уплате налога считается выполненной только после предъявления в банк платежного поручения. Платить налоги ООО наличными деньгами Минфин запрещает. Рекомендуем вам открыть расчетный счет на выгодных условиях.

Как перейти на ЕСХН

Переход на уплату сельскохозяйственного налога носит добровольный характер, и возможен как при регистрации предпринимательского субъекта, так и в случае, если ООО или ИП уже работают на каком-то режиме. Уведомление подается в регистрирующий налоговый орган по форме № 26.1-1.

- Вновь зарегистрированные ИП и юридические лица для перехода на ЕСХН должны подать уведомление в течение 30 дней после регистрации.

- Уже работающие хозяйствующие субъекты могут подать уведомление не позднее 31 декабря текущего года, чтобы перейти на уплату сельхозналога с начала нового года. При этом они должны указать в уведомлении данные о доле доходов от реализации сельскохозяйственной продукции или рыболовецкого улова. Эта доля должна быть не менее 70% от общего дохода.

Правила ведения книги доходов и расходов

Записи в книгу вносятся только при наличии соответствующей оправдательной первичной документации. Если документа нет, то сведения об операции вносить в книгу не допускается.

- Обязанность ИП предоставлять достоверные и полные сведения, обеспечить непрерывность их отражения в специальной книге. Корректность отображения необходимых показателей в течение периода позволит предпринимателю правильно посчитать базу и величину с/х налога.

- Организации, работающие на ЕСХН, обязаны вести бухучет в полном объеме с применением бухгалтерских учетных регистров, последовательно отражая каждую совершенную операцию с помощью двойных записей. Если ООО можно по необходимым критериям отнести к малым предприятиям, то от ведения бухучета это не избавляет, однако учетную деятельность можно вести в упрощенном виде. Читайте также статью: → “Какие виды деятельности на ЕНВД подходят для ООО?”.

Утрата права или отказ от применения ЕСХН

Если по итогам года оказалось, что нарушены требования к применению этого режима (например, о доле доходов от реализации сельскохозяйственной продукции или рыболовецкого улова не менее 70% от всего дохода), то плательщик ЕСХН должен сообщить об этом по форме № 26.1-2. В этом случае будет произведен перерасчет налога за прошедший год, исходя из требований ОСНО, и недоимку надо будет заплатить в январе нового года.

От применения этого льготного режима можно также отказаться в добровольном порядке, сообщают об этом по форме № 26.1-3. Сделать это можно только по окончании налогового периода, то есть календарного года, в период с 1-го по 15-го января.

Наконец, о том, что плательщик ЕСХН прекратил деятельность сельхозпроизводителя, надо сообщить в течение 15 дней со дня прекращения такой деятельности по форме № 26.1-7.

Расчет ЕСХН

По общему правилу налоговая ставка по ЕСХН составляет 6 процентов (п. 1 ст. 346.8 НК РФ). Исключение из этого правила сделано для организаций Республики Крым и города Севастополя, сведения о которых включены в ЕГРЮЛ. Для них по решению региональных властей ставка ЕСХН может быть снижена. Причем в 2015–2016 годах вплоть до нуля.

Сумму ЕСХН (сумму авансового платежа по ЕСХН) рассчитайте по формуле:

| ЕСХН (авансовый платеж по ЕСХН) | = | Доходы, полученные за год (полугодие) | – | Расходы, понесенные за год (полугодие) | × | Ставка налога |

Если за полугодие организация получила убыток (расходы больше доходов), сумма авансового платежа по ЕСХН признается равной нулю.

Сумма авансового платежа засчитывается в счет уплаты ЕСХН по итогам года (п. 3 ст. 346.9 НК РФ). Поэтому по окончании налогового периода у организации может сложиться сумма налога не к доплате, а к уменьшению. Например, такое возможно, если уровень доходов организации к концу года снизится, а сумма расходов увеличится.

Полученную отрицательную разницу (налог к уменьшению) можно:

- зачесть в счет недоимки по другим федеральным налогам;

- зачесть в счет предстоящих платежей по ЕСХН или другим федеральным налогам;

- вернуть на расчетный счет организации.

Порядок зачета (возврата) излишне уплаченных налогов установлен статьей 78 Налогового кодекса РФ.

Отчетность, учет и уплата налога на ЕСХН

Плательщики сельхозналога сдают одну декларацию в год, заполняемую в установленном порядке, в срок не позднее 31 марта года, следующего за отчетным. Если деятельность прекращена до окончания налогового периода, то декларацию надо сдать не позднее 25-го числа месяца, следующего за месяцем прекращения деятельности.

Индивидуальные предприниматели на ЕСХН ведут специальную Книгу учета доходов и расходов, предназначенную для этого режима, организации – только регистры бухгалтерского учета.

Если Вы не успели вовремя заплатить налоги или взносы, то помимо самого налога, придется также заплатить неустойку в виде пени, рассчитать которую можно с помощью нашего калькулятора:

Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям месяц бесплатного бухгалтерского обслуживания:

Получить бесплатное бухгалтерское обслуживание

Сельхозналог платят два раза в год: один раз в виде авансового платежа по итогам полугодия не позднее 25 июля, а второй раз – по итогам года, включительно до 31 марта следующего года, учитывая уже внесенный авансовый платеж.

Кроме того, если плательщик сельхозналога не получил освобождение от уплаты НДС по нормам статьи 145 НК РФ, то он должен платить налог на добавленную стоимость и сдавать соответствующие декларации.

ЕСХН: организация налогового учета

Применение спецрежима в виде уплаты единого сельхозналога часто вызывает у бухгалтеров вопросы. Наш материал даст ответы на многие из них, поможет наладить учет в организации и оптимизировать труд работников бухгалтерии.

Определяемся с порядком учета Начнем с того, что организации, перешедшие на специальный налоговый режим в виде уплаты ЕСХН, должны вести полноценный бухгалтерский учет. Что касается учета показателей для исчисления налоговой базы и суммы ЕСХН, то его они обязаны вести на основании данных бухгалтерского учета.

Однако в отличие от бухучета, где все правила регламентированы, для налогового учета никаких специальных книг и жестких стандартов не установлено. Поэтому сельхозорганизации имеют право самостоятельно разрабатывать систему налогового учета.

Формируем систему учета