Долг заемщика перед кредитором, который не был возвращен в установленный срок, называется просроченной задолженностью. Сроки возврата устанавливаются сторонами в договоре. Какую задолженность считать просроченной, стоит знать до подписания договора, чтобы контролировать сроки выплат и выполнять взятые на себя обязательства.

Какой дебиторский долг считается просроченным

Дебиторская задолженность – это сумма денег, что фирма должна получить от поставщиков/клиентов/ контрагентов в качестве оплаты уже переданных товаров или оказанных услуг. Это привычное явление при ведении активной хозяйственной деятельности, особенно, если у компании доверительные отношения с клиентами и она готова оказывать услуги/продавать товары, так сказать, в кредит. Отношения между сторонами могут быть следующими:

- должник получает возможность пользоваться дополнительными бесплатными оборотными средствами;

- кредитор может расширить свой рынок сбыта, предлагая более выгодные условия сотрудничества.

В общем, все получают выгоду от сотрудничества, пусть в долг. Но проблемы возникают, когда долги переходят в категорию просроченных. Для начала рассмотрим, что такое просроченная деб. задолженность, и какие у нее признаки.

Что представляет собой дебиторская задолженность?

Несмотря на то, что различные институты, призванные упрощать и делать безопаснее проведение коммерческой деятельности, развиваются довольно быстро, базирование современной российской экономической действительности и мире по-прежнему происходит благодаря взаимоотношениям между конкретными людьми (они представляют одну и ту же фирму).

Наглядный пример подобной ситуации – популярная практика присутствия кредиторской и дебиторской задолженностей между партнерами. Возникает она благодаря их коммерческому взаимодействию.

Если говорить о бухгалтерском учете, нормальной или просроченной дебиторской задолженностью называется определенная сумма денежных средств, которая должна быть выплачена конкретной от собственного поставщика, партнера, клиента либо иного контрагента – как оплата за уже предоставленные товары или услуги.

Например, предоставляется типография, которая по заказу их давнего партнера (а это рекламное агентство «Б») произвела отпечатку тиража листовок (чтобы провести промо-акцию). Объем составил десять тысяч экземпляров. Рекламным агентством «Б» весь отпечатанный тираж уже получен – курьер забрал его из офиса типографии. При этом проведение финансовых средств им еще не осуществлено (предусмотренное как оплата за отпечатанный тираж в соответствии с договорными условиями между агентством и типографией «А»).

При этом стоит учитывать, что дебиторская задолженность (так гласит сложившаяся российская бухгалтерская практика) обладает самыми различными видами имущественных прав. К примеру, договорные условия, заключенные между типографией «А» и рекламной говорят о том, что последнее должно передать определенное количество бумажных пачек, то есть внести оплату в натуральном выражении.

Таким образом, цена указанного имущества, подлежащего передаче, должна быть включена в состав дебиторской задолженности. При этом, субъектами подобной задолженности, то есть лицами с непогашенными долговыми обязательствами перед указанным предприятием, могут быть и граждане, то есть физические лица, и компании, то есть лица юридические.

Признаки просроченного дебиторского долга

Задолженность – это средства, что не были перечислены компании за услуги/товары, но которые числятся на балансе. Причем долгом могут считать как фин. активы, так и имущественные права. Но по-настоящему просроченной деб. задолженностью считают только те долги, которые отвечают признакам. О том, какие это признаки, догадаться несложно. Если долг не возвратили вовремя (до той даты, что описана в договоре), он будет числиться просроченным. Обычно доли нужно вносить ежемесячно, и если одна из долей не была внесена в обозначенное время, такой долг тоже могут называть просроченным.

При нарушении графика или сроков, виноватой стороне начисляются штрафы/пеня (штрафуют на фиксированные суммы, хотя просрочка может быть в процентном соотношении). С какой-то стороны просрочки могут принести компании дополнительные доходы. Но если уходит исковая давность, дебиторка переходит в раздел безнадежной. Для этого она должна отвечать следующим признакам:

- истекла исковая давность;

- сроки оплаты долга истекли;

- должник ликвидирован/признан банкротом.

Стандартно по долговым обязательствам возбуждают исполнительные производства. Но это не значит, что оно позволит вернуть деньги. Иногда случается, что приставы-исполнители прекращают производство, так как взыскать долг невозможно. Таким образом, деб.задолженность становится невозвратной. Обычно такое решение выносится, если не известно, где должник или у него нет денег/имущества, чтобы эти средства вернуть.

Дебиторская задолженность – классификация и особенности

Как уже пояснялось ранее, просроченная дебиторская задолженность – это долг, образовавшийся у предпринимателя в результате нарушения его контрагентами условий договорных соглашений. Данный тип долгов классифицируют по следующим характеристикам:

- вид – срочный, просроченный и безнадежный долг;

- сроки – краткосрочная и долгосрочная задолженность;

- форма – товарная или денежная.

Через сколько месяцев задолженность считается просроченной

Обычно задолженность оплачивается ежемесячными платежами. Именно потому важно знать, сколько месяцев можно не платить, чтобы долг считался просроченным. В данном вопросе есть несколько нюансов. Задолженность, определяемая просроченной, становится такой сразу после просрочки платежа. Именно тогда отсчитывается срок исковой давности, составляющий три года. На протяжении этого времени можно подавать иск на возврат долга. Если иск не подадут в суд, получить средства обратно станет невозможным, и долг признают безнадежными.

Если долг появляется в ходе классического операционного цикла (оговаривается отдельно или стандартно составляет год) и гасится не позже 12 месяцев согласно дате баланса, он называется текущим или краткосрочным. Если период больше, тогда такой долг считается долгосрочным.

Спланировать график платежей по подобным долгам должен менеджер или экономист предприятия. Если должник нарушает поставленные сроки, кредитор использует разнообразные превентивные меры. Они позволят снизить риск превращения сомнительной деб. задолженности в безнадежную. Бухгалтер должен внести в документы срок просрочки и остаток по долгу.

О сроках списания просроченной кредиторской задолженности

Просроченная задолженность – это сколько месяцев? Вопрос не праздный, так как невыплаченные долги ложатся тяжким грузом на плечи обеих сторон договора. Если речь идет о кредитных взаимоотношениях, то это тот период, когда произошла первая просрочка по выплатам.

Существует срок давности, чтобы кредиторская задолженность была списана – 3 года. Отсчет начинается с момента, когда кредиторская задолженность считается просроченной.

Срок может прерываться, если должник предпринимает некоторые действия по признанию долга:

- Признает претензию займодателя в письменном виде и подписывает акт сверки об отсутствии выплат.

- Заключает договор реструктуризации.

- Частично оплачивает долги.

- Признает претензии частично.

Если одно действие из перечня присутствует, то срок давности прерывается, и отсчет начинается заново.

Гражданское право предусматривает не только прерывание, но и приостановку срока давности. Она применяется, например, если заемщик находится на службе в армии, болен, находится в местах лишения свободы. Когда обстоятельства заканчиваются, отсчет продолжается по прежней траектории.

Сроки и способы погашения дебиторки

Стабильность фин. положения компаний зависит от дисциплинированности их клиентов и контрагентов. Если появляется просроченная задолженность, которая постепенно перерастает в стадию безнадежной, для компании это очень плохо. Чтобы вернуть такие долги, кредитору дается срок, равный исковой давности. Если должники не погасили долг за три года, они будут списаны. Основаниями являются инвентаризация или приказ руководителя.

Но прежде чем задолженность будет списана, необходимо:

- подать в суд, чтобы получить решение-отказ присвоения кредитору суммы долга;

- выполнить все законные меры, чтобы должник вернул задолженность.

Последний пункт особенно важен, поскольку просроченная деб. задолженность наносит кредитору достаточно сильный ущерб. Эффективными вариантами решения вопроса списания кредитного долга считается:

- Долговые обязательства исполняются. Должник начинает выполнять свою часть обязательств, описанных в соглашении.

- Выплачиваются денежные средства. Это самый популярный вариант выполнения обязательств – компания выплачивает сумму денег, которую должна в том размере, что был оговорен в договоре. Правда, такой исход возможен, если у компании есть достаточно денег, что возможно не всегда.

- Инновации. Данный способ подразумевает изменение условий подписанного раньше соглашения, чтобы выплата долга стала более возможной. Если этого не сделать, должник возможно никогда не сможет вернуть задолженность. Или вместо оплаты части долга может быть предложена альтернатива – выполнение какой-то работы, услуги и т.п. Для этого стороны должны заключить новый договор, в котором прописать условия обновленного соглашения.

- Отступные. Данный вариант — идеальное решение для компаний, переживающих не лучшие времена и в связи с этим не имеющих свободных финансов. Обычно под отступными подразумевается передача какого-то имущества или недвижимости кредитору. Новые владельцы могут все это оставить себе или перепродать для получения финансовой компенсации. Обычно используется, если другие меры возврата долга не работают.

- Списание. Самая последняя и наименее желанная мера, которая применяется, когда вернуть долговые обязательства невозможно. Тогда деньги просто списываются, как будто их никогда и не существовало. Списывают долги, если закончилась исковая давность, стороны не могут выполнить обязательства или компания ликвидирована.

Интересный момент, касаемо срока исковой давности. Стандартно он составляет три года, но если стороны контактировали (письменно), срок начинает отсчитываться заново.

Какая задолженность считается просроченной в бухгалтерском учете

Какая задолженность считается просроченной Любая коммерческая сделка сопровождается заключением договора между сторонами, в котором оговариваются условия сделки: сроки исполнения договоренностей и штрафные санкции за неисполнение обязательств. К подобного рода сделкам относятся:

Налоговики согласны, что долг, по которому стороны оформляли акты сверки, можно списать в учете по истечении трех лет со дня проведения последней сверки (Письма ФНС России от 06.12.2010 N ШС-37-3/16955 и УФНС России по г. Москве от 17.04.2007 N 20-12/036354). Такого же мнения придерживаются суды (Постановления ФАС Уральского от 01.02.2013 N Ф09-150/13 и от 16.02.2010 N Ф09-6971/08-С2, Западно-Сибирского от 11.08.2006 N Ф04-4912/2006(25117-А81-14) округов).

Основные виды просроченной дебиторки

Кредиторской задолженностью называют долги компании. Фирма может быть должна поставщикам, подрядчикам, персоналу, арендаторам и другим. Если она есть на балансе, с ее помощью можно увеличить оборотные средства и избежать производственных простоев, например, если на какой-то момент не будет своих свободных денег для сделки. Кредитная и дебиторская задолженность связаны, ведь если кредитный долг это то, что должны вы, то в случае с дебиторской – это то, что задолжали уже вам. Это средства, которые компания планирует заработать от заказчика.

Условно эту единицу можно разделить на нормальную и просроченную:

- нормальной называют дебиторку, срок оплаты которой пока не наступил, но аванс получен (если это было предусмотрено);

- просроченной называют дебиторку, срок оплаты которой уже наступил, но оговоренная сумма не была переведена на счет.

Но и в последнем случае не все так грустно, ведь просроченная задолженность условно разделена на подвиды:

1. Сомнительная. Так называют долг, что не вернули вовремя и который не обеспечивается залогом, банковской гарантией или поручительством. Его еще могут вернуть.

2. Безнадежная. Подобную задолженность вернуть, скорее всего, не выйдет. У этого долга истек срок исковой давности. Тогда любые обязательства между сторонами прекращаются. Кроме того, долг невозможно взыскать, если предприятие ликвидировано.

Итак, просроченная задолженность может быть возвращена или не вернется никогда.

Выявляем и списываем просроченную задолженность в налоговом и бухгалтерском учете

Мнения разделились. Большинство посетителей сайта www.rnk.ru (66%) считают, что долг можно списать. Ведь истечение срока исковой давности является достаточным для того основанием (пп. 2 п. 2 ст. 265 и п. 2 ст. 266 НК РФ). Кроме того, Налоговый кодекс не содержит запрета на включение в расходы просроченной дебиторской задолженности при наличии с контрагентом иных договорных отношений. Но есть и противники этого подхода. Подробнее об аргументах в пользу каждой точки зрения читайте на сайте e.rnk.ru в статье «Можно ли списать в налоговом учете долг контрагента с истекшим сроком давности, если с ним действуют иные договорные отношения?» // РНК, 2013, N 24.

Налоговики согласны, что долг, по которому стороны оформляли акты сверки, можно списать в учете по истечении трех лет со дня проведения последней сверки (Письма ФНС России от 06.12.2010 N ШС-37-3/16955 и УФНС России по г. Москве от 17.04.2007 N 20-12/036354). Такого же мнения придерживаются суды (Постановления ФАС Уральского от 01.02.2013 N Ф09-150/13 и от 16.02.2010 N Ф09-6971/08-С2, Западно-Сибирского от 11.08.2006 N Ф04-4912/2006(25117-А81-14) округов).

Отражение просроченного долга в бухучете

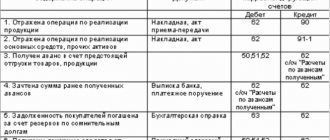

Просроченную деб. задолженность отражают в составе бухгалтерской документации. Отражается эта составляющая в разделе оборотных активов и строчке с кодом 1230. При этом бухгалтерия проводит несколько операций по учету долгов, которые были просрочены:

- инвентаризацию;

- реализация резерва для подобных задолженностей;

- списание.

В бухучете долги отражаются как сумма деб. остатков с разных счетов. Например:

- 60 – сумм предоплаты предстоящей поставки;

- 62 – оплата товаров/услуг/работы, которые были предоставлены, но пока не оплачены.

В этот перечень можно включить множество других счетов (68, 69, 70, 71, 73, 75, 76).

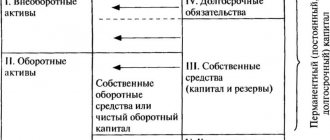

Учет предполагает включение деб. долга в оборотный капитал бух. баланса, где, помимо него, должны быть включены запланированные на будущее расходы, материально-производственные запасы и множество нюансов. Например, когда дебиторку должны погасить (обычно этот момент четко прописывается в договоре).

Как отражается в учете и отчетности просроченный, но не безнадежный долг?

Просроченная задолженность, признанная сомнительной, также в балансе не отражается — в бухучете непогашенный и ничем не обеспеченный долг подлежит обязательному резервированию.

Созданный резерв уменьшает отраженную в учете дебиторскую задолженность — в балансе сумма дебиторской задолженности по строке 1230 должна быть отражена за минусом таких зарезервированных сумм.

Чтобы оценить долг дебитора как сомнительный (для целей создания резерва), необходимо:

- разработать и закрепить в учетной политике критерии отнесения долгов в разряд сомнительных;

- оценку вероятности погашения долгов проводить на регулярной основе (на каждую отчетную дату);

- при повышении вероятности погашения долга пересматривать сомнительный долг по критериям, корректировать сумму резерва.

Величина резерва определяется (п. 70 Положения по ведению бухучета и отчетности, утв. приказом Минфина РФ от 29.07.1998 № 34н):

- отдельно по каждому сомнительному долгу;

- с учетом платежеспособности должника;

- исходя из оценки вероятности погашения задолженности.

Отчисления в резерв — это прочие расходы (п. 11 ПБУ 10/99 «Расходы организации», утв. приказом Минфина РФ от 06.05.1999 № 33н).

Подробнее о прочих расходах расскажет статья «Прочие расходы в бухгалтерском учете — это…».

О просроченной дебиторской задолженности, от которой необходимо очистить учет и отчетность, а также о каких учетных нюансах при этом требуется позаботиться, читайте далее.

Как посчитать и списать долги

В бухучете деб. задолженность должна быть не только отображена, но правильно посчитана, и если в этом возникнет необходимость — списана. Списание происходит, если мероприятия по их взысканию результата не дали. К сожалению, такие случаи бывают гораздо чаще, чем хотелось бы, потому нужно подробнее изучить процедуру.

Об основаниях для списания мы уже говорили. Это могут быть:

- инвентаризационные данные;

- письменно обоснованные факты невозможности взыскания долга;

- письменные указания руководителя компании.

Получив одно из этих оснований, начинается процедура формирования пакета документов для списания. Этот процесс регламентируется Положением о ведении бухучета:

- Сначала считают сумму долга. Чтобы это сделать максимально точно, проводят тщательную инвентаризацию.

- Составляется документ – Акт инвентаризации (форма NoИНВ-17).

- Подтверждается факт наличия долгов. Описывается, кому и сколько должны, сроки погашения и сроки просрочки.

- Составляется бух. справка, где указываются реквизиты должников, суммы обязательств, первичные документы, основания, дата формирования долга и документы, подтверждающие, что к должнику принимались меры для возвращения долга.

- Выдается приказ о списании. Сделать это должен руководитель предприятия. В приказе описываются разные факторы – какую сумму списывают, кто за эту сделку ответственен и т.п.

Если нужно поработать с сомнительной задолженностью, нужно учитывать особенности этого процесса. Эти долги списываются как внереализационные расходы. В случае ликвидации компании нужно взять справку из Единого реестра о выбывании компании. Тогда налоговая не сможет оспорить.

Когда задолженность считается просроченной в бухгалтерском учете

Чтобы списать дебиторскую задолженность в налоговом учете, нужно сначала признать ее безнадежной. 1. Вам нужно разобраться с самой задолженностью. Если предприятие прекратило свою деятельность документальным подтверждением ликвидации организации-должника может служить выписка из ЕГРЮЛ. Порядок получения данной выписки установлен ст. 6 Закона N 129-ФЗ (см. Письмо Минфина России от 15.02.2007 N 03-03-06/1/98). 2. Необходимо также рассмотреть вопрос о порядке учета сумм НДС по списанной дебиторской задолженности (т. е. как поступить с суммой НДС, уплаченной в бюджет по реализованным товарам (работам, услугам) , в случае признания дебиторской задолженности по этим товарам (работам, услугам) безнадежной) . НК РФ не дает однозначного ответа на данный вопрос. Минфин России в данной ситуации рекомендует налогоплательщикам списывать на затраты сумму дебиторской задолженности полностью, включая НДС (Письмо от 07.10.2004 N 03-03-01-04/1/68). В бухгалтерском учете списание дебиторской задолженности в данном случае отражается следующими записями: — Дебет 91-2 Кредит 62 (60, 76) — списана сумма дебиторской задолженности (с НДС) ; — Дебет 007 — учтена за балансом сумма списанной дебиторской задолженности.

Отчетность: налоговая, бухгалтерская Прежде всего перед составлением годового отчета следует провести инвентаризацию имущества фирмы. В результате может быть обнаружена недостача или излишек основных средств, финансовых вложений и других активов. Итоги инвентаризации необходимо учесть при составлении годового баланса (подробнее о процедуре инвентаризации мы писали в статье «Как пересчитать имущество» , ПБ № 12, 2005, стр. 29). Остановимся на вопросах отражения в учете итогов инвентаризации. Считаем имущество.. . Если по итогам инвентаризации имущество, его нужно оприходовать по рыночной стоимости. Для этого надо сделать запись по дебету счетов учета материальных ценностей (01 «Основные средства, 04 «Нематериальные активы» , 10 «Материалы» , 41 «Товары» , 50 «Касса» и других) и кредиту счета 91-1 «Прочие доходы» . В бухгалтерском учете излишки относят к внереализационным доходам (подп. «а» п. 28 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, п. 8 ПБУ 9/99). Так же поступают и в налоговом учете (п. 20 ст. 250 НК РФ) . Нехватку имущества показывают записью по дебету счета 94 «Недостачи и потери от порчи ценностей» и кредиту счетов, на которых фирма учитывает материальные ценности. . и долги В результате инвентаризации может быть выявлена и просроченная задолженность. Налоговый кодекс определяет ее как долг, по которому истек срок исковой давности (п. 2 ст. 266 НК РФ) . Последний, в свою очередь, составляет три года (ст. 196 ГК РФ) . По истечении трех лет безнадежный долг можно списать с баланса фирмы. Если должны вам, в бухучете отразите эту сумму в прочих расходах. Если должна ваша организация – в прочих доходах. В налоговом учете списанная кредиторская задолженность будет внереализационным доходом (п. 18 ст. 250 НК РФ) . Дебиторская, соответственно, внереализационным расходом (подп. 2 п. 2 ст. 265 НК РФ) . Если фирма не создавала резерва по сомнительным долгам, просроченную «дебиторку» нужно списать в дебет счета 91-2 «Прочие расходы» . Если создавала, – в дебет счета 63 «Резервы по сомнительным долгам» . Особенно внимательными должны быть компании, которые применяли кассовый метод учета НДС. Обратите внимание: на расходы можно относить любые безнадежные долги, по которым истек срок исковой давности. При этом неважно, пытался ли кредитор истребовать эти суммы (постановление Федерального арбитражного суда Западно-Сибирского округа от 10 октября 2005 г. по делу № Ф04-7029/ 2005 (15574-А70-33)). Списание дебиторской задолженности в убыток не означает, что она аннулирована. Ее следует держать на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение пяти лет. Кредиторскую задолженность с истекшим сроком давности вместе с НДС учитывают по кредиту счета 91-1 «Прочие доходы» как внереализационный доход (п. 8 ПБУ 9/99). Сумму НДС, которая должна была быть перечислена кредитору, следует учесть по дебету счета 91-2 «Прочие расходы» . Чтобы списать просроченную дебиторскую или кредиторскую задолженность, необходимо составить акт инвентаризации расчетов с контрагентами и обосновать необходимость списания в произвольной форме. Кроме того, руководитель должен издать соответствующий приказ. Таковы требования пунктов 77 и 78 Положения по ведению бухгалтерского учета и бухгалтерской отчетности (утверждено приказом Минфина России от 29 июля 1998 г. № 34н) . Для последнего документа установленной формы также не существует. Например, приказ может выглядеть так: «Подчистим» бухучет Разумеется, выявленные в результате инвентаризации недочеты – только «вершина айсберга» возможных проблем. Просмотрев учетные записи за весь год, бухгалтер обязательно найдет еще как минимум одну-две помарки. О том, как исправлять ошибки в налог

Еще почитать: Ответственность За Употребление Натсвай Наркотик Или Нет

Эффективные способы взыскания

К сожалению, далеко не всегда доверительные отношения между сторонами сделки, где услуга оказана, а деньги должны быть заплачены позднее, себя оправдывают. Бывают случаи, когда свои средства нужно возвращать практически с боем. Именно потому рассмотрим несколько эффективных мер для возврата задолженности:

- Договорной. В данном случае можно пообщаться с контрагентом. О серьезности намерений будут свидетельствовать штрафные санкции, проценты, неустойки и другие взыскания за каждый просроченный день. Как правило, риск существенного увеличения долга заставляет контрагентов поспешить с внесением платежа.

- Досудебные переговоры. Цель данного метода – поиск конструктивного решения для решения ситуации. Например, если финансовое состояние должника не в лучшем виде, могут быть предложены меры рассрочки/отсрочки платежей или изменения условий их выплат. Но идти на уступки должнику обычно выгодно, только если это постоянный клиент и ему можно доверять.

- Судебное разбирательство. Это самый популярный и эффективный метод возвращения денег. Его недостаток – время, которое нужно потратить для достижения нужного результата. К тому же оплата судебных издержек часто недешевое удовольствие. Зато, если решение будет в пользу истца, долг практически гарантировано взыщут.

- Уголовно-процессуальный. Неплохой пример, когда можно использовать данный метод, если поставщик отказывается отправить товар, за который уже заплатили. Обратиться в уголовные органы можно, даже если начинается процедура банкротства. Такое поведение явно подозрительно и свидетельствует о мошенничестве.

В любом случае, если есть возможность долг взыскать, нужно это делать. Не важно, крупная это сумма или нет.

Доля дебиторской задолженности: важный показатель ликвидности предприятия

Данный показатель, являясь основным при проведении анализа, дает возможность контролировать влияние отвлеченных из оборота средств на производственный процесс и величину ликвидных активов. Увеличение его значения характеризуется ухудшением финансового положения предприятия.

Прежде, чем анализировать состояние дебиторской задолженности, рассчитывают ее долю и уделяют этому особое внимание. Расчёт показателя осуществляется по формулам:

- доля ДЗ в активах предприятия = (ДЗ/ активы) х 100

- в стоимости оборотных активов = (ДЗ/оборотные активы) х 100

- коэффициент ДЗ = ДЗ/ выручка (информирует, какой размер продукции, которая еще не оплачена, приходится на один руб. продажи)

- срок погашения ДЗ = (ДЗ х длительность периода)/выручку от реализации (при помощи данного показателя проводится оценка срока, в течении которого произойдет погашение задолженности)

Проводя анализ «дебиторки» особое внимание нужно уделять вышеуказанному показателю. Тенденция к увеличению доли просроченной задолженности указывает на снижение ликвидности предприятия.

Погашение дебиторской задолженности: индикатор эффективных отношений с клиентом

Возвращение дебиторских долгов

Погашение долга выполняется в порядке, предусмотренном условиями контракта.

Оценивая финансовую стабильность предприятия используют показатель «срок погашения дебиторской задолженности».

Это временной отрезок, на протяжении которого предприятие надеется получить деньги за свою продукцию, одновременно он является индикатором эффективных отношений с клиентом.

Для успешного контроля сроков погашения долга, нужна эффективная стратегия управления задолженностью.

Основными ее элементами являются: группа покупателей и выделение среди них тех, с которыми предприятие готово работать без предоплаты, санкции за несвоевременное погашение обязательств, работа с должниками при появлении просрочки.

Определяется период погашения долга так:

- Время погашения ДЗ = (360*Среднегодовая сумма ДЗ) / Выручка от реализации

- Среднегодовой объем ДЗ = Сумма задолженности на конец дня / Количество рабочих дней

Погашение дебиторской задолженности — платежи от юридических или физических лиц в результате взаимоотношений с предприятием. Следует помнить главное – большая сумма дебиторской задолженности образуется на тех предприятиях, где контроль за ее погашением отсутствует либо не эффективен.

Что такое просроченная задолженность?

Любой долг, неоплаченный в установленные договором или законом сроки, считается просроченным. В момент возникновения просрочки задолженность начинает дополняться штрафными санкциями, начисленными пенями и процентами.

Причины возникновения просроченного долга могут быть как внешними, так и внутренними.

Предприятия создают специальные резервы, направленные на погашение убытков от сомнительных задолженностей. От своевременного взыскания величины долга зависит финансовое благополучие компании.

Особенности кредиторской просроченной задолженности

Долг, возникший в результате неоплаты компанией стоимости услуг или товаров, предоставленных контрагентом, называется кредиторским. Иными словами, это внутренняя задолженность организации, которую ей предстоит оплатить своим кредиторам.

Реструктуризация долга по кредиту. Что делать если угрожают коллекторы — подробности тут?

Как написать заявление о банкротстве — .

Обязательство имеет определённые сроки для его исполнения. Если данный период, установленный договором между компанией и контрагентом, был пропущен, задолженность будет признана просроченной.

Несвоевременное исполнение обязательств приводит к дополнительным финансовым убыткам для организации – начислению штрафов, процентов или пеней.

Сумма просроченной кредиторской задолженности обязательно подлежит списанию или погашению. Кредиторы организации вправе сначала письменно уведомить должника о необходимости выплаты долга или обратиться в суд для принудительного исполнения обязательства неплательщиком.

При необходимости предприятие-должник может договориться с займодателем о предоставлении отсрочки или рассрочки платежа. В этом случае стороны заключают соответствующее соглашение.

Для списания кредиторской просроченной задолженности должны иметься документальные доказательства безнадёжности долга (то есть отсутствия возможности оплаты счетов).

В соответствии с нормами бухучёта, безнадёжные долги списываются отдельно по каждому обязательству. Кроме этого, сведения о просроченной задолженности отображаются в бухгалтерской документации.