Коды КБК по УСН «доходы» 6% в 2020–2021 годах

Неверное указание кода доходов крупных неприятностей повлечь не должно. Ведь даже при ошибочном КБК деньги поступят в бюджет, а данный реквизит платежки всегда можно уточнить.

Образец соответствующего заявления вы найдете здесь.

Однако тот факт, что ошибка не повлечет санкций, расхолаживать вас не должен. В любом случае это лишняя трата времени и нервов. Поэтому изменения в КБК нужно отслеживать. Тем более, что плательщикам на УСН с объектом «доходы» делать это совсем не сложно: коды для них не менялись аж с 2014 года.

КБК по УСНО за 2014–2017 годы для разных объектов налогообложения (в том числе КБК по УСН 15% за 2014–2017 годы) можно уточнить в справочниках. Нас же сейчас интересуют только КБК по УСН 6% за 2020–2021 годы. Они приведены в таблице.

ВАЖНО! Перечень КБК с 2021 года определяется приказом Минфина от 08.06.2020 № 99н, на 2020 год — от 29.11.2019 № 207н, а на 2020 год был установлен приказом Минфина от 08.06.2018 № 132н. Смотрите, какие КБК изменились с 2021 года, с 2020 года.

Коды по УСН «доходы» 6% за 2020–2021 годы

| Год | Налог | Пени | Штрафы |

| 2020 | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| 2021 | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

Как видим, КБК по УСН «доходы» 6% за 2021 год по каждому из видов платежей ничем не отличаются от КБК по УСН «доходы» за 2020 год по этим же видам платежей. Разница в кодах по основному налогу, пени и штрафам есть только в одной цифре — в 14 разряде, который характеризует подвид доходов бюджета.

Инструкцию по заполнению платежки на уплату авансовых платежей по УСН, а также налога за год, включая образцы платежек, подготовили эксперты К+. Если у вас есть доступ к К+, переходите в Готовое решение. Если доступа нет, получите его бесплатно.

Значения

КБК УСН «6» в 2020 году используется такой же, как и в прошлые годы. Хотя Приказ об утверждении кодов бюджетной классификации издается Минфином ежегодно, сами значения могут и не меняться с такой частотой. На 2020 год список показателей утвержден Приказом Минфина от 08.06.2018 № 132н.

| Платеж | Налог | Пени | Штраф |

| Исполнение финансовой обязанности по уплате единого сбора по упрощенной система налогообложения, объект «доходы» | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| УСН, объект «доходы минус расходы» (вкл. минимальный налог) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

КБК для УСН «доходы» и «доходы минус расходы» в 2020–2021 годах

Различий в КБК, применяемых организациями и индивидуальными предпринимателями, нет, однако их значения для разных объектов налогообложения различны. Коды 2020–2021 годов приведены в таблице ниже.

| Вид платежа | Код для УСН «доходы» 6% | Код для УСН «доходы минус расходы» 15% |

| Основной налог | 182 1 0500 110 | 182 1 0500 110 |

| Пени по налогу | 182 1 0500 110 | 182 1 0500 110 |

| Штрафы по налогу | 182 1 0500 110 | 182 1 0500 110 |

Как видим, разница только в десятом разряде кода (9–11 разряды — это подстатья доходов).

Напомним, что указанные ставки (6 и 15%) являются общеустановленными, но регионы могут принимать решение о снижении их величины.

Инструкцию по заполнению платежки на уплату авансовых платежей по УСН, а также налога за год, включая образцы платежек, подготовили эксперты К+. Если у вас есть доступ к К+, переходите в Готовое решение. Если доступа нет, получите его бесплатно.

О существующих ставках УСН-налога читайте здесь.

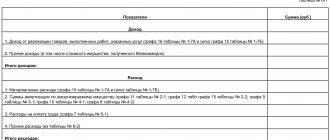

Таблица КБК по УСН

Если организация применяет УСНО в размере 6 % («Доходы»), то используйте следующие коды бюджетной классификации (КБК):

| Назначение платежа | Основной платеж | Пени | Штрафы |

| КБК единый налог при упрощенной системе налогообложения 2020 «Доходы» | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

ВАЖНО!

Казенные и бюджетные учреждения не вправе применять упрощенную систему налогообложения. Такие нормы закрепляет пп. 17 п. 3 ст. 346.12 НК РФ.

КБК по минимальному налогу на упрощенной системе налогообложения

Минимальный налог платят только налогоплательщики, применяющие УСН «доходы минус расходы», в тех случаях, когда расчетная сумма по налогу с фактической базы меньше установленного законодательством минимума — 1% от доходов.

Таким образом, в конце года бухгалтер рассчитывает две суммы, затем сравнивает их между собой и к уплате выбирает максимальную. В настоящее время КБК для минимального и обычного налога по УСН «доходы минус расходы» один: 182 1 05 01021 01 1000 110. Коды различались до 2020 года.

При УСН с объектом «доходы» данный налог не рассчитывается.

О бланке, на котором формируется УСН-декларация, читайте в этом материале.

Сроки уплаты налога и авансовых платежей

Сроки внесения налоговых средств при применении упрощенки регламентируются гл. 26.2 НК РФ ФЗ № 117 от 05.08.2000 ред. 25.12.2018 (на текущий период подготовлена неопубликованная редакция закона). Налоговый период для сбора по упрощенной СНО — календарный год, а отчетный промежуток при уплате аванса — квартал. Средства подсчитывают и вносят нарастающим итогом.

Если предприниматель переходит с упрощенки на другую схему обложения госпошлиной, то ИП в обязательном порядке уплачивает итоговую сумму до 25 числа отчетного промежутка. Для предпринимателей на упрощенной СНО установлена одна дата уплаты сбора и авансовых платежей по последним. Причем в 2020 году изменены КБК для УСН: Доходы минус расходы 15%.

Сроки оплаты 2020 года

В 2020 году аванс по сбору на упрощенке вносят в налоговый бюджет до конца месяца, который следует за отчетным кварталом:

- I — до 25.04.2018;

- II — до 25.07.2018;

- III — до 25.10.2018;

- IV — до 25.04.2019.

Годовая сумма сбора, исчисленная нарастающим итогом, уплачивается до 30 апреля того года, который идет за отчетным./p>

Сроки оплаты 2020 года

В 2020 году день внесения авансовых средств не изменился — до 25 числа месяца, следующего за отчетным кварталом:

- I — до 25.04.2019;

- II — до 25.07.2019;

- III — до 25.10.2019;

- IV — до 25.04.2020.

За несвоевременную уплату авансовых средств плательщику грозит начисление пени и штраф согласно п. 3 ст. 58, ст. 75 НК РФ.

Пени по УСНО

Пени по УСНО начисляются в случае просрочки уплаты налога и авансовых платежей.

Рассчитать сумму пеней можно, используя наш сервис «Калькулятор пеней».

КБК по УСН «доходы» (пени) в 2020-2021 годах — 18210 50101 10121 00110.

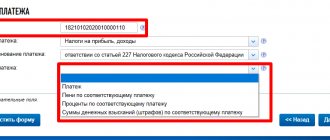

Также к начислению пеней может привести ошибка при указании КБК в платежке. Платежное поручение с неверным кодом либо подлежит возврату, либо попадает в категорию «Невыясненные». Пени начисляются до тех пор, пока платеж числится в составе этой категории. Исправить ситуацию можно, подав заявление об уточнении платежа. После уточнения пени вам должны сторнировать.

Сроки оплаты

Итак, мы определили, куда в платежном поручении вписать КБК для ИП на УСН «6»; в 2020 году уплата налога производится четырьмя платежами за год. Авансы необходимо перечислить по итогам квартала, полугодия, девяти месяцев и осуществлять окончательный платеж за год. Авансовые платежи, по ст. 346.21 НК РФ, перечисляются до 25 числа месяца, следующего за отчетным, итоговый сбор по УСН — до 31 марта года, следующего за отчетным (то есть за 2020 — до 31.03.2019). В 2020 году срок оплаты перенесен на 1 апреля в связи с тем, что 31 марта приходится на воскресенье.

Таблица сроков уплаты

| Отчетный период | Последний срок уплаты |

| 2018 | 01.04.2019 |

| I квартал | 25.04.2019 |

| I полугодие | 25.07.2019 |

| 6 месяцев | 25.10.2019 |

| 2020 | 31.03.2019 |

Итоги

КБК, применяемые при УСН, остаются неизменными с 2014 года. При этом они различаются в зависимости от объектов налогообложения и вида платежа (налог, пени, штраф). Неверное указание КБК в платежном документе может привести к незачислению денег по назначению и потребует от налогоплательщика дополнительных действий по уточнению платежа.

Источники:

- Налоговый кодекс РФ

- Приказ Минфина России от 29.11.2019 № 207н

- Приказ Минфина России от 08.06.2018 № 132н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Расчет пени УСН «доходы минус расходы»

Пеня начисляется с привязкой к размеру ставки рефинансирования (ключевая ставка), установленной Банком России. Если значение ставки рефинансирования корректировалось в течение периода просрочки, расчет пени должен производиться с учетом этого изменения.

По недоимкам, допущенным ИП по налогу УСН, пеня начисляется по формуле:

пеня = 1/300 ставки рефинансирования х Величина недоимки в рублях х Количество дней задержки платежа.

Если просрочка допущена юридическим лицом, схема расчета зависит от длительности периода просрочки:

- недоимка погашена в течение 30 календарных дней с момента ее возникновения – применяется формула, как в случае с ИП (1/300 рефставки);

- при просрочке свыше 30 дней, расчет пени производится поэтапно – в первые 30 дней применяется алгоритм вычислений, как указано выше, а с 31-го дня вместо 1/300 ставки рефинансирования применяется 1/150 ставки.

Максимальный размер пени ограничен суммой недоимки.

При перечислении в бюджет пени по УСН «доходы минус расходы» КБК в платежных документах указывается следующий (в т.ч. для пеней по минимальному налогу): 18210501021012100110.

Для уплаты пеней по минимальному налогу (1%) за периоды ранее 01.01.2016 нужно указывать код: 18210501050012100110.

Как начисляются пени по УСН «доходы минус расходы» 2020, покажем на примерах.

Читайте также: Коды бюджетной классификации (КБК) на 2019 год

Пример 1

ИП должен был оплатить не позже 30.04.2019 г. налог по УСН за 2018 год в размере 19 700 руб. Фактически платеж был совершен 27.06.2019 г. Ключевая ставка в периоде 7,75%. Отсчет периода просрочки начинается с 01.05.2019 г.:

- в мае просрочено – 31 день;

- в июне – 27 дней с учетом дня погашения долга;

- общая продолжительность периода просрочки составляет 58 дней (31 + 27).

Пеня равна: (19 700 х 1 / 300 х 7,75% х 58) = 295,17 руб.

КБК доходы при уплате штрафов и пеней

Пени и штрафы перечисляются с указанием отдельных КБК.

КБК для пеней на УСН 6% — 182 1 0500 110.

Пени уплачиваются за каждый день налоговой просрочки. Квартальные платежи уплачивают до 25 числа месяца, следующего за окончанием квартала. А по итогам года — до 31 марта следующего года (организации) или до 30 апреля следующего года (ИП). В 2020 году 30 апреля выпадает на выходной день, поэтому срок переноситься на 4 мая. Если налогоплательщик не уложится в эти сроки, начисляются пени.

КБК для штрафов на УСН 6% — 182 1 0500 110.

Штрафы начисляются за грубое нарушение сроков уплаты. Штраф в отличие от пени начисляется и уплачивается однократно, а не за каждый просроченный день.

Таблица КБК для УСН доходы 2016

| Назначение КБК | номер КБК |

| перечисление ЕН — схема «доходы» | 182 1 0500 110 |

| перечисление пеней по единому налогу — схема «доходы» | 182 1 0500 110 |

| перечисление штрафов по ЕН — схема «доходы» | 182 1 0500 110 |

| перечисление минимального налога (1%)- любая схема УСН | 182 1 0500 110 |

| перечисление пеней по минимальному налогу | 182 1 0500 110 |

| перечисление штрафов по минимальному налогу | 182 1 0500 110 |

Пени

Статьей 72 Налогового кодекса установлено, что пени являются одним из средств обеспечения выполнения обязанностей налогоплательщиков. Законодательством сказано, что эту сумму граждане обязаны внести в бюджет при просрочке уплаты авансовых платежей, налогов и сборов.

Пеня поступает ежедневно во время просрочки и начинает считаться с момента, следующего за последним днем уплаты налога. Расчет заканчивается после погашения налога и долга. Сумма рассчитывается Центробанком с учетом 1/300 актуальной ставки рефинансирования.

Компании могут сами посчитать пени, подставив числа в формулу:

П = Н × Дн × 1/300 Среф

Переменные означают:

| Н | неуплаченный налог |

| Дн | время просрочки в днях |

| Среф | ставка, установленная Центробанком |

Существует несколько КБК, которые различаются по назначению платежа:

| пени | 182 1 0500 110 |

| штрафы | 182 1 0500 110 |

Сроки уплаты авансового платежа УСН в 2020 году

Ст.346.21 НК РФ определены сроки, не позднее которых необходимо перечислить сумму авансового платежа:

за первые три месяца текущего года – 25 апреля,

за полугодие – не позже 25 июля;

за 9 месяцев – не позже 25 октября.

При определении крайнего срока уплаты аванса по УСН действует правило переноса срока уплаты, если он совпадает с выходным или праздничным днем.

Например, 25 апреля 2020 года будет выходным днем – суббота. Согласно ст.6.1 НК РФ авансовый платеж можно будет оплатить в первый рабочий день, наступивший после 25 апреля 2020 года. Т.е. авансовый платеж УСН вы сможете оплатить до 27 апреля 2020 года включительно.

В 2020 году совпадений сроков уплаты аванса по УСН с выходными и праздничными днями нет, поэтому оплату аванса следует произвести не позже указанных выше дат.