Бухгалтерская отчетность ИП на ОСНО

В соответствие с п. 2 ст. 6 закона от 06.12.2011 № 402-ФЗ ИП могут не вести бухучет. Следовательно, в отличие от юридических лиц, ИП не обязаны направлять в ИФНС и Росстат финансовую отчетность

Индивидуальные предприниматели должны заполнять книги покупок и продаж, а также книгу учета доходов и расходов. Эти регистры, в случае отсутствия «полноценной» бухгалтерии, и составляют основу их учета.

Однако, многие предприниматели все-таки сводят дебет с кредитом в добровольном порядке. Это позволяет ИП оценивать свое финансовое положение «в комплексе», да и налоговые декларации заполнять легче, когда налажена система учета в целом.

Иногда ИП ведет бухучет, потому что ему необходимо предоставить бухгалтерскую отчетность внешним пользователям. Это могут быть банки при оформлении кредитов, или контрагенты, если предполагается заключить крупный контракт.

Но и в данном случае обязанности сдавать отчет в государственные органы предприниматель не несет.

Какую отчетность сдает индивидуальный предприниматель?

Для того чтобы выяснить, какую отчетность сдает ИП, нужно сначала определить категории этой отчетности. Условно всю отчетность индивидуальных предпринимателей можно разделить на 4 категории, а именно:

- отчетность в зависимости от выбранной ИП системы налогообложения (налогового режима);

- отчетность за наемных работников (при наличии);

- отчетность по ведению кассовых операций (при наличии кассового аппарата);

- отчетность по дополнительным налогам.

Обязательная налоговая отчетность ИП на ОСНО

Главными налогами для ИП на ОСНО являются НДФЛ и НДС.

Отчитываться по НДС необходимо ежеквартально, на формирование декларации отводится 25 календарных дней. Новая форма утверждена приказом ФНС от 28.12.2018 № СА-7-3/[email protected]

Если юридические лица платят налог на прибыль, то для ИП на ОСНО его «аналогом» является НДФЛ. Сдавать декларацию по форме 3-НДФЛ нужно один раз в год до 30 апреля (приказ ФНС от 03.10.2018 № ММВ[email protected]).

Также ИП на ОСНО обязаны в определенных случаях заполнять форму 4-НДФЛ о предполагаемых доходах (приказ ФНС РФ от 27.12.2010 № ММВ-7-3/[email protected]).

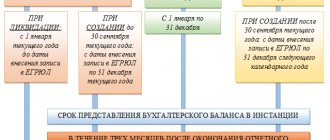

Сроки предоставления зависят от причины заполнения формы:

- В течение 5 дней после месяца, в котором ИП получил первый доход.

- При снижении или повышении дохода более чем на 50 % по сравнению с предыдущей декларацией;

- Если ИП лишается права применять спецрежим и переходит на ОСНО.

Интересно, что в последних двух случаях срок для сдачи 4-НДФЛ не установлен. Однако лучше сделать это как можно быстрее, чтобы избежать проблем с налоговиками в дальнейшем.

Книга учета доходов и расходов (КУДИР)

Все индивидуальные предприниматели, которые применяют УСН, ПСН, ЕСХН и ОСН обязательно ведут Книгу учета доходов и расходов (КУДИР). ИП на ЕНВД и ПНД такую книгу не ведут. Предприниматели на ЕНВД ведут учет физических показателей. Информацию о доходах и расходах ИП на ЕНВД в КУДИР заносить не нужно.

Напомним, что начиная с 2013 года КУДИР не нужно заверять. Книгу необходимо распечатать, прошить и пронумеровать. Она хранится у ИП.

Исключение составляют ИП применяющие ЕСХН.

Согласно Порядка заполнения Книги учета доходов и расходов ИП, применяющих ЕСХН, утвержденного Приказом Минфина РФ № 169 н от 11.12.2006 года КУДиР:

- если ведение осуществляется на бумажном носителе, заверяется подписью должностного лица налогового органа и скрепляется печатью налогового органа до начала ее ведения;

- если ведение осуществляется в электронном виде, заверяется подписью должностного лица налогового органа и скрепляется печатью налогового органа в срок не позже 31.03 года, следующего за отчетным.

Не забывайте, что отсутствие КУДИР грозит штрафом.

Отчетность ИП на ОСНО с наемными работниками

Если у ИП есть наемные работники, то предприниматель обязан сдавать весь «пакет» отчетности по персоналу, аналогично работодателю – юридическому лицу

Помимо декларации 3-НДФЛ, заполняемой «за себя», ИП на ОСНО отчитывается и по НДФЛ, удержанному у персонала.

Форму 6-НДФЛ с общей информацией предприниматель сдает ежеквартально, на это ему отводится месяц после отчетного периода (приказ ФНС от 14.10.2015 года № ММВ-7-11/[email protected]). Годовую 6-НДФЛ нужно сдать до 1 апреля.

Также раз в год до 1 апреля ИП подает «персональные» сведения о подоходном налоге по каждому физическому лицу в виде справок 2-НДФЛ (приказ ФНС РФ от 02.10.2018 № ММВ-7-11/[email protected]). Если же с каких-либо доходов не удалось удержать налог, то данные по таким работникам нужно направить до 1 марта.

ИП на ОСНО также отчитывается по всем начислениям, произведенным на суммы заработной платы. Расчет по страховым взносам (РСВ) нужно сдавать в ИФНС каждый квартал, не позднее 30 дней после его окончания (приказ ФНС от 10.10.2016 № ММВ-7-11/[email protected]).

Форма РСВ не включает в себя только один вид обязательных начислений — взносы «на травматизм». Отчет по ним (форму 4-ФСС) необходимо отправить не налоговикам, а в сам фонд. 4-ФСС нужно сдавать тоже ежеквартально: в течение 20 дней после отчетного периода на бумажном носителе (допускается только, если численность сотрудников — менее 25 человек), и в течение 25 дней — в электронном виде (приказ ФСС РФ от 07.06.2016 № 381).

Ставка взносов «на травматизм» зависит от вида деятельности работодателя. Юридические лица должны ежегодно подтверждать право на использование той или иной ставки, сдавая специальную форму в ФСС РФ. ИП на ОСНО от такой обязанности освобождены. Для них основным видом деятельности «по умолчанию» является тот, что указан в госреестре (п. 10 правил, утвержденных постановлением Правительства РФ от 01.12.2005 № 713).

В Пенсионный фонд ИП придется отправлять отчеты ежемесячно, на это отводится 15 дней. Краткая форма СЗВ-М утверждена постановлением Правления ПФ РФ от 01.02.2016 № 83п.

Годовую форму СЗВ-стаж необходимо предоставить в ПФ РФ до 1 марта (постановление Правления ПФ РФ от 06.12.2018 № 507п).

Еще один отчет, связанный с персоналом – сведения о среднесписочной численности, необходимо ежегодно направлять в налоговую инспекцию. Форма, которая отражает всего один показатель, сдается до 20-го января (приказ ФНС РФ от 29.03.2007 № ММ-3-25/[email protected]).

Если ИП на ОСНО трудится «в одиночку», без наемных работников, то ему нужно сдавать только обязательную налоговую отчетность. Ни один из отчетов, перечисленных в этом разделе, такой предприниматель заполнять не должен.

Способы сдачи отчетности

3-НДФЛ для ИП — что это такое, образец заполнения и когда нужно сдавать

Индивидуальный предприниматель вправе сам выбирать способ подачи документации в налоговую инспекцию. Есть три варианта:

- лично налоговому инспектору;

- отправление заказным письмом почтой с описью вложения в конверт;

- отправление налоговых деклараций путём электронной службы обмена.

К сведению! Выбирая способ сдачи отчетности, стоит учитывать его плюсы и минусы. Кому-то будет удобнее лично ездить в налоговую, а кому-то проще отправить через почту, например, если предприниматель находится в другом городе.

Личная подача деклараций

Самый надёжный способ, но в то же время и самый устаревший. Не всегда удобно вовремя приехать в инспекцию и подать документы. Зато точно можно быть уверенным, что бумаги дошли, о чём свидетельствует отметка, которая проставляется сразу же в журнале налогового органа.

Почта

Менее надёжный способ и также занимает немало времени. План действий практически такой же, как и при личной подаче документов. Но вместо инспекции нужно идти на почту и отправлять декларацию заказным письмом на адрес налоговой, в которой зарегистрирован предприниматель.

Обратите внимание! Письма не всегда доходят вовремя, но это не имеет значения. Главное, отправить декларации в установленный законом срок. Так как конверт отправляется заказным письмом, то есть письменное подтверждение отправки в конкретную дату.

Такой способ сдачи деклараций удобен тем, кто проживает или на момент отчётного периода находится в другом городе и нет возможности явиться в налоговую инспекцию лично.

Отправка декларации в электронном виде

Электронный способ

Совсем недавно появился новый способ обмена документацией между предпринимателем и налоговой инспекцией. Наверное, самый удобный и не затратный по времени вариант.

Для электронного обмена документации необходимо заключить договор сотрудничества с оператором связи. После чего предоставляются электронная цифровая подпись и специальная программа для составления документов. С помощью этого программного обеспечения в несколько кликов составляется декларация, затем подписывается электронной подписью и отправляется на адрес налоговой.

Обратите внимание! Электронный документооборот имеет такую же силу, что и в бумажном виде. К тому же не имеет задержек доставки, да и отнимает минимум времени у бухгалтера или самого владельца компании.

Список отчетности ИП на ОСНО

Ниже представлены все формы отчетности, которые ИП предоставляет в контролирующие органы.

| Бухгалтерская отчетность ИП на ОСНО | |

| Баланс, форма № 2, приложения | обязанности сдавать нет, но может быть составлена в добровольном порядке |

| Обязательная налоговая отчетность ИП на ОСНО | |

| Декларация по НДС | ежеквартально, до 25-го числа |

| Декларация 3-НДФЛ | ежегодно, до 30 апреля |

| Декларация 4-НДФЛ | в зависимости от ситуации |

| Дополнительная налоговая отчетность ИП на ОСНО | |

| Декларация по налогу на имущество | сдавать не нужно, налог платится на основании уведомления ИФНС |

| Декларация по транспортному налогу | |

| Декларация по земельному налогу | |

| Отчетность ИП на ОСНО с наемными работниками | |

| 6-НДФЛ | ежеквартально до конца следующего месяца, за год — до 1 марта |

| 2-НДФЛ | ежегодно до 1 марта |

| Расчет по страховым взносам | ежеквартально до 30-го числа |

| 4-ФСС | ежеквартально до 20-го (25-го)* числа |

| СЗВ-М | ежемесячно до 15-го числа |

| СЗВ-стаж | ежегодно до 1 марта |

| Среднесписочная численность | ежегодно до 20 января |

*первая дата для бумажного формата, вторая – для электронного.

Важно!

Согласно п. 7 ст. 6.1 НК РФ, если крайняя дата сдачи любого отчета попадает на выходные или праздничные дни, то сдать его можно в первый рабочий день.

Обязательные платежи на УСН

Но знать, какую отчётность сдаёт ИП на УСН без работников, недостаточно. Налоговый календарь упрощенца включает в себя также сроки уплаты налогов и взносов. Разберёмся подробнее, какие суммы платит ИП на упрощённой системе налогообложения.

1. Страховые взносы за себя. Эти платежи делятся на фиксированные, одинаковые для всех предпринимателей, и дополнительные. За себя ИП в 2020 году должен заплатить 40 874 рубля плюс дополнительный взнос (1% от суммы превышения годового дохода в 300 000 рублей).

2. Авансовые платежи по ставке 6% от дохода. Это часть единого налога, которая платится по итогам каждого отчётного периода:

- первый квартал;

- полугодие;

- девять месяцев.

Авансы платят только при получении доходов в отчётном периоде, если их нет, то и платить ничего не надо.

3. Налог по итогам года по ставке 6%. Окончательный расчёт единого налога происходит по итогам года, при этом учитываются все уплаченные авансовые платежи и страховые взносы. Часто при небольших доходах предпринимателя без работников налоговые платежи полностью уменьшаются на взносы, поэтому налог по итогам года равен нулю.

Важно: если предприниматель работает в рамках налоговых каникул, то он может до двух лет пользоваться льготой и не платить налог. Что касается страховых взносов за себя, то их платят все упрощенцы, в том числе, и на каникулах.

Как составить нулевой отчет

Заполнять налоговую декларацию следует на тех же бланках, что и обычный отчет. можно с сайта налоговой. Количество открытых листов в документе может быть меньше.

Форма нулевой отчетности не предполагает проставление нулей вместо цифр. В декларации должны быть поставлены именно прочерки.

Для примера разберем, какие листы нужно заполнять в декларациях по НДС и УСН.

В отчете НДС для ИП следует открыть 2 листа: титульный лист и обязательный раздел 1. В первом листе указывается ФИО, ИНН предпринимателя, код налогового периода, код деятельности и т.д. В первом разделе вводим ОКТМО, КБК, в остальных строчках проставляются прочерки.

По УСН образец бланков будет отличаться в зависимости от объекта налогообложения. При объекте «доходы» следует открыть титульный лист, разделы 1.1 и 2.1.1, при объекте «доходы минус расходы» — титульный, разделы 1.2 и 2.2.

Дополнительные отчеты по упрощенке для отдельных категорий ИП

В ряде случаев действующее законодательство предусматривает для ИП на упрощенке необходимость оформления и подачи дополнительных отчетов. Для каждого из них установлены требования по содержанию и срокам предоставления.

1-ИП

Документ представляет собой одну из форм статистической отчетности. Обязанность отчитываться перед органами статистики по месту регистрации возникает в том случае, если ИП включается в выборку Росстата. Информация об этом размещается на официальном сайте ведомства. Она в обязательном порядке дублируется отправлением соответствующего уведомления непосредственно хозяйствующему субъекту.

Отчет по форме 1-ИП содержит основные сведения о финансово-хозяйственной деятельности индивидуального предпринимателя. Требования к его заполнению регламентируются Приказом №419, подписанным руководителем Росстата 22 июля 2018 года.

Документ оформляется и подается в органы статистики по итогам года. Срок сдачи – 2 марта года, наступившего за отчетным.

Декларации по косвенным налогам

Необходимость оформлять и предоставлять в ИФНС отчет по косвенным налогам возникает, если ИП занимается ввозом в Россию товаров с территории государств, входящих в ЕАЭС. К ним относятся следующие страны: Казахстан, Беларусь, Киргизия и Армения.

Отчет необходимо подавать ежемесячно. Срок сдачи документа – до 20 числа месяца, который наступает за месяцем ввоза импортных товаров.

Декларация по НДС

Обязанность оформления и сдачи декларации по этому налогу возникает в том случае, если ИП ошибочно выделил НДС в счете-фактуре или выступил в статусе налогового агента. В качестве примеров подобных случаев можно привести покупку макулатуры или металлолома у плательщика НДС, а также приобретение или аренда земельного участка непосредственно у государственных, региональных или муниципальных органов управления.

Периодичность предоставления декларации в случае необходимости – ежеквартально. Срок сдачи – не позднее 25 числа месяца, следующего за отчетным кварталом.

Декларация по водному налогу

Основанием для оформления и подачи декларации по водному налогу выступают требования законодательства в этой сфере. Наиболее часто речь в подобной ситуации идет об использовании водных ресурсов озера или реки для ведения коммерческой деятельности ИП, например, для орошения сельскохозяйственных угодий.

При наличии оснований отчет требуется сдавать каждый квартал. Срок подачи документа – до 20 числа месяца, наступившего за отчетным кварталом.

Комментарии

Просмотреть все … Следующая »

наталья 05.09.2015 в 20:29 # Ответить

Добрый вечер. Я открыла в июле Ип (усн доходы), первые доходы будут в октябре. Правильно ли я поняла, что за 3 квартал мне не нужно ничего платить ( в т.ч. в пфр лучше заплатить тоже в 4 кв. А не в 3 кв. для вычета), а в 4 квартале заплатить всю сумму в пфр до 31 декабря, а налог усн мне нужно будет платить только в 2020 -до 30 апреля 2020 года — оплатить налог по УСН фонды (за IV квартал прошлого года);

Наталия 05.09.2015 в 21:16 # Ответить

Наталья, добрый вечер. Вы правильно поняли, если у Вас не будет доходов до октября, т.е. в третьем квартале, то УСН у Вас не будет, а в фонды можно заплатить до 31 декабря, чтобы вычесть эти суммы из УСН в четвертом квартале.

татьяна 07.09.2015 в 14:42 # Ответить

курид

Это книга проверяется ИФНС?

Наталия 07.09.2015 в 14:49 # Ответить

Татьяна, ИФНС может проверить любой документ имеющий отношение к предпринимательской деятельности. Книга учета доходов и расходов является для ИП основным документом.

Диана 17.09.2015 в 08:35 # Ответить

Здавствуйте! Скажите пожалуйтса, я хочу открыть ИП хоть завтра. все документы готовы. но деятельность я хочу осущетсвлять с 1 октября на режиме ЕНВД. стоит ли с документами на ИП подавать завяление на УСНО? ведь сразу на ЕНВД не принимают. если стоит, то до подачи заялвения на ЕНВД какие отчеты мне надо будет сдать?Заранее спасибо!

Наталия 17.09.2015 в 14:38 # Ответить

Диана, здравствуйте. Плательщикам ЕНВД, которые не собираются осуществлять деятельность, не подпадающую под обложение налогом на вмененный доход, целесообразно подать заявление о переходе на УСН. Перечень видов деятельности, подпадающих под обложение ЕНВД очень незначителен, и вполне может случиться, что Вы, ведя деятельность, облагаемую ЕНВД, завтра захотите начать другой вид бизнеса, уже не подпадающий под обложение единым налогом на вмененный доход. Это не говоря уже о возможности в ходе развития бизнеса превышения лимитов, установленных законодательством для применения ЕНВД. В течение года Вы не сможете перейти на УСН, если будет необходимость. Если деятельность по УСН вестись не будет, дополнительно никаких налогов Вам уплачивать не надо, сдадите 1 раз в год «нулевую» декларацию УСН. Поэтому подайте вместе с документами на регистрацию ИП заявление о применении УСН. Потом подадите заявление на ЕНВД. Сдадите нулевой отчет УСН за 2020 год до 30 апреля 2020 года.

Ольга 17.09.2015 в 16:09 # Ответить

Добрый день! Я открыла ИП доходы 6% 18.08.15 . Доходы составляют 322 000,00. Когда и какие платежи мне платить?

Наталия 17.09.2015 в 20:29 # Ответить

Ольга, здравствуйте. Как я поняла Ваш доход с 18.08.2015 года составил 322000 рублей. К концу сентября ( последний месяц третьего квартала), Ваш доход увеличится еще больше, поэтому советую уплатить взносы в ПФР и ФСС за то время третьего квартала которое Вы работаете до конца года эта сумма составит : В ПФР 5965х26%х4+ (5965:31х14)х26%=6203-60 руб В ФФОМС 5965х5,1%х4+(5965:31)х5,1%)=700-40 руб Вы можете уплатить эти суммы до конца года, но тогда Вы не сможете уменьшить авансовый платеж УСН ( который должны уплатить до 25 октября ( 19320-00 Рублей) на сумму уплаченных взносов. Иными словами, если Вы фиксированные взносы заплатите до конца сентября, то авансовых платеж за 3-й квартал , который надо сделать до 25.10.2015 составит 12416-00 вместо 19320-00. Также Вы должны будете уплатить до 01.04.2016 года в ПФР 1% от суммы превышающий 300000 рублей годового дохода. Иначе, если Вы до 31.12.2015 года получите доход в размере 600000 рублей, то должны дополнительно уплатить в ПФР 300000х1%=3000-00 рублей.

Ольга 22.09.2015 в 12:05 # Ответить

Здравствуйте, спасибо, а не нужно заплатить еще 1% с доходов превышающих 300 000 в ПФР и ФФОМС? И до какого числа в 3 м квартале я должна заплатить взнос в ПФР и ФФОМС, чтобы применить вычет по УСН?

Наталия 23.09.2015 в 18:20 # Ответить

Ольга, я же написала Вам , что «Также Вы должны будете уплатить до 01.04.2016 года в ПФР 1% от суммы превышающий 300000 рублей годового дохода. Иначе, если Вы до 31.12.2015 года получите доход в размере 600000 рублей, то должны дополнительно уплатить в ПФР 300000х1%=3000-00 рублей.» Чтобы применить вычет по УСН Вы должны до конца 3-го квартала, т.е. до 30-го сентября уплатить фиксированную сумму взносов. Причем не обязательно годовую сумму делить по ровну, какую сумму фиксированных платежей уплатите до 30 сентября, по сумму и вычтете из УСН.

Наталия 23.09.2015 в 18:22 # Ответить

Ольга в ФФОМС платить не надо , сумма 1% от суммы превышающей 300000 рублей годового дохода уплачивается только в ПФР.

Дмитрий 15.10.2015 в 13:37 # Ответить

Наталья. Что-то непонятное вы здесь насчитали. Проверьте формулы и цифры. В ПФР 5965х26%х4+ (5965:31х14)х26%=6203-60 руб В ФФОМС 5965х5,1%х4+(5965:31)х5,1%)=700-40 руб

Дмитрий 15.10.2015 в 13:53 # Ответить

ПФР получается 6904,01 руб. ФФОМС правильная формула 5965х5,1%х4+(5965:31х14)х5,1%) = 1354,25 руб.

Анжела 17.09.2015 в 17:30 # Ответить

Добрый день! Я 27.06.2015 открыла ИП УСН 6% без работников, деятельность начала 15.07 У меня несколько вопросов… 1. Я не встала на учет Торгового сбора (сейчас собираюсь это сделать) Возможно ли избежать штрафа? 2. Когда и какие платежи мне платить??? 3. Нужно ли мне вести КУДиР??? Заранее благодарю!

Наталия 17.09.2015 в 20:41 # Ответить

Анжела, добрый вечер. Отвечаю по пунктам: 1.Торговый сбор введен пока только в Москве с 01.07.2015 году. В статье 3 Закона № 62 перечислены виды торговли, которыми можно заниматься в Москве без уплаты торгового сбора. Это: • розничная торговля, осуществляемая с использованием торговых (вендинговых) автоматов; • торговля на ярмарках выходного дня, специализированных ярмарках и региональных ярмарках; • торговля через объекты торговой сети, расположенные на территории розничных рынков; • разносная розничная торговля, осуществляемая на объектах, находящихся в оперативном управлении автономных, бюджетных и казенных учреждений. Срок для подачи уведомления о постановке на учет в качестве плательщика торгового сбора составляет пять рабочих дней с даты возникновения объекта обложения сбором (п. 2 ст. 416 НК РФ). По мнению специалистов ФНС России, если по состоянию на 1 июля 2020 года организация или ИП уже осуществляют торговлю через объект торговли, который облагается в Москве торговым сбором, то уведомить об этом налоговую службу нужно не позднее 7 июля 2020 года. осуществление торговли, подпадающей под обложение торговым сбором, без направления данного уведомления приравнивается к ведению деятельности без постановки на учет (п. 2 ст. 416 НК РФ). А за данное нарушение предусмотрена налоговая ответственность в виде штрафа в размере 10 процентов от доходов, полученных в результате такой деятельности, но не менее 40 000 рублей (п. 2 ст. 116 НК РФ). Обратите внимание, что в настоящее время уведомление о постановке на учет в качестве плательщика сбора можно представить и в произвольной форме, указав в нем необходимые сведения (они перечислены в п. 1 ст. 416 НК РФ). 2.Первый раз торговый сбор необходимо уплатить до 25 октября 2020 года. На УСН Вы оплачиваете авансовые платежи до 25 числа месяца следующего за отчетным кварталом, т.е. очередной платеж до 25.10.2015. Так же Вы должны перечислять фиксированные взносы в ПФР и ФФОМС, здесь возможны два варианта: — уплатить всей сумой едино разово до конца года; — уплачивать по частям чтобы иметь возможность уменьшать сумму авансового платежа УСН на сумму фиксированных взносов, перечисленных в квартале, за который платите авансовый платеж УСН. До 01.04.2016 года дополнительно должны перечислить в ПФР 1% от суммы превышающей 300000 рублей годового дохода.

Наталия 17.09.2015 в 20:43 # Ответить

Анжела, прошу прощения, не ответила на третий Ваш вопрос. Книгу доходов и расходов Вы обязаны вести на основании первичных документов. Заверять в налоговой ее не надо.

Анжела 21.09.2015 в 12:20 # Ответить

Огромное спасибо!

Вениамин 22.09.2015 в 07:17 # Ответить

Банк перевел 8,96 руб. мне на счет как доход за месяц за хранение денег на счете ИП. Отзывать отказываются, ссылаясь на то. что в заявлении при открытии счета я дал согласие на это перечисление дохода за хранение денег на р/с. Я на ИНВД, и подавал нулевую декларацию по УСН каждый год.УСН доходы 6%. Как теперь себя вести, заморачиваться с налогами от 8,96 руб. и декларацией по УСН (уже не нулевой) не хочется, посоветуйте пожалуйста.

Наталия 22.09.2015 в 12:30 # Ответить

Вениамин, добрый день. Раз уже произошла такая ситуация и подписали Договор с банком, банк выполнил свои обязательства и перечислил Вам сумму Вашего дохода, то : — перезаключите на следующий период Договор с банком, в котором банк будет не обязан Вам перечислять доход за хранение денег -за уже полученную сумму отчитайтесь перед налоговой и уплате 6% с дохода (платите 6%, составьте корректирующую декларацию , отправьте эту декларацию в налоговую, приложив к ней копию платежки, подтверждающую оплату налога)

Вениамин 22.09.2015 в 14:35 # Ответить

Извините, а зачем составлять корректирующую декларацию, если это УСН и это было 31,08,2015г. Декларацию подавать надо по моему в 2016 году.

Наталия 23.09.2015 в 18:17 # Ответить

Вениамин, Вы же написали, что подавали нулевые декларации, не учитывая доход на сумму 8,96 рублей, ( в первом вопросе не было озвучено Вами, что это было 31.08.2015)поэтому я и ответила, что надо подать корректирующую декларацию с учетом того что был получен доход. А если Вы имели в виду, что только в 2020 году получен доход, тогда естественно сдайте декларацию по итогам 2020 года, а с 2016 перезаключите Договор с банком. Прошу прощения за недопонимание.

Анжелика 24.09.2015 в 12:09 # Ответить

В какие органы я должна оплатит взносы? Я новичок в этом деле. Если можно перечислить их. Усн 6% без работников.Сама начинаю торговать вещами.

Наталия 25.09.2015 в 10:56 # Ответить

Анжелика, добрый день. Вам необходимо уплачивать фиксированные взносы в ПФР и ФФОМС. Сроки уплаты взносов определяете сами. Можно единоразово до конца года. Можно по квартально, в этом случае на сумму взносов уплаченную в отчетном квартале можете уменьшать авансовый УСН платеж в налоговую. Сумма авансовых платежей зависит от МРОТ установленного правительством РФ на каждый год: в ПФР МРОТх26%; в ФФОМС МРОТ х 5,1%. Авансовые платежи в налоговую перечислять ежеквартально до 25 числа месяца следующего за отчетным кварталом. Так же до 1 апреля оплачивать в ПФР 1% от суммы, превышающий годовой доход свыше 300000 рублей. Т.е. если ваш годовой доход составил 600 тыс рублей, то в ПФР оплачиваете (600 тыс.-300 тыс.)х 1%=3000-00 рублей.

Анжелика 24.09.2015 в 12:49 # Ответить

Здравствуйте

И еще скажите к кому можно обратиться за полной консультацией по организации ИП?

Наталия 25.09.2015 в 10:59 # Ответить

Анжелика, не понятно что Вы подразумеваете под словосочетанием «организация ИП». Если Вы имеете в виду — регистрация ИП, уплата налогов и взносов, то можете обратиться соответственно в налоговый орган, ПФР. А организация самого бизнес процесса, это уже Ваша область ответственности, можете обратиться к ИП, ведущим аналогичный вид деятельности.

София 25.09.2015 в 12:46 # Ответить

Здравствуйте, спасибо за информативную статью и ответы на вопросы, которые очень полезны. Оставшиеся вопросы: 1. При расчете обязательных взносов нужно ли учитывать день постановки на учет? 2. ИП на УСН доход 6%, товаров и услуг с НДС не оплачивала, счета фактур не принимала. Нужно ли сдавать декларацию по НДС? 3. Надо ли сдавать расчет в ИФНС по авансовому платежу за 3-й квартал, если да в какие сроки?

Наталия 25.09.2015 в 13:16 # Ответить

София , добрый день. Отвечаю на Ваши вопросы: 1. При расчете фиксированных взносов в ПФР и ФФОМС . нужно учитывать дату постановки на учет в качестве ИП. Если Вы переплатите в эти фонды, то ничего страшного, а вот если окажется недоплата, то придется платить штраф. 2.В Вашем случае декларация по НДС не сдается. 3.По авансовым платежам расчеты не сдаются. На УСН сдаете декларацию один раз в год — до 30 апреля 2020 года, за 2020 год.

София 28.09.2015 в 09:18 # Ответить

Здравствуйте, сегодня начала смотреть документы за квартал и обнаружила, что банк за услуги по заверению подписи в карточки подпискй выставил мне счет фактуру на 300 руб в .ч. НДС 45,76руб. Что в этом случае делать. Надо сдавать декларацию по НДС? И пожалуйста подскажите ИП определяет свою выручку для налогообложения кассовым методом?

Наталия 28.09.2015 в 13:03 # Ответить

София, добрый день. Если Вы не являетесь плательщиком НДС, не выставляли никому счета-фактуры, то декларацию НДС Вам сдавать не надо. Вы же уменьшаете НДС от своей продажи, за счет покупного НДС, следовательно просто записываете НДС, в свою КУДИР в расходы отдельной строкой. ИП вправе определять свой доход кассовым методом. Датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом (кассовый метод).

Просмотреть все … Следующая »