ККТ – что включает в себя?

ККТ предоставляет собой комплекс устройств, непосредственно связанных с друг другом. Минимальный работающий комплект комплект состоит из:

- самого аппарата (онлайн–кассы);

- фискального накопителя (вставляется в кассу);

- оборудования, используемого для подключения к сети.

Комплектация устройства может дополняться и расширяться при желании предпринимателя, однако минимальный комплект должен включать в себя вышеуказанные устройства. Перед тем, как приобрести кассу, необходимо уточнить перечень моделей устройств, разрешенных к использованию на сайте ФНС.

Кассовый аппарат

Кассовый аппарат – техника, использующаяся для проведения финансовых операций. Выбирая онлайн–кассу, предприниматель может отдать предпочтение как покупке нового устройства, так и аренде. Выгоды обоих вариантов сочетает приобретение кассы по беспроцентной рассрочке. Современные кассы способны осуществлять работу без подключения к ПК или ноутбуку (кроме фискальных регистраторов). Они оснащены устройствами для вывода и ввода информации – тач-скрином, клавиатурой, дисплеем.

С 2020 года ККТ (онлайн-кассы) уже оснащаются ФН и принтером для печати чеков. Также исчезла необходимость вести кассу в ЦТО.

Фискальный накопитель (ФН)

ФН представляет собой устройство, необходимое для работы кассового аппарата, предназначенное для регистрации и хранения информации о проведенных сделках. Устройство проводит запись всех операций – при желании фискальные данные нельзя скорректировать или изменить. ФН располагается внутри кассы в месте прошлого размещения ЭКЛЗ. Любая хранящаяся информация в ФН при надобности может быть запрошена ФНС. Что касается технических требований, предъявляемых к ФН – срок их действия не может превышать 15-36 месяцев (срок варьируется в зависимости от вида деятельности ИП или ЮЛ). После истечения срока использования ФН бизнесмен обязан своевременно заменить устройство на новое. Обратите внимание: проводя замену, бизнесмен обязан обеспечить сохранность старого ФН в течение 5 лет.

Как работает онлайн-касса

Новая касса, или онлайн-касса, сильно отличается от той, к которой привыкли продавцы. Во-первых, привычный кассовый блок (ЭКЛЗ — электронная контрольная лента защищённая) заменяется на фискальный накопитель. Это небольшое устройство, в памяти которого хранится информация обо всех продажах, выполненных на кассе. Фискальный накопитель шифрует данные и отправляет их в ФНС.

Заявленная стоимость фискального накопителя – 8 000 рублей, однако в настоящий момент в силу дефицита цена доходит и до 15 000 рублей. Срок работы прибора – 13 месяцев Обещают, что на рынке будут доступны и накопители с более долгим сроком годности – до 36 месяцев, но на момент написания этой статьи такие на рынке ещё не появились.

Владелец кассы имеет право самостоятельно заменять фискальный накопитель по истечении периода использования. Но, судя по всему, поставщики кассовой техники будут требовать, чтобы это выполняли сертифицированные специалисты – например, в рамках договора обслуживания ККТ. В ином случае это может грозить снятием кассового аппарата с гарантии.

Кассовый аппарат также должен быть оборудован интерфейсом для подключения к интернету – проводному или беспроводному (WiFi, мобильный интернет).

Некоторые кассовые аппараты могут быть модернизированы под новые стандарты. Некоторые – нет. Это можно выяснить только у производителя.

Стоимость новых касс – от 18 000 до 70 000 рублей, в зависимости от характеристик и возможностей. При покупке нужно обращать внимание на то, входит ли в объявленную стоимость фискальный накопитель.

Применение ККТ

При проведении расчетов с покупателями или контрагентами в денежной форме или с использованием банковских карт, онлайн-касса выполняет передачу информации о проведении сделки Оператору Фискальных данных, а ФН обеспечивает сохранность данных и осуществляет их шифровку.

В зависимости от области использования выделяют два основных типа ККТ:

- предназначенные для предприятий сферы услуг;

- для предприятий розничной торговли.

Каждый бизнесмен при переходе на онлайн–кассы должен заключить договор с Оператором фискальных данных.

Хронология перехода на технику нового образца

Переход на онлайн кассы будет осуществляться поэтапно:

- С 1 июля 2020 года на новый тип устройств перешли бизнесмены, работающие на следующих налоговых режимах: УСН, ЕСХН, ОСНО.

- С 2020 года онлайн–кассу обязаны использовать ИП и ЮЛ, занимающиеся предоставлением услуг в сфере общепита и торговли. Условие касается только тех бизнесменов, которые работают на ЕНВД и ПСН, а также имеют наёмных сотрудников.

- С 1 июля 2020 года приобрести и подключить онлайн-кассу обязаны ИП и ЮЛ, которые работают в сфере торговли или общепита даже без наемных сотрудников. При этом не имеет значения используемая система налогообложения.

- Предприниматели без работников, продающие продукцию, которую сами производят и оказывающие услуги (проводящие работы) переходят на онлайн кассы с 1 июля 2021 года.

Применение ККТ в 2020 году: как это выглядит на практике

54-ФЗ о применении ККТ требует обязательной отправки фискальных данных в налоговую о каждой финансовой транзакции. Для этого необходимо подключение аппарата к интернету. Исключение составляют регионы, удаленные от связи, они перечислены в специальных списках, которые формируют региональные органы власти.

Перед установкой кассы понадобится:

- Выбрать и приобрести ККТ и фискальный накопитель

- Оформить электронную подпись

- Подключить интернет и ОФД

- Пройти регистрацию в ФНС

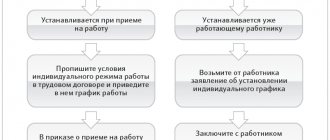

После установки кассы на рабочее место и заключения всех необходимых договоров, необходимо провести инструктаж сотрудников, с подписью об их материальной ответственности.

Приготовив расходные материалы и включив аппарат в сеть, нужно открыть смену:

- нажать соответствующую кнопку на устройстве;

- пробить несколько пустых чеков для проверки работы оборудования;

- распечатать промежуточный Х-отчет.

Применение ККТ при расчетах осуществляется в обязательном порядке, выдается чек покупателю и отправляется электронный вариант, если того пожелает клиент.

Для закрытия смены проводятся следующие действия:

- инкассация и сдача выручки ответственному лицу;

- распечатка Z-отчета.

Онлайн касса может быть кнопочной, например, компактное устройство Атол 91Ф, с автономной работой и беспроводным соединением для работы на выезде. Более солидные многофункциональные модели, такие как Вики Микро, работают на сенсорном управлении — такая касса наделена большим дисплеем и понятным интерфейсом.

Нужна помощь в подборе ККТ?

Не теряйте время, мы окажем бесплатную консультацию и подберем подходящую онлайн вам кассу.

ККТ 2020: как будет осуществляться передача чеков

Как будет передавать чеки онлайн-касса? Говоря о процессе в целом, можно выделить несколько этапов:

- При совершении расчетов аппарат осуществляет оформление чека, который записывается и сохраняется в зашифрованном виде. Полученные данные сохраняются в фискальном накопителе.

- ФН присваивает чеку индивидуальный код.

- 3. Чек с присвоенным кодом автоматически направляется напрямую Оператору фискальных данных (ОФД), который осуществляет проверку данных.

- ОФД осуществляет передачу сигнала о принятии чека. Оператор фискальных данных несет ответственность за сохранность чековой информации, а также за передачу сведений в налоговую в установленные сроки.

- Фискальный накопитель записывает в себя подтверждение из ОФД.

Все данные о проведенных расчетах сохраняются – впоследствии они доступны как владельцу онлайн-кассы, так и непосредственно налоговикам.

Кто такой оператор фискальных данных и зачем он вообще нужен

Законодательно в процессе передачи данных от кассы в ФНС предусмотрен обязательный посредник — оператор фискальных данных, или ОФД. Это компании, которым ФНС делегировала собирать информацию с фискальных накопителей касс и транслировать её на свои серверы. Реестр ОФД опубликован на сайте ФНС. Договор с ОФД должен быть заключён для каждой кассы. Стоимость годового договора — 3 000 рублей.

Важный вопрос – как быстро ваш чек будет отправлен в ФНС. В законе нет требования о моментальной отправке чека в ОФД. На это отводится до 30 календарных дней с момента формирования чека. Поэтому если «отвалился» интернет – ничего страшного не случится, неотправленные чеки будут накапливаться в фискальном накопителе, а при восстановлении связи – будут отправлены в ОФД. Но если в течение 30 дней информация не передана, то фискальный накопитель будет автоматически заблокирован и касса перестанет печатать чеки.

Несмотря на наличие посредника, ответственность за своевременность передачи данных в ФНС несёт владелец кассы.

Кто может отказаться от использования ККТ в 2020 году?

В начале июня 2020 года в 54–ФЗ были внесены поправки, согласно которым некоторые представители бизнес-среды получили возможность отказаться от использования онлайн–касс в процессе работы. Кроме того, внесенные изменения предусматривают и возможность отсрочки для предпринимателей от установки онлайн кассы (до 1 июля 2019 года).

Так, не использовать онлайн–кассы до 1 июля 2021 года могут бизнесмены:

- осуществляющие продажу товаров, произведенных самостоятельно;

- осуществляющие услуги (производящие работы).

От обязательного использования кассовых аппаратов освобождены:

- предприниматели, осуществляющие работу на патентной системе налогообложения, занимающиеся установленными видами деятельности (с подробным перечнем можно ознакомиться в статье Налогового Кодекса);

- предприятия, предоставляющие услуги по перевозке; обязательное условие – расчеты должны проводиться через специальные устройства или электронные турникеты;

- бизнесмены, занимающиеся торговлей через вендинговые автоматы – в таком случае при каждой новой покупке на электронном табло аппарата должен отображаться QR-код, который можно использовать для чтения чека;

- библиотеки (за исключения частых);

- страховые агенты, осуществляющие работу напрямую (не в качестве сотрудника страховой компании);

- предприниматели, сдающие жилую недвижимость, которая принадлежит им на правах собственности;

- для осуществления расчетов с ТСЖ, а также образовательными организациями.

Изменения в законодательстве предусматривают и предоставление льгот. Так, применять ККТ не обязано журнальным и газетным палаткам (киоскам), а также кредитным организациям. Правки коснулись и предпринимателей, которые занимаются разносной торговлей.

Модернизация ККМ

Для модернизации аппарата покупается комплект доработки (если это возможно и модель позволяет) либо ККТ просто меняется на новую, более совершенную. Далее нужно снять старую машину с учета в налоговой и зарегистрировать новую. Необходимо будет перепрошить аппарат и заменить шильдик.

Главная цель модернизации — установка фискального накопителя и организация онлайн доступа и передачи данных. Самостоятельно заниматься перепрошивкой довольно сложно — проще обратиться в Центр технического обслуживания (ЦТО).

В процессе модернизации необходимо:

- оснастить аппарат дополнительными вычислительными функциями;

- переустановить программную прошивку ККТ либо обновить программное обеспечение, заменить шильдик;

- снять с регистрации в налоговой ККМ;

- взять показания денежных счетчиков;

- передача в ФНС заявления, паспорта и карточки регистрации.

После доработки и модификации ККТ будет автоматически посылать данные о происходящих операциях в ОФД (Такском, Контур, Ярус, Эвотор ОФД и другие). При этом в чеке увеличится набор обязательных реквизитов.

Мнение эксперта

Кирилл

Специалист по кассам

Задать вопрос

Покупка новой ККТ — еще один вариант решения проблемы. Стоимость нового ККТ от 15–30 тыс. руб. Большая часть этих средств уйдет на покупку фискального накопителя и оплату услуг специалиста, который будет заниматься обновлением. Онлайн кассы также разрешено брать в аренду.

Требуется ли ККТ небольшим предприятиям?

В соответствии с новыми правилами, представители малого бизнеса обязаны применять онлайн-технику в своей деятельности. Ранее они могли приобретать ККТ исключительно по своему желанию. Новая редакция определяет и перечень льготных категорий: так, от приобретения, установки и регистрации ККТ освобождаются аптеки, расположенные при больницах в деревнях и селах, а также предприниматели, осуществляющие работу в труднодоступных местностях. Обратите внимание: льготы не действуют, если предприниматель реализует подакцизные товары – например, сигареты или алкогольную продукцию.

Так, не использовать онлайн–кассы до 1 июля 2021 года могут бизнесмены:

- осуществляющие продажу товаров, произведенных самостоятельно;

- осуществляющие услуги (производящие работы).

Устанавливать онлайн-кассу даже начинающему бизнесу выгодно, т.к. государство предоставляет возможность воспользоваться налоговым вычетом (размер может составлять до 18 000 рублей. Таким образом, есть возможность полностью покрыть свои расходы. Обратите внимание: для того чтобы претендовать на вычет, необходимо поставить аппарат на учет до 1 июля 2020 года. Воспользоваться предложением не могут ЮЛ или ИП, которые ранее работали с онлайн-кассами на иных налоговых режимах.

Последние нововведения

Законодательством предусмотрен постепенный переход на кассовое оборудование, функционирующее в формате онлайн. Работать по новым правилам должны и те, кто ранее был освобожден от нововведений. Однако есть некоторые виды деятельности, для занятия которыми не требуется применение онлайн-касс.

Формат бухучета и проведения ключевых операций с внедрением новой аппаратуры не слишком поменялся. В рамках налогового учета упразднили многие первичные документы отчетности, относящиеся к унифицированным. Также добавились новые документы, которые формируются через ККТ.

Что необходимо знать бизнесмену о ККТ в соответствии с 54-ФЗ

Выбор и покупка ККТ и ФН

К выбору онлайн-кассы следует подходить с особой ответственностью. Покупать ККТ рекомендуется исключительно в официальных сервисных центрах и магазинах-партнерах производителей оборудования. К тому же, специалисты сервисного центра помогут подобрать подходящую модель, приемлемую именно для вашего вида деятельности, тем самым избавив от лишних затрат. Перед тем, как совершить покупку, обязательно выясните, включена ли модель кассы в реестр ФНС.

Обратите внимание: с 2020 года использование касс без фискального накопителя не допускается. В регистрации онлайн-кассы без ФН будет отказано.

Заключение договора с оператором фискальных данных

В настоящее время в России осуществляет работу более 10 операторов фискальных данных. Каждый предприниматель может сделать выбор самостоятельно, основываясь на стоимости услуг. Главное условие – выбранный Оператор фискальных данных должен иметь действующую аккредитацию.

Регистрация ККТ

Самостоятельная регистрация онлайн-кассы – достаточно трудоемкий процесс, особенно, если процедура выполняется впервые. Именно поэтому многие предприниматели обращаются в специализированные компании для регистрации – это избавляет от возможных ошибок, как следствие – временных и финансовых потерь.

Итак, если вы планируете провести регистрацию самостоятельно, выполнить это можно одним из способов:

- Непосредственно через одно из отделений ФНС. В таком случае ИП или ЮЛ потребуется собрать пакет документации (рассмотрим далее). Обратите внимание: подать заявление и документы можно и по почте – используйте заказное письмо. Возможна подача и через представителя, полномочия которого нотариально подтверждены.

- Через интернет (личный кабинет налогоплательщика). Такой метод существенно проще, нежели личный визит, однако необходимо учитывать, что ИП или ЮЛ уже имеет зарегистрированный и подтвержденный кабинет налогоплательщика (подписывать заявление необходимо электронной подписью). В таком случае предоставлять ККТ в налоговую не придется.

Требования к соглашению с ОФД

Организация обязательно должна входить в реестр фискальной налоговой службы. Наличие договора с неаккредитованной компанией не может быть основанием для регистрации онлайн-кассы, предприниматель получит отказ налоговой.

Субъекту хозяйственной деятельности также понадобится и электронная цифровая подпись для постановки ККТ на учет. Приобрести ее можно непосредственно у оператора фискальных данных или центре, аккредитованном Министерством цифрового развития, связи и массовых коммуникаций РФ. Средняя стоимость КЭП – 1500 рублей.

Дальнейшие действия включают создание персонального кабинета на официальном сайте оператора. В форме для регистрации необходимо заполнить данные, включая:

- адрес регистрации СХД;

- ОГРН;

- ИНН;

- контактную информацию.

После завершения авторизации, необходимо ознакомиться с условиями договора, стоимостью услуг оператора. Остается оплатить сумму, указанную в соглашении, и заверить документ с помощью электронной подписи.

Регистрация ККТ – как поставить технику на учет без визита в налоговую

Процесс постановки кассы на учет дистанционно намного проще, недели личный визит в инспекцию:

- ИП или ЮЛ не потребуется предварительно заключать соглашение с Центром технического обслуживания;

- нет необходимости предоставлять онлайн–кассу в налоговую.

Рассматривая процесс регистрации онлайн, можно выделить несколько этапов:

- Подача заявления о постановке на учет – осуществляется через личный аккаунт на сайте ФНС – nalog.ru. Если личный аккаунт налогоплательщика еще не зарегистрирован, можно легко создать и подтвердить учетную запись – потребуется некоторое время. Для создания заявления потребуется обратиться к вкладке “Учет контрольно-кассовой техники”, после чего выбрать опцию “Зарегистрировать ККТ”. Вносить сведения в открывшуюся форму лучше всего самостоятельно – необходимую информацию можно найти в паспорте онлайн–кассы. После того, как данные о онлайн–кассе внесены, требуется ввести информацию о фискальном накопителе: укажите заводской номер, модель и другие значения. Дальнейший шаг – выбор ОФД из представленного списка. Проверьте указанные данные и обратитесь к опции “Записать и отправить”, поставив электронную подпись.Важно: статус рассмотрения заявления на регистрацию можно в разделе “Информация о прохождении документов, направленных в ИФНС”, выбрав “Учет ККТ”. После того, как налоговые инспекторы рассмотрят обращение, аппарату будет присваивается определенный регистрационный номер.

- Прохождение фискализации – процедуры по вводу в эксплуатацию ККТ с фискальным накопителем. Для проведения фискализации потребуется регистрационный номер аппарата, а также данные из собственного заявления для постановки на учет. Провести фискализацию можно самостоятельно через ПК или ноутбук, подключив аппарат по USB. В открывшейся форме потребуется указать параметры выбранного ОФД, информацию о системе налогообложения, регистрационный номер и другие данные. Если информация введена верно, онлайн–касса автоматически распечатает чек. содержащий отчет о регистрации.Важно: в течение 24 часов после фискализации полученные сведения с чека должны быть внесены в личном аккаунте (раздел “Завершить регистрацию”) через заполнение формы “Отчет о регистрации ККТ”.

- Получение карточки ККТ. После того, как ИП или ЮЛ получил регистрационный номер устройства и провел фискализацию, необходимо получить электронную карточку (раздел “Информация о прохождении документов, направленных в налоговый орган”). На открывшейся странице отобразятся все зарегистрированные ККТ – карточка отобразится рядом с каждым из аппаратов. Можно распечатать документ или обратиться в налоговую для получения бумажного экземпляра.

- Регистрация онлайн–кассы в ОФД – заключительный шаг. Необходимо войти в личный аккаунт на портале ранее выбранного Оператора данных, обратиться к разделу “ККТ” – “Подключить ККТ” и заполнить все обязательные поля в форме, сохранить данные.

После успешного выполнения каждого из четырех этапов работа ККТ полностью легальна.

Перерегистрация и снятие с учета

Данное оборудование не выдается на весь период деятельности организации. Периодически требуется замена аппарата и перерегистрация. Это может быть связано не только с износом техники или поломкой, но также с приобретением более современной модели. Основные причины замены:

- Потеря фискальных признаков.

- Хищение аппарата.

- Поломка оборудования.

- Истечение срока эксплуатации.

- Смена юридического лица организации.

Кассовая техника – это своего рода защита данных, и чтобы защитные действия не ослабевали, требуется проверка работы за весь период и перерегистрация учетного аппарата. Средний срок эксплуатации от 1,5 до 3 лет. Этот период зависит от деятельности компании и оборотов. Смену фискального накопителя можно провести только после проверочных мероприятий.

Снятие с учета и постановка нового оборудование через ФНС

Во время этого процесса ФНС предоставляет электронную карту, с помощью которой происходит ввод старых и новых данных. После того, как перерегистрация прошла успешно, предприниматель должен составить электронную документацию и оповестить об изменениях Налоговый орган. Во время перерегистрации необходимо провести считывание данных и предоставить их в ФНС вместе с заявлением. Об этом говорится в 11 пункте статьи 4.2 ФЗ №54. Это стандартная процедура и не важно, что стало причиной снятия с учета ККМ.

Даже интернет-магазин должен иметь контрольно-кассовый аппарат, чтобы работать легально и нормально функционировать. Когда ККМ получает информацию, он передает ее в ОФД, а оператор возвращает эти сведения уже в виде электронного чека. Попутно производится контроль, обработка и копирование данных в хранилище. Предприниматель в свою очередь через личный кабинет может создавать отчеты и взаимодействовать с Налоговой службой.

Какую ответственность могут нести ИП и ЮЛ за ККТ?

Собственники кассовых аппаратов несут ответственность:

- за регистрацию;

- за предоставление данных в налоговые инспекции;

- за корректность и правильность работы аппарата.

Обратите внимание: предприниматели и юридические лица, которые осуществляют деятельность без использования онлайн–кассы, облагаются штрафами:

- для ИП – до 50 % от суммы, которая была проведена мимо кассы; минимальный размер – 10 000 руб.;

- для ЮЛ – до 100 % от суммы, проведенной мимо кассы; минимальный штраф – 30 000 руб.

В случае неправильного применения устройств в первый раз налогоплательщик облагается штрафом в размере от 3 000 до 10 000 рублей.

Все должно быть заверено!

Инструкция кассира-операциониста при работе с ККМ рекомендует вставить в машину контрольную ленту, отступив от края порядка 15 см. Обратите внимание: должны быть данные о номере аппарата, текущей дате и о том, во сколько началась работа, а также информация, снятая со всех регистров. Как только все данные по контрольной ленте удалось зафиксировать, это заверяется подписями участников процесса.

Далее кассир помещает в машину валюту, которую предполагается применять для размена при совершении операций. О том, как правильно положить деньги в кассу и как далее выставить корректный режим работы, можно прочитать в инструкции к конкретному аппарату.

Подведем итоги

Что такое ККТ? Контрольно-кассовая техника – набор устройств, состоящий непосредственно из кассы, фискального накопителя и периферийного оборудования (торговые весы, дисплей покупателя, терминал эквайринга, сканер штрих кодов и т. п.) Сегодня в качестве ККТ выступает единое устройство – онлайн-касса. Так, большая часть ИП и ЮЛ с 1 июля 2020 года должна заменить старые аппараты на современные онлайн–кассы и провести регистрацию. Подать заявление для регистрации техники можно как через интернет, так и в налоговой инспекции. Использовать онлайн кассу достаточно просто – каждая модель сопровождается подробной инструкцией. ИП и ЮЛ, которые пренебрегли исполнением требований законодательства, наказываются шарфом в размере от 50 до 100 % от суммы непроведенных через кассу операций.

Услуги общепита

Эти заведения должны использовать онлайн-кассы, совместимые с другими устройствами:

ККТ также должна иметь функцию отложенного чека. Оптимальный вариант – смарт-терминалы марки «Эвотор», которые подходят для бутиков и специализированных магазинов.