Коэффициент абсолютной ликвидности показывает, какую долю текущих обязательств компания способна погасить в краткосрочном периоде. Для расчета нужно использовать сведения бухгалтерского баланса: из активов – суммы денежных средств и краткосрочных инвестиций, из пассивов – текущие обязательства. Нормальное значение показателя для российской практики – от 0,2 до 0,5.

Когда поставщики сырья и материалов рассматривают возможность заключения контракта с конкретным производителем, они исследуют динамику его коэффициента быстрой ликвидности. Что дает им такой анализ?

Коэффициент абсолютной ликвидности (Cash ratio – CR) – это финансовый коэффициент, который рассчитывается путем деления суммы денежных средств и краткосрочных финансовых инвестиций на краткосрочные обязательства.

Основанием для определения CR служит бухгалтерский баланс предприятия. Он показывает поставщикам, какую долю своих краткосрочных обязательств производитель сможет покрыть за счет своих абсолютно ликвидных активов.

Справка! К числу абсолютно ликвидных активов относят денежные средства в кассе и на банковском счете, депозиты до востребования, иные краткосрочные финансовые вложения. Главный критерий – возможность быстрого превращения (в течение дня) в наличность.

Cash Ratio показывает, какой процент своих обязательств фирма способна погасить в краткосрочном периоде, то есть демонстрирует ее способность расплатиться за сырье и материалы денежными средствами.

Если коэффициент текущей ликвидности важен для инвесторов, коэффициент быстрой ликвидности – для банков, то CR имеет определяющее значение для поставщиков ресурсов.

Формула расчета коэффициента

Коэффициент абсолютной ликвидности (Кабл) является финансовым показателем, который рассчитывается на базе сведений бухгалтерского баланса предприятия – данных о денежных средствах (ст. 1250), краткосрочных вложениях (ст. 1240) и текущих обязательствах (ст. 1500).

Кабл = (ДС + Кфи) / ТО, где

Кабл – коэффициент абсолютной ликвидности;

Кфи – краткосрочные финансовые инвестиции;

ДС – денежные средства;

ТО – текущие обязательства.

От текущих обязательств аналитики рекомендуют отнимать оценочные обязательства и доходы будущих периодов. В этом случае формула расчета по балансу приобретает следующий вид:

Кабл = (ст. 1240 + ст. 1250) / (ст. 1500 – ст. 1530 – ст. 1540)

Примеры расчета показателя

Чтобы понять, какую роль Кабл играет в деле оценки краткосрочной платежеспособности компании, нужно привести примеры расчета показателя.

Вывод. имеет достаточно ликвидных активов для погашения текущих обязательств в краткосрочном периоде. Она способна покрыть до 30-40% выдвинутых кредиторами требований почти сразу. Однако наблюдается тенденция снижения показателя.

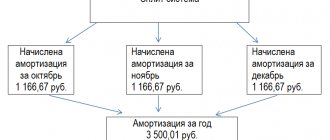

Рисунок 1. Динамика Кабл ПАО «Вымпел-коммуникации» в 2014-2016 гг.

Проведенные расчеты позволили установить, что ликвидность и платежеспособность публичной корпорации сохраняются на достаточном для стабильного функционирования уровне.

Вывод! Публичное акционерное общество «Новолипецкий металлургический комбинат» неэффективно формирует структуру активов: в кассе, на расчетном счете и в краткосрочных вложениях чрезмерное количество средств, что делает их уязвимыми к инфляционным колебаниям. Особенно неблагоприятное значение наблюдалось в 2020 году: тогда корпорация могла покрыть высоколиквидными средствами 120% своих текущих обязательств.

Отличия от текущей и срочной ликвидности

От упомянутых показателей, коэффициент отличается составом активов, которые могут быть использованы для расчетов по текущим обязательствам.

Ключевое отличие скрыто в слове абсолютной. Он учитывает только самые ликвидные активы.

В отличие от него коэффициент текущей ликвидности равен соотношению всех оборотных активов к сумме задолженности за короткий период.

Расчет значения срочной ликвидности предполагает деление суммы высоко- и средне ликвидных активов на стоимость краткосрочных пассивов.

Отличия между показателями представлены в таблице.

| Коэффициент | Абсолютной ликвидности | Текущей ликвидности | Срочной ликвидности |

| Включаемые активы | Самые ликвидные активы, такие как кратковременные финансовые вложения, депозиты и наличные деньги | Все оборотные активы | Все активы с высокой и средней ликвидностью |

Что это такое?

Природу рассматриваемого показателя лучшего всего объяснить на основе представлений об абсолютной ликвидности.

Под абсолютной ликвидностью понимают общую стоимость активов, которые организация способна легко и оперативно использовать для текущих выплат.

Наибольшей ликвидностью отличаются денежные средства и краткосрочные финансовые обязательства.

Чем их больше, тем легче решить проблему текущих долгов.

Поэтому нужен показатель для изучения возможностей оперативно погасить текущую задолженность.

Коэффициент абсолютной ликвидности служит данной цели. Под ним понимают соотношение суммы самых легко используемых активов к сумме краткосрочных пассивов.

Он равен отношению стоимости величины денежных средств и краткосрочных инвестиций по отношению к стоимости обязательств.

Факторы, влияющие на динамику показателя

Предприятие представляет собой сложную структуру, которая состоит из отдельных элементов. Оно постоянно развивается под воздействием внутренних и внешних факторов.

Исследуемый показатель оценивает соотношение высоколиквидных активов и краткосрочных пассивов. Из этого следует вывод, что на его величину влияет все, что определяет их стоимость.

Оборот денежной наличности определяется следующим:

- продолжительностью цикла операций;

- сезонностью бизнеса;

- сроками инвестиционных программ;

- показателями операционного левериджа;

- финансовым мышлением владельцев;

- ситуацией на товарном рынке;

- налогообложением;

- кредитованием поставщиков и получателей;

- особенностями расчетов;

- доступностью кредитов и безвозмездного финансирования.

По балансу

Аналогичную формулу можно выразить и с помощью строк бухгалтерского баланса:

Кал= с.1240 + с. 1250/с.1510 +с.1520+с.1530

Строки баланса обозначают следующее:

- 1240- финансовые вложения;

- 1250 – денежные средства;

- 1510- заемные средства;

- 1520- кредиторская задолженность;

- 1530- доходы будущих периодов.

Как рассчитать коэффициент абсолютной ликвидности?

Как посчитать значение коэффициента понятно из его сути и составляющих.

Формула

Он рассчитывается по формуле, которую можно написать по-разному.

Самый простой способ её выразить выглядит так:

К аб.ликв.= Денежные средства + кратковременные инвестиции/текущие пассивы

Где К аб.ликв. — коэффициент абсолютной ликвидности.

По балансу

Аналогичную формулу можно выразить и с помощью строк бухгалтерского баланса:

Кал= с.1240 + с. 1250/с.1510 +с.1520+с.1530

Строки баланса обозначают следующее:

- 1240- финансовые вложения;

- 1250 – денежные средства;

- 1510- заемные средства;

- 1520- кредиторская задолженность;

- 1530- доходы будущих периодов.

Какие документы потребуются для расчета?

Для расчета коэффициента обычно применяется бухгалтерская отчетность — баланс, составленный по форме-1.

Могут применяться и иные материалы, связанные с операциями бухгалтерского учета.

Интерпретация результата

Анализ коэффициента позволяет оценить платежеспособность организации, её проблемы и перспективы.

Для этого необходимы некоторые стандарты или нормативы, на которые следует ориентироваться при анализе платежеспособности.

Нормативное значение

Оптимальным значением считается значение от 0.2 до 0.5. Иные значения свидетельствуют о проблемах и необходимых действиях.

Если ниже нормы

Оно говорит о таких проблемах и мерах:

- при значении ниже нормативного диапазона фирма не способна оплатить обязательства за счет наиболее ликвидных активов;

- при дефиците вышеуказанных активов следует более внимательно проанализировать платежеспособность;

- если коэффициент равен 0, то это говорит о крайне критическом состоянии ликвидных активов — их просто нет и фирма не может рассчитаться по долгам.

Если выше нормы

Завышенное значение показателя указывает на:

- отклонения в структуре капитала;

- нерациональное применение высоколиквидных активов;

- потребность в изучении использования капитала.

На что указывает его рост?

Рост указывает на изменение соотношения высоколиквидных активов и текущих пассивов в пользу первых.

Более конкретные выводы делаются на основе изменения стоимости активов и пассивов. У фирмы растет платежеспособность и увеличиваются возможности для оперативных расчетов.

Если снизился – что это значит?

Более низкое значение показателя по сравнению с предыдущим периодом говорит об уменьшении средств, которые можно направить на оперативное решение проблем текущей задолженности. Понадобятся другие активы.

Коэффициент абсолютной ликвидности (денежного покрытия) (Кал) [c.47]

Коэффициент абсолютной ликвидности наиболее жесткий критерий платежеспособности, оценивающий, какая часть текущих обязательств может быть погашена немедленно, [c.48]

Рассматриваемая методика основана на показателях, наиболее информативных для инвестора (а также собственников и органов управления) рентабельность собственного капитала, коэффициент собственности, коэффициент абсолютной ликвидности, [c.84]

Пусть заданы два временных интервала TI и Т2, которые служат основой сопоставительного финансового анализа. Предприятие в каждом из периодов характеризуется набором Х =Х],…,Х ,…,Х (i=l,N) финансовых показателей, построенных на основании бухгалтерской отчетности. К таким показателям относятся коэффициент автономии, коэффициент промежуточной ликвидности, коэффициент абсолютной ликвидности и т.д.. В периоде TI эти показатели имеют значения XH,…,XIN, в периоде Тг — Хл,…-Х2м. Предполагается, что система показателей X достаточна для достоверного финансового анализа. [c.382]

K2i — коэффициент абсолютной ликвидности — (4736-Х 1-Х2-ХЗ- [c.43]

Для оценки ликвидности и платежеспособности в краткосрочной перспективе рассчитывают следующие показатели коэффициент текущей ликвидности, коэффициент промежуточной ликвидности и коэффициент абсолютной ликвидности (табл. 13.24). [c.310]

Коэффициент абсолютной ликвидности 0,5 0,34 -0,16 [c.310]

Данные показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа коэффициент абсолютной ликвидности представляет интерес для поставщиков сырья и материалов, коэффициент быстрой ликвидности — для банков, коэффициент текущей ликвидности -для инвесторов. [c.310]

Коэффициент абсолютной ликвидности (норма денежных резервов) определяется отношением денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов предприятия. Он показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Чем выше его величина, тем больше гарантия погашения долгов. Однако и при его небольшом значении предприятие может быть всегда платежеспособным, если сумеет сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам. Поэтому каких-либо общих нормативов и рекомендаций по уровню данного показателя [c.310]

Традиционно расчеты начинают с определения коэффициента абсолютной ликвидности, который рассчитывается как отношение наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов (сумма кредиторской задолженности и краткосрочных кредитов) [c.358]

Коэффициент абсолютной ликвидности Коэффициент покрытия Промежуточный коэффициент покрытия Маневренность функционирующего капитала Коэффициент обеспеченности [c.402]

Коэффициент абсолютной ликвидности — показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет денежных средств клиента. Характеризует возможность хозяйствующего субъекта мобилизовать денежные средства для покрытия краткосрочной задолженности чем выше данный коэффициент, тем надежнее заемщик. [c.402]

В зависимости от величины коэффициента абсолютной ликвидности принято различать [c.402]

Коэффициент абсолютной ликвидности (платежеспособности) (kj,,) является наиболее жестким критерием ликвидности предприятия показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств [c.348]

Коэффициент абсолютной ликвидности 0,17 0,26 0,2 0,38 0,38 5 [c.45]

Коэффициент абсолютной ликвидности 0,447 0,684 0,526 1 5 [c.46]

Коэффициент абсолютной ликвидности 0,999 2,339 1,383 5 5 [c.46]

Назовите порядок расчета коэффициента абсолютной ликвидности по данным бухгалтерского баланса. [c.273]

Какое значение коэффициента абсолютной ликвидности является оптимальным [c.276]

Коэффициент абсолютной ликвидности — 0,2 Коэффициент обеспеченности запасов СОС — 0,4 [c.279]

Какой порядок расчета коэффициента абсолютной ликвидности [c.280]

По Бухгалтерскому балансу определите величину ликвидных активов, принимаемых в расчет коэффициента абсолютной ликвидности на начало года [c.282]

Коэффициент абсолютной ликвидности — наиболее жесткий критерий платежеспособности — почти в три раза на начало года и более чем в 1,5 — на его конец меньше рекомендуемых значений. По результатам анализа этого можно сказать, что предприятие в ближайшее время может погасить не более 13% (А = 0,13) краткосрочной задолженности. [c.328]

Первая группа коэффициенты ликвидности Коэффициент абсолютной ликвидности (К ) характеризует способность организации погашать текущие краткосрочные обязатель- [c.355]

Коэффициент абсолютной ликвидности [c.363]

Коэффициент абсолютной ликвидности за отчетный период несколько вырос, что свидетельствует о сокращении перспективных платежных возможностей предприятия. [c.302]

Коэффициент абсолютной ликвидности (норма денежных резервов) дополняет предыдущие показатели. Он определяется отношением ликвидных средств первой группы ко всей сумме краткосрочных долгов предприятия (III раздел пассива баланса). Чем выше его величина, тем больше гарантия погашения долгов, так как для этой группы активов практически нет опасности потери стоимости в случае ликвидации предприятия и не существует никакого временного лага для превращения их в платежные средства. Значение коэффициента признается достаточным, если он составляет 0,20-0,25. Если предприятие в текущий момент может на 20—25 % погасить все свои долги, то его платежеспособность считается нормальной. На анализируемом предприятии (табл. 24.15) на начало года абсолютный коэффициент ликвидности составлял 0,32 (5040/15 700), а на конец — 0,25 (5505/22 000), что соответствует норме. [c.642]

Следует отметить, что сам по себе уровень коэффициента абсолютной ликвидности еще не является признаком плохой или хорошей платежеспособности. При оценке его уровня необходимо учитывать скорость оборота средств в текущих активах и скорость оборота краткосрочных обязательств. Если пла- [c.642]

Коэффициент абсолютной ликвидности 0,32 0,25 0,25 0,15 [c.653]

Коэффициент абсолютной ликвидности 0,25 и выше -20 0,2-16 0,15-12 0,1-8 0,05-4 Менее 0,05—0 [c.668]

В каждом классе 20-балльной оценке подвергаются шесть коэффициентов три коэффициента ликвидности (платежеспособности) и три коэффициента финансовой устойчивости. Наибольшее значение придается коэффициенту абсолютной ликвидности, т.е. способности предприятия расплатиться со всеми кредиторами по краткосрочным обязательствам в ближайшее время, за счет свободных денежных средств и быстрореализуемых активов. При этом авторы трактуют абсолютную ликвидность расширительно по сравнению с международными стандартами. Быстрореализуемые активы, по трактовке авторов, это дебиторская задолженность со сроком погашения менее, чем через 12 месяцев. Конечно, это натяжка. Но в данном аспекте, для установления рейтинга примем предложенную классификацию. Авторы считают значение коэффициента абсолютной ликвидности, равное 0,5, достаточным для отнесения в I класс и оценивают такое значение 20 баллами — высшей оценкой. [c.41]

Коэффициент абсолютной ликвидности Показывает, какая часть текущей задолженности может быть погашена на дату составления баланса Денежные средства + Быстрореализуемые ценные бумаги [c.165]

К частному показателю платежеспособности относят а) коэффициент абсолютной ликвидности [c.259]

Коэффициент абсолютной ликвидности равен отношению величины наиболее ликвидных активов к сумме наиболее срочных обязательств [c.268]

К15 — коэффициент абсолютной ликвидности (рассчитывается как отношение денежных средств к краткосрочной задолженности). Оптимальное значение > 0,3 [c.539]

Коэффициент абсолютной ликвидности рассчитывается как отношение абсолютно ликвидных активов к краткосрочным обязательствам [c.161]

Коэффициент абсолютной ликвидности (платежеспособности). Он показывает, какую часть краткосрочных обязательств предприятие может погасить немедленно, т. е. за счет имеющихся денежных/ средств [c.444]

Исходя из описанной классификации текущих активов, можно рассчитать коэффициенты ликвидности (в формулах использованы идентификаторы показателей в табл. 3.8) коэффициент текущей ликвидности (km), коэффициент быстрой ликвидности ( лб), коэффициент абсолютной ликвидности ( ла) [c.299]

Наиболее жестким критерием платежеспособности является коэффициент абсолютной ликвидности, показывающий, какая часть краткосрочных заемных обязательств может быть погашена немедленно. Какие-либо более или менее обоснованные ориентиры о нормативном значении этого коэффициента отсутствуют, поскольку управление денежными средствами, в частности определение оптимального остатка средств на счете и в кассе, особенно в условиях становления полнокровных рыночных отношений, вряд ли поддается стандартизации. Тем не менее практика показывает, что значение кл6 обычно варьирует в пределах от 0,05 до 0,15 (это означает, что в среднем 10% текущей кредиторской задолженности должно обеспечиваться высоколиквидными активами)2. [c.300]

Коэффициент абсолютной ликвидности (Кабсл) рассчитывается с учетом самых высоколиквидных активов — денежных средств по фор муле [c.266]

Коэффициент абсолютной ликвидности 2. Коэффициент промежуточной (критической) ликвидности 3. Коэффициент реальной критической ликвидности 4. Коэффициент текущей ликвидности 5. Коэффициент реальной текущей ликвидности 6. Оборотные активы, тыс. руб. (стр. 290) 7. Краткосрочные обязательства (строки 610 + 620 + 630 + 660) 8. Абсолютное превышение (+) или непокрытие (— ) оборотными активами краткосрочных обязательств (п. 6 — п. 7) 00 ( А 492 + 7076 314 + 10341 +0,055 +0,07 +0,071 [c.233]