Любой процесс производства предусматривает наличие основных фондов. Фонды, по итогу появления продукта производства, подлежат износу (амортизации). Это накладывает свой отпечаток на определение цены данного продукта. В его стоимость вносят и цену амортизации.

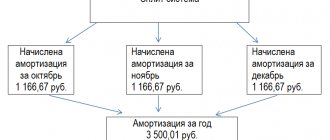

Равными частями эти суммы каждый месяц начисляют, а потом объединяют под понятием «амортизация». Государство установила на это свои нормативы, которые так и называют «нормы амортизации». Кроме этого свою долю вносят и налоговые действия

Измеряют норму амортизации в процентах. Значение её не зафиксировано.

- 1 Общие сведения

- 2 Подробности 2.1 В каждой компании есть своя методика, по которой происходит расчёт норм амортизации

- 2.2 Формула расчёта нормы амортизации представлена в двух вариантах

- 2.3 Существуют определённые сроки

- 2.4 Амортизировать можно только оборудование, которое является собственностью организации

Что подлежит амортизированию

По российскому законодательству, амортизации подлежит имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности хозяйствующего субъекта. Такие объекты должны находиться в собственности компании, использоваться для извлечения дохода и эксплуатироваться не менее 12 месяцев.

Различают два вида такого имущества:

- основные средства;

- нематериальные активы.

Остановимся на том, как определяются нормы амортизации основных средств. Для бухгалтерского и для налогового учетов в РФ установлены разные правила.

Что это такое?

Под амортизацией в экономическом смысле принято понимать процесс, отражающий постепенный перенос стоимости основных средств на стоимость продукта, который был произведен и реализован, по мере их износа (в данном случае важен как материальный, так и моральный износ).

Таким образом, в процессе старения зданий и различных сооружений, автомобилей и производственного оборудования, а также иных ОС из стоимости конечного продукта активируются денежные отчисления, основной целью чего служит дальнейшее обновление. Такие потоки денежных ресурсов именуются амортизационными отчислениями. Для этого формируются амортизационные фонды, где аккумулируются абсолютно все перечисленные средства после реализации готового продукта.

Процент, который нужен для возмещения стоимости доли капитального блага, подвергнутого износу в течение года, рассчитывается как отношение суммы отчислений на амортизацию, производимых ежегодно, к стоимости ОС. Он именуется нормой амортизации.

Определение срока полезного использования основных средств

И в бухгалтерском, и в налоговом учетах стоимость амортизируемого имущества учитывается путем равномерного списания в течение срока полезного использования. Кем устанавливаются нормы амортизационных отчислений? Их величина зависит от срока полезного использования (СПИ) основного средства. В бухгалтерском и налоговом учетах порядок определения срока разный.

По п. 20 ПБУ 6/01, продолжительность полезного использования объекта определяется, исходя из:

- ожидаемого срока эксплуатации с учетом из производительности или мощности;

- ожидаемого физического износа, который зависит от условий эксплуатации, влияния окружающей среды;

- связанных с эксплуатацией объекта нормативно-правовых актов, договорных обязательств и др.

Для разных объектов установлены различные сроки использования. Что такое норма амортизации основных средств? Это процентная величина. Она показывает, какую долю стоимости объекта в определенный период разрешается учесть в расходах организации.

Статья 258 НК РФ требует распределять имущество по амортизационным группам и, исходя из этого, определять СПИ. Классификация ОС по амортизационным срокам утверждена правительством РФ в постановлении № 1 от 01.01.2002.

О норме амортизации простыми словами

Амортизационные отчисления происходят на основании износа основных средств предприятия, отраженных в соответствующем бухгалтерском отчете. Такой механизм работает на протяжении всего срока эксплуатации того или иного состояния компании.

Объем амортизации выводится со счетов износа на счет, предназначенный для осуществления затрат на производственный процесс. Впоследствии вместе с доходом отчисления переводятся на расчетный счет компании, где в течение некоторого времени накапливаются. Именно отсюда эта сумма денег расходуется на оплату последующих капитальных вложений, направленных непосредственно в основные средства.

Амортизационные группы

Классификатор предусматривает деление всех ОПФ на десять амортизационных групп. По группам ОС норма амортизации определяется с учетом длительности эксплуатации оборудования, зданий, сооружений, иных объектов. Организация вправе устанавливать продолжительность полезного использования исходя из временного интервала.

Если в классификаторе не упомянуто ОС, которое организация вводит в эксплуатацию, срок его использования устанавливается на основании рекомендаций производителей и технических условий.

Налогоплательщиком может быть изменена годовая сумма и норма амортизации. Это допускается, если срок использования увеличивается в результате реконструкции, модернизации или технического перевооружения.

Амортизационные отчисления

Для того, чтобы правильно производить данный расчёт, нужно уточнить следующие обстоятельства.

Исходной суммой для расчёта является первоначальная стоимость. Конечно, основной её частью является покупная стоимость. Однако, в неё также могут входить:

- стоимость транспортировки,

- затраты на установку,

- другие расходы, относящиеся к тому, чтобы приступить к работе с данным активом.

Первоначальная стоимость является суммой указанных видов расходов.

При проведении амортизации определяется величина остаточной стоимости, которая представляет собой разницу между первоначальной стоимостью и износом.

Однако уменьшение происходит не до нулевой величины, а только до тех пор, пока не будет достигнута остаточная стоимость. После этого последняя может быть сразу списана на затраты.

Не только бухгалтерский, но и налоговый учёт предусматривает расчёт амортизации. При этом используются два способа расчёта:

- линейный,

- учёт амортизации, использующий разделение активов на группы основных средств.

Как рассчитать при линейном методе

Применяя линейный метод, организация должна рассчитывать сумму амортизационных отчислений по каждому объекту основных средств. Для каждого объекта норма амортизации зависит от срока полезного использования и определяется индивидуально.

При линейном методе расчет установлен пунктом 2 статьи 259.1 НК РФ и имеет вид:

На практике применяется годовой и ежемесячный процент амортизационных отчислений. Как рассчитать годовую норму амортизации? В знаменателе расчетной формулы поставьте СПИ в годах. Если необходимо определить ежемесячный норматив, СПИ следует указать в месяцах.

Определение понятия

Амортизация – это систематический перенос цены объектов прибыли по мере износа последних на изготавливаемую посредством них конечную продукцию конкретного предприятия. Таким образом, данный механизм экономики является финансовым эквивалентом утраты полезных качеств основных средств компании.

Окончательный объем отчислений амортизации всегда должен соответствовать первоначальной стоимости состояния предприятия. Под данный механизм подпадают только те объекты компании, которые обладают следующими отличительными признаками:

- находятся на балансе предприятия на праве собственности;

- используются для хозяйственного ведения;

- применяются вследствие оперативного управления.

Амортизационная политика – это одна из составных частей экономики любой страны. При этом в различных государствах отличаются такие особенности данного механизма, как норма отчислений, длительность полезного использования, особенности осуществления переводов и т.д.

Нелинейный метод

При применении нелинейного метода норма амортизации находится в прямой зависимости от того, к какой амортизационной группировке относится объект. Установлены они в пункте 5 статьи 259.2 НК РФ.

| Группа | Срок полезного использования основных средств, лет | Нормы амортизации по группам, % |

| 1 | От 1 до 2 включительно | 14,3 |

| 2 | От 2 до 3 | 8,8 |

| 3 | От 3 до 5 | 5,6 |

| 4 | От 5 до 7 | 3,8 |

| 5 | От 7 до 10 | 2,7 |

| 6 | От 10 до 15 | 1,8 |

| 7 | От 15 до 20 | 1,3 |

| 8 | От 20 до 25 | 1,0 |

| 9 | От 25 до 30 | 0,8 |

| 10 | Свыше 30 | 0,7 |

Сумма начислений за месяц определяется по каждой группе по формуле:

Подробности

В каждой компании есть своя методика, по которой происходит расчёт норм амортизации

Выделяют следующие способы:

- 1.Самый популярный способ – это линейный.

На основе первоначальных затрат основных средств установлена величина амортизационных отчислений за год, т.е. норма амортизации. Ежемесячно двенадцатая часть годовой суммы подлежит отчислению во время отчётного периода. Определяется такая линейная норма амортизации по определённой формуле.

- Когда величина амортизационных отчислений и основных средств за год находятся на период отчёта в начале года на уровне остатка, — применяется начисление по способу уменьшаемого остатка или амортизации ускорения. При этом учитывается, какой срок основные фонды находились в работе. Высчитывается коэффициент по формуле.

- Методика, используемая без расчёта нормы амортизации, называется списанием стоимости пропорциональной количеству готовой продукции. Здесь происходит уменьшение нормы амортизации, так как аналогично уменьшается суммарная стоимость износа.

- При перенесении полной балансовой суммы основных средств на издержки производства, применяется ускоренное начисление.

Формула расчёта нормы амортизации представлена в двух вариантах

Вариант №1.

- Первоначальная стоимость ОС – Пст (рубли)

- Стоимость ОС ликвидационная – Лст (рубли)

- Амортизационный период – АП (годы)

Нам = (ПСТ — Лст) : (Ап*Пст)*100%

По этой формуле идёт подсчёт нормы амортизации за год.

Вариант №2.

Здесь показатель, который необходимо рассчитать, сколько (срок в годах: Т) отслужил объект, который представлен конкретным основным средством.

Нам = (1 : Т) *100%

Для бухгалтерского учёта и налогообложения применяется именно эта формула.

При вычислении нормы амортизации ещё используется третья формула, которая поможет рассчитать, как долго служил объект (Тм – срок службы в месяцах) в качестве конкретного основного средства:

Нам = (2 : Тм) * 100%

Существуют определённые сроки

по которым устанавливается та польза оборудования, которую оно может принести в процессе эксплуатации. Здесь учитываются:

- Режим эксплуатации.

- Природные условия.

- Агрессивность среды.

- Систематичность ремонтных работ.

- Ограничения для эксплуатации.

- Ожидаемый результат от мощности и производительности.

При расчёте нормы амортизации учитываются амортизационные группы, которые соответствуют срокам службы объектов:

1 группа – 1-2 года 6 группа – больше 10 лет, но до 15

2 группа – больше 2 лет, но до 3 7 группа – больше 15 лет, но до 20

3 группа – больше 3 лет, но до 5 8 группа – больше 20 лет, но до 25

4 группа – больше 5 лет, но до 7 9 группа – больше 25 лет, но до 30

5 группа – больше 7 лет, но до 10 10 группа – больше 30 лет

Эти расчёты помогают определить, какое количество ресурсов не подлежит налогообложению и сформировать финансовую программу для производства основных фондов.

Предприятия часто в качестве объектов основных фондов приобретают оборудование, которое уже было в эксплуатации. Вычислить амортизацию поможет линейный способ. Но он идентичен новому оборудованию. Отличительной особенностью будет лишь расчёт того срока, сколько используемое оборудование будет приносить пользу.

Амортизировать можно только оборудование, которое является собственностью организации

, и первоначальная цена его начинается от 10000 рублей.

Но если только оборудование было передано в пользование на безвозмездной основе или же больше трёх месяцев находится на консервации, а также, если оно в процессе модернизации или реконструкции превысило годовой срок, — процедура амортизации невозможна.

Оборудование, которое используется в среде агрессивной, амортизации подлежит по специальным коэффициентам, разработанным на предприятии.

Амортизация основных фондов выражается в денежном эквиваленте и называется амортизационные отчисления. Их начисляют каждый месяц до тех пор, пока объекты не выбывают. Такие начисления накапливаются, но их расход в бухгалтерии учёту не подлежит. Их используют для капитального или частичного ремонта оборудования, для инвестиций, для финансирования капиталовложений.

Денежное выражение амортизации ОФ

Это амортизационные отчисления, которые включаются в себестоимость производимой продукции для последующего инвестирования. Как уже упоминалось ранее, их нормы устанавливаются в процентах от существующей балансовой стоимости ОФ. Амортизация начисляется каждый месяц. Ее прекращают начислять в отношении выбывших объектов с 1-го числа последующего месяца.

Накопление амортизационных отчислений, их расходование в бухучете не отражается отдельно. Они идут на финансирование капвложений, долгосрочных инвестиций. Амортизационные отчисления расходуются на полное (частичное) восстановление.

В случае с полным капитальным ремонтом они должны покрывать и физический износ, и моральный ввиду того, что технически устаревшие ОС экономически невыгодны для эксплуатации даже при условии их физической пригодности.