Что представляет собой налог на прибыль

Этот прямой налог взимается с юридических лиц, а рассчитывается он от величины образовавшейся по итогам отчетного периода конечной прибыли — с доходности учреждения, полученной после вычета расходной части. Регулируются операции по сборам главой 25 НК РФ.

Юридические лица обязаны отчислять от своей доходности определенный процент и направлять эту сумму в бюджетную систему РФ. Расчет налога на прибыль в 2020 году — пример важнейшей операции, которую бухгалтер обязан выполнить правильно. Если сбор исчислен с ошибками, организации грозят штрафные санкции от ИФНС. В нашем материале приводится актуальная информация: налог на прибыль — расчет, пример для чайников, формула и порядок начисления.

Итак, плательщиками сбора выступают юридические лица, получающие прибыль и находящиеся на общем режиме налогообложения. Иностранные предприятия (в том числе и работающие через российских представителей), ведущие бизнес на территории Российской Федерации и получающие доход от финансово-хозяйственной деятельности в РФ, обязаны уплачивать налог. Как рассчитать налог на прибыль организации, являющейся плательщиком сбора, продемонстрируем на примере.

По закону эти категории налогоплательщиков освобождаются от уплаты налога:

- учреждения, находящиеся на специальных налоговых режимах (упрощенный, ЕНВД, ЕСХН);

- индивидуальные предприниматели;

- компании, занимающиеся игорным бизнесом;

- организации, принимающие участие в подготовке к масштабным событиям государственного значения (например, предприятия, занимавшиеся подготовкой к чемпионату мира по футболу в России).

Реальные способы, как оптимизировать налог на прибыль

1. Формирование запасов, которые покроют в будущем возможные расходы.

Другими словами, это списание текущих расходов, которые фирма планирует произвести в будущем. Действующее законодательство позволяет организациям создавать резервы для обеспечения просроченной дебиторской задолженности, для выдачи отпускных сотрудникам и т. д. Следует отметить, что формирование резерва направлено на приближение момента признания расходов, а не на увеличение расходов в целом. В случаях, когда запланированная трата не происходит, компания должна восстановить резерв.

2. Умеренное увеличение попутных издержек как способ оптимизации налога на прибыль.

Данный вариант основан на возможности завысить сумму затрат компании, понесенных в результате ее хозяйственной деятельности. К таким затратам можно отнести оплату уборки арендуемого помещения, услуг по профилактике состояния орудий труда и т. д.

3. Оказание консультационных услуг и деятельность, направленная на образование сотрудников.

Затраты, направленные на реализацию данных мероприятий, учитываются в составе прочих расходов, связанных с производством продукции. Таким образом, образовательная деятельность очень выгодна компании, поскольку позволяет повысить лояльность сотрудников, использовать добавленную стоимость и оптимизировать налоговую базу. Кроме того, организация может снизить налоговые платежи, оказывая различные виды консультативных услуг.

4. Амортизация ОС как способ оптимизации налога на прибыль.

Бухгалтер любой организации учитывает расходы на амортизацию ОС при формировании налоговой базы. Но только некоторые знают, что они имеют возможность включить в расходы всю неначисленную амортизацию и затраты по демонтажу, утилизации и вывозу ОС.

5. Зачет излишне уплаченных сумм по налогам на прибыль в целях оптимизации.

Зачастую, внося платежи, налогоплательщик перечисляет бо́льшую сумму налога, чем это необходимо по итогам года. Предпринимателям стоит помнить о том, что они имеют право вернуть излишне уплаченную сумму налога на прибыль или зачесть ее в будущем периоде. Однако не стоит оставлять этот вопрос на потом, поскольку зачесть переплату можно только в течение трех лет.

6. Создание группы компаний, в которой некоторые члены используют упрощенную систему налогообложения.

По итогам отчетного периода необходимо провести основную сумму прибыли через компании, применяющие УСН. Используя данную схему оптимизации, налогоплательщикам стоит быть очень аккуратными. Если представители налоговых органов придут к выводу, что между учредителями компании существует связь, то они привлекут налогоплательщиков к ответственности.

7. Применение в деятельности услуг офшорных фирм.

Данный метод оптимизации налога на прибыль является абсолютно законным. Тем не менее при необходимости налогоплательщикам придется обосновать налоговикам правомерность создания ГК.

Предприниматели, как правило, используют услуги организаций, находящихся в офшорной зоне, для защиты нематериальных активов. Для этого, например, авторские права переводятся в офшорную организацию. Те фирмы, которые находятся на территории России, платят ей роялти за пользование этим активом. Таким образом, организации просто переводят финансы в офшорную зону, оптимизируя тем самым свою налоговую нагрузку.

Предприниматели, применяющие данную схему оптимизации налога на прибыль, должны убедиться в достоверности всей документации, связанной с оплатой. Это необходимо, поскольку перевод денег за границу находится под валютным надзором.

8. Перевод большей части активов на фирму, находящуюся на УСН.

Для данной схемы оптимизации также требуется создание группы предприятий. При этом те организации, которые используют основной режим налогообложения, легально оптимизируют расходы по налогу на прибыль. Фирме, использующей УСН, передается имущество компании – недвижимость, средства труда, транспорт и т. д. Таким образом основная компания экономит на налоге на имущество, а «упрощенцы» этот налог не платят.

9. Использование лизинга как метод оптимизации платежа на прибыль.

Использование лизинга предполагает применение двух способов оптимизации налога на прибыль. Предприниматель может выбрать один из них или задействовать оба.

- Начисление амортизации предмета лизинга по ускоренной схеме. Подписывая лизинговый договор, фирма-налогоплательщик и фирма-лизингодатель указывают необходимость установить срок полезного использования (СПИ) для предмета лизинга, равный сроку действия договора. Соответственно, СПИ сокращается, амортизационные отчисления увеличиваются, оптимизируя тем самым налог на прибыль.

- Использование возвратного лизинга. Организация передает свою собственность лизинговой компании, а потом берет ее в лизинг. Другими словами, компания фактически берет кредит под обеспечение оборудования. Налог на прибыль при этом снижается, так же как и налог на имущество.

10. Формирование резерва по сомнительным долгам.

Большинство фирм не может избежать появления дебиторской задолженности в ходе своей деятельности. Они имеют право сформировать резерв по сомнительным задолженностям, чтобы обезопасить компанию от возможных налоговых потерь. Таким образом, организация снижает обязательства перед бюджетом по перечислению сумм налога на прибыль, которая должна быть получена в будущем.

Алгоритм легального создания резерва:

1. Учредители имеют право внести пункт, предусматривающий возможность создания резерва в учредительные документы.

2. Провести инвентаризацию дебиторской задолженности по состоянию на последний день отчетного или налогового периода.

3. Рассчитать сумму резерва:

- если срок создания задолженности превышает девяносто дней, то величина резерва включает в себя установленную при инвентаризации задолженность;

- если срок создания задолженности составляет от сорока пяти до девяноста дней, то в сумму резерва включается пятьдесят процентов от величины задолженности, установленной при проведении инвентаризации;

- если возникновения задолженности не превышает сорока пяти дней, то величина долга не изменяется.

Применять данный способ оптимизации имеют право те компании, которые соответствуют ряду условий:

- Расчет доходов и расходов в организации производится методом начисления.

- Величина резерва не должна превышать десяти процентов от суммы выручки, полученной в отчетном периоде.

- Создание резерва должно быть основано на бухгалтерском документе (например, справке), а также сопровождаться записью в налоговом регистре.

Такая схема используется в тех ситуациях, когда необходимо покрыть убытки по долгам, которые не представляется возможным взыскать.

11. Формирование ремонтного фонда и использование различных методов начисления амортизации.

Формирование резерва на ремонт, который фирма планирует сделать. Использование данного метода оптимизации предполагает уменьшение налоговой базы по налогу на прибыль на величину резервных отчислений. При этом сумма резерва не должна превышать среднюю величину расходов на ремонт, которые понесла компания в предыдущие три года.

Резервные платежи налогоплательщик должен списывать одинаковыми суммами в последний день отчетного периода. В случаях, когда сумма резерва превысила затраты, фактически понесенные компанией при проведении ремонтных работ, величина превышения учитывается в доходах компании.

12. Начисление амортизации нелинейным методом.

Организация вправе сама принимать решение, каким методом пользоваться при расчете амортизационных отчислений. Способ начисления амортизации должен быть отражен в учетных документах компании.

При использовании нелинейного метода норма амортизации рассчитывается как частное от деления цифры 2 на срок полезного использования объекта, умноженное на сто процентов.

При достижении стоимости объекта величины, равной двадцати процентам от начальной суммы, норма амортизации рассчитывается по-другому. Для расчета используется остаточная стоимость, которая делится на общее количество месяцев, оставшихся до момента прекращения СПИ объекта.

13. Реализация НМА как метод оптимизации налога на прибыль.

Алгоритм снижения налоговой базы:

- Руководитель компании подписывает приказ о формировании комиссии для проведения инвентаризации объектов интеллектуальной собственности (ОИС) фирмы. Для участия в процессе инвентаризации могут быть приглашены патентные поверенные и (или) патентовед.

- Проводится проверка и фиксация всех имеющихся в компании объектов интеллектуальной собственности.

- Составляется акт проверки и оценки ОИС. Данный документ должен содержать перечень ОИС, включая наименование объектов, сроки их полезного использования и стоимости.

- Определяется период, в течение которого будет происходить начисление амортизации на активы.

Члены комиссии могут обнаружить следующие ОИС: полезные разработки, новаторские идеи, научные открытия, произведения искусства, базы данных и программы для ЭВМ и многое другое.

- Регистрируется интеллектуальная собственность. Вид ОИС определяет необходимость получения либо патента, либо свидетельства.

- ОИС ставится на учет.

- Проводится переоценка нематериальных активов исходя из их рыночной стоимости.

- Начисляется амортизация.

14. Оптимизация налоговой базы путем учета расходов на научно-исследовательские и опытно-конструкторские разработки.

Эффективность данного метода оптимизации намного выше эффективности предыдущих методов. Он предполагает уменьшение налогооблагаемой базы за счет расходов на НИОКР.

Конкретный перечень расходов на НИОКР представлен в Налоговом кодексе РФ. Следует отметить, что признание расходов не зависит от результатов исследований и разработок. Затраты учитываются в составе прочих расходов в том отчетном периоде, в котором были завершены работы.

15. Присоединение фирмы, которая несет убытки.

Еще одним способом оптимизировать налог на прибыль является присоединение убыточной организации. Применение данной схемы стало возможно начиная с 2007 года, когда законодательными органами были сняты ограничения по сумме убытков, которые компания может перенести на будущие периоды.

Существует один нюанс. Проводимая реорганизация должна быть обоснована необходимостью реализации конкретных бизнес-задач. Это позволит избежать претензий со стороны налоговых органов. Например, компания может обосновать присоединение необходимостью проведения отраслевой консолидации, скупкой активов, созданием холдинга, оптимизацией продуктовой линейки и т. д.

Помимо оптимизации налога на прибыль, этот метод предусматривает возможность вычета НДС, который был уплачен присоединенной компанией.

Представители налоговых органов проводят проверку причин убыточности присоединенной фирмы. Целью проверки является выявление фактов намеренного создания убытков.

Решив провести реорганизацию в форме присоединения, представители компании должны поставить в известность сотрудников ФАС и ФНС о вводимых изменениях.

Убытки могут переноситься на протяжении десяти лет. Отсчет срока начинается с периода, следующего за налоговым периодом, в котором была присоединена убыточная фирма.

Таким образом, каждая компания имеет несколько вариантов оптимизации налога на прибыль. Для того чтобы эффект от их применения стал максимальным, налогоплательщику стоит воспользоваться услугами налогового консультанта.

Основные ставки

Выполняйте расчет налог на прибыль по ставке на 2020 год для налогоплательщиков на общем налоговом режиме, — 20 % от полученного финансового результата деятельности. До 2020 г. организации отчисляли 18 % в региональный бюджет и 2 % — в федеральный бюджет. С конца 2020 года вступила в силу иная разбивка по уровням бюджета (Приказ ФНС РФ № ММВ-7-3/[email protected] от 19.10.2016). Теперь налогоплательщики перечисляют 17 % в бюджет региона и 3 % — в федеральную казну. Органы местного самоуправления имеют возможность снизить налоговую ставку, перечисляемую в казну того или иного региона, но региональная ставка не должна быть меньше 13,5 %, а минимальная общая ставка — не ниже 16,5 %.

Рассмотрим пример, как посчитать налог на прибыль для общей ставки налогообложения. В каждом регионе установлены минимальные значения для отдельных видов налогоплательщиков. К примеру, в Москве снижение налогового бремени до 13,5 % ИФНС подтверждает предприятиям, трудоустраивающим инвалидов, производящим автотранспортные средства или же представляющим особые экономические зоны, технополисы и индустриальные парки. В Санкт-Петербурге уплачивают облегченный региональный взнос в размере 13,5 % только те плательщики, которые работают на территории особой экономической зоны.

Некоторые категории налогоплательщиков уплачивают сбор по специальным ставкам, начисленные суммы по которым направляются исключительно в федеральный бюджет. Специальные ставки действуют для следующих категорий плательщиков по отдельным видам доходов:

- иностранные компании, не имеющие российского представительства, добывающие углеводородное сырье и контролируемые иностранные компании — 20 %;

- зарубежные фирмы без представительства в России уплачивают сбор с доходов от сдачи в аренду транспортных средств и при международных перевозках — 10 %;

- российские предприятия с дивидендов зарубежных и российских компаний и с дивидендов от акций по депозитарным распискам — 13 %;

- иностранные компании, получающие дивиденды от российских предприятий и владельцы доходности по государственным, муниципальным ценным бумагам — 15 %;

- компании, получающие доход от процентов по муниципальным ценным бумагам и прочие доходы, согласно пп. 2 п. 4 ст. 284 НК РФ, — 9 %.

Освобождаются от уплаты сбора медицинские и образовательные учреждения, резиденты особых экономических зон и свободной экономической зоны в Крыму и г. Севастополе, организации, участвующие в инвестиционных проектах регионов и действующие на территории опережающего социально-экономического развития.

Объект налогообложения и налоговая ставка

Чтобы узнать, как посчитать налог на прибыль, нужно, в первую очередь, определить саму прибыль, которая и является объектом налогообложения. Понятие прибыли в целях исчисления налога зависит от категории налогоплательщика:

- Для российских организаций и иностранный компаний, работающих через представительства, – это доходы, уменьшенные на величину расходов.

- Если организация входит в группу налогоплательщиков, то объект налогообложения по ней определяется с учетом взаимодействия с другими компаниями группы.

- Для иностранных компаний, не имеющих представительств, налоговая база по налогу на прибыль исчисляется как сумма полученного на территории РФ дохода.

Вторым элементом, необходимым для того, чтобы определить, как рассчитать налог на прибыль организации, является налоговая ставка. На сегодня базовая ставка утверждена в размере 20% (ст. 284 НК РФ). Данная статья также содержит большое количество исключений, связанных с видом деятельности, категорией плательщика, видом дохода и т. п.

Формула расчета

Вся пошаговая инструкция как посчитать налог на прибыль сводится к использованию формул. Цифры для них найдете в бухгалтерском балансе и в отчетности. Для вычисления величины дохода воспользуйтесь формулами:

ТНП = Д – ПНО + ОНА – ОНО;

ТНУ = Р – ПНО + ОНА – ОНО,

где:

- Д — доходы предприятия;

- Р — расходы предприятия;

- ПНО — постоянные налоговые обязательства;

- ОНА — отложенные налоговые активы;

- ОНО — отложенные налоговые обязательства;

- ТНП — текущий налог на прибыль;

- ТНУ — текущий налоговый убыток.

Примеры расчета

Разберем пример расчета налог на прибыль за финансовый год. Допустим, предприятие находится на общей системе налогообложения. Доход за отчетный период составил 6 000 000 рублей. Издержки за этот же срок — 2 000 000 рублей. Таким образом, чистая прибыль: 6 000 000,00 – 2 000 000,00 = 4 000 000,00. Вот инструкция, как рассчитывается налог на прибыль в таком случае:

- Отчисления в региональный бюджет составят: 4 000 000,00 × 17 % = 680 000,00 руб.

- Процент, уплачиваемый в федеральный бюджет: 4 000 000,00 × 3 % = 120 000 руб.

Вот инструкция, как считается налог на прибыль, если организация относится к отдельной категории налогоплательщиков, уплачивающих отчисления в региональную казну по облегченной налоговой ставке 13,5:

- Местный бюджет: 4 000 000,00 × 13,5 % = 540 000,00 руб.

- В федеральную казну надлежит уплатить положенные 3 %: 4 000 000,00 × 3 % = 120 000,00 руб.

Разберем еще один образец расчета налога на прибыль организаций по формуле с таблицами — для ООО. По отчету о прибыли и убытках по форме № 2, ООО «Компания» получила доход в размере 600 000,00 рублей. Структура издержек в соответствии с формулой:

- 5000 руб. — постоянное налоговое обязательство;

- 6500 руб. — отложенные налоговые активы;

- 35 000 руб. — начисленная амортизация (линейный способ);

- 50 000,00 руб. — нелинейная амортизация — для целей налогообложения.

Отложенное налоговое обязательство составляет: 50 000 – 35 000 = 15 000 руб.

Налог на прибыль за отчетный период: 600 000,00 × 20 % (17 % + 3 %) = 120 000,00 руб.

Отразим бухгалтерские записи по показателям в таблице:

| Проводка | Сумма | Содержание операции |

| Дт 99 Кт 68 | 120 000,00 | Учтен налоговый платеж за отчетный год |

| Дт 99 Кт 68 | 5000,00 | Проведено постоянное налоговое обязательство |

| Дт 09 Кт 68 | 6500,00 | Зачтены отложенные налоговые активы |

| Дт 68 Кт 77 | 15 000,00 | Принято отложенное налоговое обязательство |

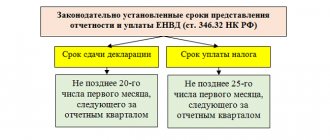

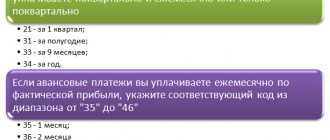

Налоговые декларации предоставляются в территориальную ИФНС до завершения отчетного периода (года). Организация распределяет суммы платежа равномерно и уплачивает их авансом — ежемесячно или ежеквартально в течение всего отчетного периода. После завершения года бухгалтер перечисляет остаточную сумму налога на прибыль.

Как рассчитать налог на прибыль по году: пример

Покажем, как рассчитать прибыль за год, на конкретных цифрах.

ООО «Сигнал», осуществляющее деятельность в сфере производства, подводя итоги работы за 2020 год, получило в налоговом учете следующие данные для внесения в декларацию по прибыли:

- доходы от реализации — 1 187 815 905 руб.;

- расходы, связанные с получением доходов от продаж, — 1 092 937 959руб.;

- внереализационные доходы — 25 325 673 руб.;

- внереализационные расходы — 18 820 380 руб.

В течение 2020 года организация произвела ряд убыточных продаж устаревшего технологического оборудования. Общая величина такого убытка составила 2 539 141 руб.

У ООО «Сигнал» имеется налоговый убыток за 2020 год в сумме 7 279 418 руб.

За 2020 год организация начислила авансы по прибыли в общей сумме 15 550 284 руб., в т. ч. в общероссийский бюджет — 2 332 543 руб., в бюджет региона — 13 217 741 руб.

Внеся цифры из нашего примера в расчет налога от прибыли за год, отражаемый в листе 02 декларации по этому налогу, получим такую картину (в привязке к номерам строк листа 02):

- Доходы от реализации, строка 010 — 1 187 815 905.

- Внереализационные доходы, строка 020 — 25 325 673.

- Расходы, уменьшающие сумму доходов от реализации, строка 030 — 1 092 937 959.

- Внереализационные расходы, строка 040 — 18 820 380.

- Убытки, строка 050 — 2 539 141.

- Итого прибыль (убыток), строка 060 — 103 922 380.

- Налоговая база, строка 100 — 103 922 380.

- Сумма убытка или части убытка, уменьшающего налоговую базу, строка 110 — 7 279 418.

- Налоговая база для исчисления налога, строка 120 — 96 642 962.

- Ставка налога всего, строка 140 — 20, в т. ч.:

- в федеральный бюджет, строка 150 — 3;

- бюджет субъекта, строка 160 — 17.

- Сумма исчисленного налога всего, строка 180 — 19 328 592, в т. ч.:

- в федеральный бюджет, строка 190 — 2 899 289;

- бюджет субъекта, строка 200 — 16 429 303.

- Сумма начисленных авансовых платежей всего, строка 210 — 15 550 284, в т. ч.:

- в федеральный бюджет, строка 220 — 2 332 543;

- бюджет субъекта, строка 230 — 13 217 741.

- Сумма налога к доплате:

- в федеральный бюджет, строка 270 — 566 746;

- бюджет субъекта, строка 271 — 3 211 562.

Напомним, что все показатели, участвующие в расчете величины налоговой базы для исчисления налога, детализируются по составу в приложениях к листу 02.

ВАЖНО! Декларацию за 2020 год нужно сдавать по новой форме.

Авансовые платежи

Если доходность организации составила не более 15 миллионов рублей (квартал) за предшествующий налоговый период, то она имеет возможность уплачивать аванс по налогу на прибыль ежеквартально. Сумма рассчитывается из фактической величины дохода.

Если же предприятие имеет доходность, превышающую 15 млн руб., то ей надлежит перечислять авансовый платеж ежемесячно. Пример, как рассчитать налог на прибыль организации: специалист вычислит сбор на основании предполагаемого уровня доходов, спрогнозированного исходя из отчетных данных предшествующего квартала.

Расходы и доходы организации

Доход — это поступления от основных видов финансово-хозяйственной деятельности учреждения. Доходом признается выручка предприятия от сторонних ресурсов. Такими источниками станут средства, полученные от арендованного имущества, предоставленных займов и проч.

Вот пример как считать налог на прибыль в 2020 году. При расчете платежа принимаются чистые доходы — без отчислений на добавленную стоимость, акцизных сборов и проч. К указанным доходам необходимо приложить сопроводительную документацию — платежные поручения, счета, учетные данные из книги доходов и расходов.

Расходы — это издержки, направленные на удовлетворение производственных, общехозяйственных и основных нужд организации (заработная плата, материалы, оборудование и проч.). Расходы бывают и косвенными, например, траты, направленные на погашение процентов по кредитам. Все издержки должны быть целесообразными и документально обоснованными.

Налогоплательщики

Плательщиками налога на прибыль являются:

- Российские организации, кроме перешедших на специальные налоговые режимы — УСН, ЕНВД, ЕСХН, занимающихся игорным бизнесом и ряда других.

- Иностранные организации, действующие через постоянные представительства в РФ, и (или) получающие доходы от источников в РФ.

Организации, являющиеся ответственными участниками консолидированной группы налогоплательщиков, признаются налогоплательщиками в отношении налога на прибыль организаций по этой консолидированной группе налогоплательщиков.

Освобождаются от уплаты налога на прибыль:

- Организации на ЕНВД или занимающиеся игорным бизнесом (если их деятельность шире, то на неё они исчисляют и уплачивают налог на прибыль в общем порядке).

- Организации на УСН (упрощенная система налогообложения) и ЕСХН (сельхозпроизводители) (но они обязаны уплачивать налог с доходов в виде дивидендов и процентов по государственным и муниципальным ценным бумагам).

- Организации, связанные с подготовкой и проведением в РФ чемпионата мира по футболу FIFA 2020 г. и Кубка конфедераций FIFA 2017 г.: собственно, FIFA и ее дочерние компании, а также национальные футбольные ассоциации, конфедерации, поставщики товаров (работ, услуг) FIFA и поставщики медиаинформации.

Какие расходы вычитаются из доходов

Чтобы узнать величину чистой прибыли, доходы вычитают из расходов. Все расходы должны быть подтвержденными и экономически обоснованными. Для этого бухгалтер обязан корректно составлять и вести первичную и налоговую документацию. При расчете величины прибыли учитываются следующие издержки:

- производственные;

- общехозяйственные;

- представительские;

- транспортные;

- рекламные, но не более 1 % реализационной выручки;

- расходы на обучение и повышение квалификации персонала;

- проценты по займам и кредитам.

Какие расходы не учитываются при расчете

При исчислении налога на прибыль не учитываются следующие издержки:

- взносы в уставный капитал;

- пени и штрафы;

- имущество и денежные средства, переданные в расчет по кредитам и займам;

- аванс за товар или услугу;

- стоимость имущественных объектов, переданных безвозмездно и расходов на передачу;

- пенсионные надбавки;

- путевки на лечение и отдых сотрудников и проч.

Полный список расходов, которые не учитываются при расчете, приведен в ст. 270 НК РФ.

Расходы на оплату труда

Отдельным пунктом, всегда вызывающим вопросы у бухгалтеров и руководителей, идут расходы на оплату труда. Что важно знать об их учете?

Выплаты, которые можно и нужно учитывать, приведены в статье 255 Налогового Кодекса. Заработная плата, отпускные и компенсации за неиспользованный отпуск, – вот основные статьи расходов на оплату труда. В то же время, подпункт 25 статьи 255 НК РФ позволяет учесть любые расходы, прописанные в трудовом или коллективном договоре.

Сюда входят расходы на медицинскую страховку (при условии, что договор страховки заключен не меньше чем на год), расходы на спортзал, бесплатное питание для работников и все прочие составляющие соцпакета. Вы можете вписать сюда все, что соответствует законодательству об охране труда.

А вот выплаты, перечисленные в статье 270, учитывать нельзя. Это премии, выданные за счет нераспределенной прибыли, материальная помощь, отпускные сверх предусмотренных в законодательстве. Перечень расходов, которые нельзя учесть при расчете налога на прибыль, также открыт.

Признание доходов и расходов

Момент признания доходов и расходов — период, в котором проводятся поступления или издержки, учитываемые при расчете сборов. Это важно для расчета налога на прибыль для чайников. Момент признания напрямую зависит от метода признания доходов и расходов. Выделяют кассовый метод и метод начисления.

Если организация выбрала кассовый способ, то доходы ей надлежит отражать в учете при их непосредственном поступлении, а расходы — в момент списания денежных средств. При кассовом методе налоговые платежи отражаются по дням поступления. списания. Кассовый метод нельзя использовать банковским организациям. Организация вправе признавать доходность (издержки) по факту поступления (списания) в том случае, когда зафиксирована выручка в размере не более 1 миллиона рублей за каждый квартал (учитываются последние 4 квартала). Если же поступления превысили этот порог, то предприятие должно перейти на метод начисления.

При методе начисления все доходы и расходы проводятся в бухгалтерском учете при их возникновении, а уплата налога отражается по датам, подтвержденным первичными документами. А фактическая дата оплаты значения не имеет.

Учреждение вправе ежегодно выбирать способ признания доходов и расходов и уведомлять об этом налоговую инспекцию в срок до 31 декабря текущего года.