Порядок ликвидации предпринимательства

Завершение коммерческой деятельности регистрируется в налоговых органах по месту жительства. Правовой основой процедуры является статья 22.3 закона 129-ФЗ. Заявление о закрытии ИП необходимо подать по форме Р26001, утвержденной приказом ФНС России № ММВ-7-6/[email protected]

Обязательными приложениями к уведомлению станут:

- платежное поручение или чек о внесении пошлины в размере 160 рублей;

- справка из ПФР о предоставлении персонифицированных сведений.

Отсутствие в составе приложений справки из Пенсионного фонда России не является основанием отклонения заявления. Налоговый орган обязан запросить информацию о сдаче отчетности по межведомственным каналам. Порядок обмена данными закреплен правительственным постановлением № 1092 от 22.12.2011.

Важно! Реквизиты для внесения пошлины можно получить на официальном сайте ФНС РФ. Автоматический сервис формирует квитанцию бесплатно и круглосуточно.

Таким образом, законодатель требует от предпринимателя только подачи документов в регистрирующий орган. Однако избежать контактов с внебюджетными фондами удастся лишь коммерсантам без работников.

Можно ли закрыть ИП с долгами в году

Иногда закрывать ИП приходится при наличии долговых обязательств. Они могут возникнуть по налогам или пенсионным начислениям. Чтобы не получить отказ, можно отправить документы почтой. Их обязательно примут в налоговой службе. Но предприниматель должен будет выплачивать долги в добровольном или принудительном порядке.

То есть, при закрытии ИП долги переходят к физическому лицу. Начисляться они будут по закону за последние три года. У должника есть 15 дней, чтобы рассчитаться с долгами. Как видно, закрыть ИП и сняться с учета в государственных фондах не сложно. Главное, вовремя следить за оплатой налогов и страховых взносов в новом году.

На видео: Прекращение деятельности ИП

Когда необходимо сняться с учета

Предприниматели, не привлекавшие наемных сотрудников, не должны обращаться во внебюджетные фонды при ликвидации. Начисление фиксированных страховых сборов останавливается с момента исключения записи из ЕГРИП.

Работодатель же должен уведомить о прекращении деятельности ФСС, а также сдать итоговую отчетность в ПФР. Вопрос о прекращении статуса плательщика взносов встанет в следующих случаях:

- расторжение трудовых договоров со всеми сотрудниками;

- полная ликвидация ИП.

Правила снятия с учета в фондах неодинаковы. Администрированием пенсионных отчислений сейчас занимается налоговая служба. В ПФР работодатели подают только персонифицированные сведения. Отправлять отдельные заявления о ликвидации не требуется. Фонд социального страхования сохранил организационную и административную самостоятельность. Уведомить территориальное подразделение об увольнении всех работников ИП придется.

Вводная информация

Если индивидуальный предприниматель решил закрыть бизнес, то для прекращения деятельности ему нужно обращаться в налоговую инспекцию с комплектом соответствующих документов (ст. 22.3 Федерального закона от 08.08.01 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»). Если с представленными документами все в порядке, то ИП снимут с налогового учета и исключат запись о нем из ЕГРИП.

Сразу скажем, что обращаться в ПФР для снятия с учета в такой ситуации не нужно. Специалисты ПФР сами снимут предпринимателя с учета после получения от налоговиков сведений об исключении записи из реестра (п. 2 ст. 11 Федерального закона от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»).

Если у ИП не было наемных работников, то в ФСС обращаться тоже не потребуется, поскольку сам за себя предприниматель, как правило, не платит ни страховые взносы по нетрудоспособности и материнству, ни взносы на травматизм. Если же ИП добровольно уплачивал взносы по нетрудоспособности и материнству, то для снятия с учета он него потребуется лишь заявление (п. 12 Административного регламента, утв. приказом Минтруда России от 25.02.14 № 108н). То есть каких-либо особых сложностей в этой процедуре нет.

Однако если у ИП были наемные работники, и он прекратил с ними трудовые отношения, ему то потребуется принять меры для снятия с учета в ПФР и ФСС в качестве работодателя (даже если ИП не планирует совсем прекращать деятельность). Опишем процедуру снятия с учета в фондах подробнее.

Процедура снятия с учета в ПФР

Все необходимые документы в фонд поступят по межведомственным каналам от налоговой службы. Формально для прекращения статуса работодателя предпринимателю достаточно расторгнуть трудовые договоры и ликвидировать ИП.

Однако фактически снятие с учет в ПФР производиться будет, ведь при рассмотрении заявления Р26001 контролирующий орган запрашивает справку о сдаче персонифицированной отчетности. Речь идет о двух формах:

- СЗВ-М. Информация о застрахованных сотрудниках передается ежемесячно до 15 числа;

- СЗВ-СТАЖ. Сведения предписано отправлять ежегодно до начала марта. При прекращении предпринимательской деятельности отчет потребуется подать не позднее даты обращения в налоговый орган (статья 9 закона 27-ФЗ от 01.04.1996).

С внедрением межведомственной электронной системы получать справку об исполнении обязанности на бумаге не требуется. Однако убедиться в отсутствии долгов по отчетам юристы рекомендуют. В противном случае вероятность затягивания процедуры ликвидации окажется высокой.

Важно! При численности персонала 25 человек и более предприниматель обязан подавать данные персонифицированного учета в электронной форме. Если документы поступили в фонд на бумажном носителе, обязанность признается неисполненной. Бизнесмена могут привлечь к административной ответственности по статье 17 закона 27-ФЗ. Штраф составляет 500 рублей за каждое застрахованное лицо.

Постановка на учет и снятие с учета во внебюджетных фондах

Плательщики страховых взносов – это лица (организации, индивидуальные предприниматели, главы КФХ, адвокаты, нотариусы и т.д.), которые обязаны уплачивать взносы на обязательное социальное страхование. Также они именуются страхователями

.

Учет страхователей осуществляется органами контроля – территориальными отделениями ПФР

и

ФСС

.

- При этом подразделения ПФР ведут учет плательщиков страховых взносов по пенсионному страхованию, а также по обязательному медицинскому страхованию (ОМС

). - Органы ФСС РФ ведут учет плательщиков взносов по нетрудоспособности и материнству.

Плательщики страховых взносов должны быть зарегистрированы

в качестве страхователей во внебюджетных фондах.

По общему правилу, постановка на учет плательщиков взносов осуществляется в беззаявительном порядке.

При регистрации юридического лица (ЮЛ) или индивидуального предпринимателя (ИП) налоговый орган (или другой регистрирующий орган) по принципу «одного окна» самостоятельно передает во все внебюджетные фонды сведения о новых налогоплательщиках.

Подразделения ПФР и ФСС РФ, в свою очередь, обязаны в трехдневный срок зарегистрировать новых страхователей и присвоить им регистрационные номера

.

Таким образом, при регистрации нового налогоплательщика, постановка на учет в территориальных органах внебюджетных фондов осуществляется в беззаявительном порядке

, т.е. без личного обращения ЮЛ и ИП.

В таблице отражена информация о том, в какой фонд регистрирующий орган передает сведения о плательщике и в какие сроки органы ПФР и ФСС РФ осуществляют постановку на учет страхователей.

| Страхователь | Срок регистрации | |

| В органах ПФР | В органах ФСС РФ | |

| Юридические лица | Не более трех рабочих дней со дня получения сведений из налогового органа | Не более трех рабочих дней со дня получения сведений из налогового органа |

| Индивидуальные предприниматели, главы КФХ | — | |

| Адвокаты, нотариусы, занимающиеся частной практикой | Не более трех рабочих дней со дня получения сведений из территориального органа Минюста России | — |

Из документа, который направляется страхователю в электронном виде.

Документ, подтверждающий факт регистрации в ПФР (а для организаций – и в ФСС РФ), направляется страхователю в электронной форме

с усиленной квалифицированной электронной подписью посредством ТКС, в том числе через сеть Интернет, и на адрес электронной почты.

Уведомление о регистрации с регистрационным номером на бумажном носителе

плательщик вправе получить добровольно в заявительном порядке. Данный документ выдается по запросу в течение трех рабочих дней.

Внимание!

Чтобы узнать регистрационный номер, советуем запросить выписку из единого государственного реестра (ЕГРЮЛ/ЕГРИП).

Обязаны дополнительно встать на учет следующие страхователи.

- Обособленные подразделения организаций

- Индивидуальные предприниматели (главы КФХ, адвокаты, частные нотариусы) – в случае заключения трудовых договоров с работниками или осуществления выплат по гражданско-правовым договорам

- Обособленные подразделения

- Индивидуальные предприниматели

При создании обособленного подразделения (ОП) организация должна зарегистрироваться как страхователь в органах ПФР и ФСС РФ по месту нахождения этого подразделения, если одновременном выполнены следующие условия:

- подразделение имеет отдельный баланс и расчетный счет;

- подразделение самостоятельно начисляет выплаты в пользу работников.

Если какое-либо из перечисленных условий не выполняется, страхователь не регистрируется по месту нахождения обособленного подразделения, а все обязанности обособленного подразделения, связанные с исчислением и уплатой страховых взносов, представлением расчетов по взносам, выполняет головная организация по месту своего нахождения.

Необходимо самостоятельно подать заявление и пакет документов.

Для регистрации по месту нахождения обособленного подразделения организация должна подать соответствующие заявления

в отделения каждого из внебюджетных фондов по установленной форме:

- форма заявления в ПФР;

- форма заявления в ФСС РФ.

К заявлению страхователи должны приложить копии документов, подтверждающих наличие отдельного баланса, расчетного счета и начисление выплат и иных вознаграждений физическим лицам.

В течение 30 дней со дня создания обособленного подразделения.

В территориальный орган ФСС РФ заявления и документы нужно подать в течение 30 дней

со дня создания обособленного подразделения.

Срок для регистрации организации в территориальном отделении ПФР по месту нахождения обособленного подразделения не установлен

. Однако целесообразно поставить ОП на учет до того, как впервые будут перечисляться страховые взносы с выплат физическим лицам. Это позволит идентифицировать платежи данного подразделения.

Не позднее пяти дней

с момента получения заявления и документов органы ПФР и ФСС РФ должны зарегистрировать обособленное подразделение в качестве страхователя.

При этом в каждом фонде подразделению будет присвоен индивидуальный регистрационный номер (при регистрации в органе ФСС РФ также еще и код подчиненности). Он будет указан в уведомлении о регистрации, которое направляется страхователю территориальными отделениями ПФР и ФСС РФ.

Внимание!

ПФР направляет два экземпляра уведомления о регистрации ОП, один из которых в течение 10 дней со дня его получения нужно представить в отделение ПФР по месту нахождения головной организации.

Индивидуальный предприниматель должен самостоятельно

зарегистрироваться в органах ПФР и ФСС РФ только в следующих случаях:

- в территориальном отделении ПФР — при заключении с физическим лицом трудового

или

гражданско-правового

договора, а также

авторского

договора; - в территориальном отделении ФСС РФ – при заключении с работником трудового

договора.

Порядок регистрации адвокатов и частных нотариусов тот же, что и для индивидуальных предпринимателей.

Внимание!

ИП ничем не отличаются от других работодателей. Они также должны заключать трудовые договора с работниками и вести их трудовые книжки.

Необходимо подать заявление и пакет документов.

Для регистрации в качестве страхователя-работодателя индивидуальному предпринимателю необходимо в установленный срок подать в орган ПФР и/или ФСС РФ по месту своего жительства

соответствующее заявление с приложением необходимых документов.

Для регистрации в отделении ПФР

по месту жительства подается заявление и копии следующих документов:

- документа, удостоверяющего личность и подтверждающего регистрацию по месту жительства;

- свидетельства о регистрации в качестве индивидуального предпринимателя;

- лицензии на осуществление определенных видов деятельности (при наличии);

- свидетельства о постановке на учет в налоговом органе;

- трудового (гражданско-правового, авторского) договора с физическим лицом.

Для регистрации в отделении ФСС РФ

по месту жительства подается заявление, предъявляется паспорт и копии следующих документов:

- свидетельства о регистрации в качестве индивидуального предпринимателя;

- свидетельства о постановке на учет в налоговом органе;

- трудовой книжки работника с записью о приеме на работу у данного ИП.

Внимание!

Если индивидуальный предприниматель, имеющий наемных работников, работающих по трудовым договорам, уже поставлен на учет в фондах в качестве страхователя-работодателя, то в дальнейшем регистрировать договоры, заключенные в ходе деятельности с новыми работниками,

не требуется

.

Для ИП установлены следующие сроки регистрации во внебюджетных фондах.

- В ПФР – в течение 30 дней

со дня заключения трудового (гражданско-правового, авторского) договора с первым работником. - В ФСС РФ – не позднее 10 дней

со дня заключения трудового договора с первым работником.

Не позднее пяти дней

с момента получения заявления и документов органы ПФР и ФСС РФ зарегистрируют предпринимателя в качестве страхователя-работодателя, о чем сообщат уведомлениями о регистрации. В уведомлениях будет указан регистрационный номер в соответствующем фонде (при регистрации в органе ФСС РФ также еще и код подчиненности).

Внимание!

Теперь у предпринимателя в ПФР будет два регистрационных номера:

- номер, присвоенный при регистрации в качестве ИП,

- номер, присвоенный как работодателю.

Приняв на работу сотрудников, индивидуальный предприниматель должен уплачивать страховые взносы как за себя, так и за своих работников. При этом в платежных документах нужно будет указывать соответствующие регистрационные номера и КБК.

За несвоевременную регистрацию к страхователям применяются штрафы.

За нарушение установленного срока регистрации к страхователям применяются штрафы:

- до 90 дней — в размере 5 000

рублей, - более чем на 90 дней – в размере 10 000

рублей.

За осуществление деятельности индивидуальным предпринимателем, заключившим трудовой договор, без регистрации в качестве страхователя-работодателя в органах ФСС взимается штраф в размере 10 % облагаемой базы для начисления взносов за весь период ведения деятельности, но не менее 20 000

рублей.

Кроме того, за нарушение сроков регистрации предприниматель или должностное лицо организации могут быть привлечены к административной ответственности в виде штрафа от 500

до

1 000

рублей. К адвокатам и нотариусам административная ответственность не применяется.

Внимание!

Оштрафовать страхователя может как ПФР, так и ФСС, а могут сразу оба фонда.

В-основном, ПФР и ФСС РФ самостоятельно снимают страхователей с учета.

Территориальные органы внебюджетных фондов сами снимают страхователей с учета на основе поступающих от налоговых органов

данных.

Это происходит в следующих случаях:

- при ликвидации

или реорганизации организации; - при прекращении индивидуальным предпринимателем своей деятельности;

- при изменении места нахождения

организации (места жительства предпринимателя), если по новому адресу она подведомственна другому территориальному подразделению ПФР или ФСС РФ.

Вначале налоговые органы заносят соответствующие сведения (о прекращении деятельности либо изменении адреса) в ЕГРЮЛ/ЕГРИП и направляют информацию об этом в отделения ПФР и ФСС РФ, в которых зарегистрированы организация или предприниматель.

После этого указанные внебюджетные фонды самостоятельно снимают

организацию или предпринимателя с учета в качестве страхователей.

Информация о том, в какие сроки внебюджетные фонды осуществляют снятие с учета страхователей, приведена в таблице.

| Страхователь | Срок снятия с учета | |

| В органах ПФР | В органах ФСС РФ | |

| Юридические лица | Не более трех рабочих дней со дня получения сведений из налогового органа | В течение пяти дней со дня получения сведений из налогового органа |

| Индивидуальные предприниматели, главы КФХ | — | |

| Адвокаты, нотариусы, занимающиеся частной практикой | Не более трех рабочих дней со дня получения сведений из территориального органа Минюста России | — |

При самостоятельном обращении страхователей для постановки на учет.

В ряде случаев для снятия с учета организация, предприниматель, а также адвокат и частный нотариус должны сами обратиться с заявлением об этом во внебюджетные фонды. Подать такое заявление должны следующие страхователи:

- организация при закрытии обособленного подразделения

, которое зарегистрировано во внебюджетных фондах; - индивидуальный предприниматель при прекращении трудового договора

с последним из работников.

ПФР и ФСС РФ осуществляют снятие с учета таких страхователей в указанные в таблице сроки.

| Страхователь | Срок снятия с учета | |

| В органах ПФР | В органах ФСС РФ | |

| Индивидуальные предприниматели (адвокаты, нотариусы) – работодатели | Не более трех рабочих дней со дня получения сведений из налогового органа | В течение 14 дней со дня подачи заявления о снятии с учета |

| Юридические лица по месту нахождения обособленного подразделения | — | |

Документ, подтверждающий снятие с учета в органах ПФР, направляется страхователю в электронной форме

. Для подтверждения снятия с учета получение страхователем документа на бумажном носителе не является обязательным. Данный документ выдается по запросу в течение трех рабочих.

Порядок снятия с учета прописан законодателем не так четко, как процедура постановки на учет. Не предусмотрена и ответственность за нарушение порядка снятия с учета. Однако, затягивать подачу заявления о снятии с учета не стоит, так как органы контроля будут требовать от вас представления отчетности об уплате страховых взносов.

Подать заявление о снятии организации с учета в органах ПФР и ФСС РФ нужно:

- При закрытии подразделения, которое имеет отдельный баланс, свой расчетный счет и само исчисляет и уплачивает страховые взносы с выплат физическим лицам.

- Если подразделение утратило полномочия по ведению отдельного баланса, расчетного счета или начислению вознаграждений в пользу физических лиц.

Для снятия с учета ОП необходимо подать соответствующее заявление

в ПФР и ФСС РФ по месту нахождения обособленного подразделения:

- форма заявленияв ПФР;

- форма заявленияв ФСС РФ.

- Снятие с учета в ФСС

- Снятие с учета в ПФР

- заявление по установленной форме;

- уведомление о регистрации в фонде;

- копии документов, которые подтверждают прекращение трудового договора с последним из работников (копии приказа об увольнении работника, трудового договора, выписка из журнала учета приказов или журнала учета работников и т.п.).

К заявлению нужно приложить копии решения (приказа, распоряжения) о прекращении деятельности обособленного подразделения или о переходе на централизованную уплату страховых взносов через головную организацию.

К заявлению в подразделение ФСС РФ нужно приложить также уведомление о регистрации организации в качестве страхователя по месту нахождения обособленного подразделения.

В случае прекращения трудовых отношений с последним из своих работников.

Если у ИП были наемные работники, и он прекратил с ними трудовые отношения, ему потребуется принять меры для снятия с учета в ПФР и ФСС в качестве работодателя.

При этом порядок снятия с учета прописан не так четко, как процедура постановки на учет. Например, не установлены сроки подачи заявления о снятии с учета. Также не предусмотрена ответственность за нарушение порядка снятия с учета.

Внимание!

Пока индивидуальный предприниматель зарегистрирован во внебюджетных фондах как страхователь-работодатель, за ним, по мнению контролирующих органов, сохраняется обязанность по представлению отчетных документов по исчислению и уплате страховых взносов.

После прекращения трудовых отношений с последним из своих работников индивидуальному предпринимателю необходимо подать заявление о снятии с учета в территориальное отделение ФСС РФ.

Внимание!

Если предприниматель кроме трудовых договоров заключал гражданско-правовые договоры с физическими лицами, которые продолжают действовать, и по которым сохраняется обязанность уплачивать взносы на страхование от несчастных случаев, то сниматься с учета не нужно.

Для снятия с учета в ФСС необходимо представить следующие документы:

Срок подачи заявления о снятии с учета не установлен. Предусмотрено, что ФСС должен снять ИП с учета в течение 14 дней после подачи документов.

Порядок, регламентирующий постановку и снятие с учета в ПФР плательщиков страховых взносов, не обязывает

ИП – работодателей обращаться в ПФР при увольнении работников.

Но для предпринимателя было бы логичным сняться с учета и в отделении ПФР. Ведь при заключении с физическим лицом трудового или гражданско-правового договора ИП представляет в отделение ПФР заявление о регистрации в качестве страхователя.

Рекомендуем индивидуальным предпринимателям подать в любом случае в ПФР заявление о снятии с учета в качестве работодателя. Иначе, по мнению сотрудников ПФР, ИП обязан представлять нулевую отчетность в установленные сроки.

Порядок снятия с учета в ФСС

Закрытие ИП, привлекавшего наемных работников, потребует соблюдения особых правил. Инструкция утверждена приказом Минтруда России № 202н от 29.04.2016. Предпринимателю необходимо отправить в территориальное подразделение фонда письменное заявление с копией распоряжения о расторжении последнего трудового договора. Бланк обращения включен в число приложений к приказу Минтруда РФ № 574н.

Снятие с учета в ФСС производится вне зависимости от наличия задолженности по сборам. На регистрационные действия сотрудникам фонда отводится 14 рабочих суток. От погашения долга предпринимателя это не освобождает. Взыскание денег допускается после завершения процедуры.

Важно! Нормативными актами не установлен срок подачи заявления. Однако затягивать с уведомлением ФСС РФ не стоит, ведь наличие статуса работодателя обязывает сдавать отчетность.

Подаем документы

Предприниматель может подать документы в фонды самостоятельно или через представителя (по доверенности):

- При личном обращении не требуются дополнительные документы о подтверждении права обращения, кроме паспорта.

- Если процедурой закрытия и снятия с учета индивидуального предпринимателя занимается другой человек, то ему нужна доверенность, заверенная нотариусом.

- Все документы могут быть отправлены в фонды заказным письмом с уведомлением и описью содержимого конверта.

Любое ведомство должно дать ответ в течение 14 дней с момента получения обращения. После этого процедура ликвидации бизнеса завершена.

ИП-работодатель, закрывая свое дело, должен отчитаться как в налоговой, так и во внебюджетных фондах. ИП, не имеющему сотрудников, необходимо сняться с регистрации только в налоговой. Не забывайте после закрытия ИП проверить все документы. Также очень важно проследить за тем, чтобы любая задолженность была погашена. Если все сделаете правильно, то проблем при возможной проверке у вас не возникнет.

Какие документы нужны

Упоминая о полном пакете документов, необходимых для предоставления в инспекцию для снятия с учёта ИП, более развёрнуто их перечень можно представить следующим образом:

- требуется само заявление о снятии с учета ИП, оформленное по форме Р26001;

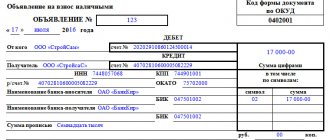

- необходимо предоставить оригинальную квитанцию, подтверждающую факт уплаты государственной пошлины. Сама государственная пошлина оплачивается в Сбербанке. Её размер составляет 160 рублей. Оплатить можно либо через банковскую кассу, либо через терминал. Многие сегодня предпочитают пользоваться наиболее простым и быстрым способом – производить оплату через приложение онлайн-банк;

- в пакет документов необходимо вложить свидетельство ИП;

- в обязательном порядке понадобится паспорт.

Когда весь пакет полностью сформирован, он направляется в налоговую инспекцию.

Закрытие бизнеса

Ликвидация бизнеса – процесс серьёзный. Подходить к нему нужно основательно. Снятие с учета ИП – обязательная процедура, которую предпринимателю нужно пройти, чтобы в дальнейшем к нему не возникало вопросов со стороны налоговой службы.

Снять С Учета Как Работодателя Ип 2020

После регистрации ИП в ИФНС предпринимателю не надо обращаться в ПФР для регистрации, он получает регистрационный номер как физическое лицо, зарегистрированное в качестве индивидуального предпринимателя, после того как ИФНС отправляет его данные в ПФР.

Поэтому в силу некоторых положений действующего законодательства он обязан предоставлять соответствующие документы в Пенсионный Фонд России (- далее ПФР), а также Фонд Социального Страхования (- далее ФСС). Если по каким-либо причинам ИП принимает решение о прекращении своей деятельности, следует придерживаться следующего алгоритма:

Куда и когда нужно подавать заявление

Справка с места работы с ИП — как правильно ее сделать

Заявление вместе с приложенным пакетом документов подаётся в налоговый орган, расположенный в районе регистрации индивидуального предпринимателя. Если при этом свой бизнес предприниматель ведёт в другом месте, то все равно по закону подать заявку о снятии с учёта он может только в отделение, где прописан.

Порядок подачи заявления о снятии с учёта ИП предусматривает несколько способов его доведения до налоговой инспекции:

- можно лично посетить налоговую. Многие считают это самым простым вариантом, но при этом жалуются на простаивание в очередях;

- можно подать заявление через нанятого через фирму представителя. Есть много фирм, которые предоставляют подобные услуги. Получается экономия времени, но вместе с тем выходят дополнительные траты на оплату услуг представителя, плюс оформление доверенности;

- отправить через почту России заказным письмом, приложив опись содержимого. Так поступают, если нет большой срочности. В бланке заявления недопустимы ошибки, иначе он вернётся заявителю;

- отправка электронной почтой. В этом случае понадобится воспользоваться цифровой подписью.

Налоговая служба

Документы в налоговой службе рассматриваются в течение 5 дней, исключая выходные. При положительном результате проверки предприниматель получает справку. На руки справка выдаётся только при предоставлении паспорта. Это же касается и доверенного лица.

Налоговая служба рассматривает документы на снятие с регистрационного учета на протяжении 5 рабочих дней. Если результат положительный, предпринимателю выдается справка. Получить ее можно лично, обратившись с паспортом в контролирующий орган. Сделать это может и доверенное лицо.

Важно! Если налоговая инспекция не снимает ИП с учета в силу каких-либо причин, предпринимателю выдаётся уведомление об отказе, в котором данные причины обосновываются.

Регистрация, снятие с регистрационного учета

Индивидуальные предприниматели также могут добровольно вступить в правоотношения по обязательному социальному страхованию на случай временной нетрудостпособности и в связи с материнством. В этом случае они обязаны уплачивать страховые взносы за себя и вправе получать страховое обеспечение (пособия).

б) для снятия с регистрационного учета — заявление о снятии с регистрационного учета юридического лица по месту нахождения обособленного подразделения, копии документов, подтверждающих закрытие юридическим лицом счета в банке (иной кредитной организации), открытого для совершения операций обособленным подразделением, либо прекращения полномочий обособленного подразделения по начислению выплат и иных вознаграждений в пользу физических лиц) по месту нахождения такого обособленного подразделения.

Регистрационный учет ИП в ФСС и ПФР

Как только предприниматель принял на работу первого сотрудника, он обязан встать на учет во внебюджетных фондах. Получение статуса страхователя накладывает на ИП две обязанности:

- перечислять взносы на пенсионное, медицинское и социальное страхование с доходов сотрудников;

- предоставлять отчетность по начисленным и уплаченным взносам за каждый квартал.

В Пенсионном фонде ИП необходимо зарегистрироваться независимо от типа договора, заключенного с физлицом. Это может быть как трудовой, так и гражданско-правовой договор. В ФСС нужно регистрироваться только при оформлении взаимоотношений с сотрудником в рамках трудового договора или если в договоре подряда прописан пункт о добровольном социальном страховании работника.

По результатам регистрации ИП будет присвоен уникальный номер страхователя, который требуется указывать в платежных поручениях и отчетах.

Для регистрации индивидуального предпринимателя в качестве работодателя ему отводится 30 дней в ПФР и 10 дней в ФСС. Штрафы за нарушение установленных законом сроков регистрации составляют не менее 5000 руб. Если сроки были нарушены более чем на 90 дней, то штрафы возрастают до 10000 руб.

Для снятия с регистрационного учета у ИП нет жестких временных рамок. Он может сделать это в любой момент, и ответственность за срыв сроков отсутствует. Но до момента ликвидации статуса работодателя ИП обязан будет сдавать нулевую отчетность, даже если у него не было ни одного сотрудника в отчетном квартале. За каждый просроченный отчет на ИП налагается штраф в размере 1000 руб. Начислять штрафы фонды могут даже после прекращения работы ИП уже на физлицо. Поэтому при увольнении последнего из работников бизнесмену стоит принять меры для снятия с учета.

Стоит учитывать, что если предприниматель работал самостоятельно, то сообщать в ФСС и ПФР в случае закрытия ИП ему не нужно. Налоговая служба сама передаст всю необходимую информацию в ПФР. В ФСС предприниматели обычно не регистрируются, только на добровольной основе (при желании получать оплату по больничным и декретным).

Этапы закрытия ИП

Чтобы из индивидуального предпринимателя снова перейти в статус простого гражданина, ИП необходимо сойти с учета во всех государственных фондах.

Закрывающемуся предпринимателю предстоит:

- Расчет со всеми долгами;

- Решение кадровых вопросов;

- Снятие ИП с налогового учета;

- Снятие с учета в ПФР;

- Снятие с учета в ФСС;

- Снятие с учета кассы;

- Закрытие расчетного счета.

Начинается закрытие ИП с обращения в налоговую, как основной регистрирующий орган.

Прежде чем подавать заявление на ликвидацию ИП необходимо сдать всю отчетность и оплатить долги. Налоговую декларацию нужно подготовить за последний рабочий период, независимо от графика. Главная задача на этом этапе – убедить государство, что за предпринимателем не осталось никаких долгов.

Дополнительные расходы в процессе ликвидации создает обязательная оплата государственной пошлины. В 2020 году она равна 160 рублям.

Выбрать можно любой удобный способ оплаты:

- Через операциониста в отделении Сбербанка;

- По банковской карте через терминал Сбербанка (не все терминалы оснащены подобной функцией);

- Переводом через интернет-банк.

Если документы подавать электронно, то можно госпошлину не оплачивать (основание – федеральный закон №234-ФЗ от 29.07.2018 г.)

Снятие ИП с налогового учета

Индивидуальному предпринимателю, уходящему с учета в налоговых органах, понадобятся следующие документы:

- Заявление (форма Р26001);

- Свидетельство о регистрации ИП;

- Паспорт;

- Квитанция об оплате госпошлины;

- Доверенность на предоставление интересов ИП (заверенная нотариально) – в ситуациях, когда сам он не может посетить налоговую.

Заявление, подаваемое в бумажном варианте, можно заполнить от руки (печатными буквами, черной ручкой) или на компьютере. Электронный бланк доступен на сайте налоговой, а бумажный бланк и образец заполнения можно найти в любом отделении.

В первом разделе заявления указываются реквизиты ИП (Ф.И.О., ОГРНИП, ИНН). Далее, нужно сделать выбор, каким способом ИП желает получить ответное уведомление (лично, через доверенное лицо или по почте).

Расписываться в заявлении нужно строго в присутствии сотрудника налоговой или нотариуса.

Представить документы в отделение, ранее зарегистрировавшее ИП, возможно любым из способов:

- Личный визит в отделение ИФНС. Это самый популярный и довольно простой путь, однако, он займет немало времени, которое потребуется на дорогу и простой в очередях.

- Обращение в налоговую доверенного лица. Иногда эта функция перекладывается на штатного бухгалтера или директора. В данном случае помимо базового пакета документов, доверенному лицу необходимо взять свой паспорт и нотариальную доверенность.

- По почте. Отправить документы в налоговую можно из любого почтового отделения. Надежнее всего отправлять заказным письмом с объявленной ценностью и уведомлением о вручении. Для страховки можно сделать опись всех вкладываемых бумаг.

- Через сайт налоговой. Тут понадобится соответствующим образом оформленная электронная подпись.

Ответ из налоговой должен прийти на шестой рабочий день после получения всех документов. Если снятие с учета одобрено, то бывший ИП получит соответствующее свидетельство и выписку из ЕГРИП. Получить документы можно лично или запросить отправку по почте.

Снятие в ПФР и ФСС

Снятие с учета ИП без работников в ПФР и ФСС происходит автоматически, по данным из налоговой. Даже если у бывшего ИП остались долги перед фондами, он может оплатить их уже после закрытия бизнеса. Но и затягивать с этим делом не стоит, в противном случае взыскание пойдет через суд. Погасить все задолженности необходимо в течение 15 дней.

Чтобы получить расчет по обязательным платежам, необходимо обратиться в Пенсионный Фонд с паспортом и свидетельством о прекращении предпринимательской деятельности, полученном в налоговой. Если есть задолженности, бывшему ИП выдадут квитанцию на их погашение.

Сроки снятия ИП с учета в ПФР и ФСС законом не установлены, но рекомендуется сделать это до начала нового квартала.

Гораздо сложнее обстоит ситуация с ИП, у которых были наемные работники. Им рассчитаться с долгами необходимо заранее. Снятие ИП с учета в Пенсионном Фонде происходит на основании выписки из ЕГРИП, которую туда направляет ИФНС.

На практике ИП часто сталкиваются с требованиями ПФР представить дополнительные документы, например:

- Заявление о снятии с учета;

- Копия приказа об увольнении последнего штатного сотрудника;

- Копии трудовых книжек сотрудников с записями об их увольнении.

Снятие ИП как работодателяможет происходить и без прекращения предпринимательской деятельности. Например, если ИП больше не планирует нанимать сотрудников, а будет продолжать работать «на себя».

Если ИП был зарегистрирован как работодатель, то он обязан подавать в государственные фонды отчетность, даже если сотрудников в штате нет. Поэтому, чтобы избавить себя от этой обязанности, ИП должен обратиться в ПФР и ФСС с заявлением и подтверждением увольнения последнего сотрудника.

Сдать отчеты в ФСС тоже можно как до снятия с налогового учета, так и после него.

В ФСС необходимо обратиться, если ИП состоял там на учете в качестве работодателя. При этом необходимо предоставить отчет 4-ФСС, заявление о снятии с учета и копии документов, подтверждающих расторжение трудовых отношений с сотрудниками (например, приказ об увольнении).

Документы рассматриваются в ФСС и ПФР в течение двух недель, затем бывшему работодателю письмом отправляется копия вердикта о снятии с учета. Хотя по новым правилам подтверждение о снятии с учета может быть направлено и в электронном формате, на указанную почту ИП.

Скачать заявления на снятие с учета ИП в ПФР и ФСС можно ниже.