Что такое рефинансирование?

Рефинансирование (его часто называют перекредитованием) это банковская услуга, которая позволяет погасить текущий кредит за счет получения нового кредита. Срок кредита при рефинансировании такой же, как при обычной ипотеке от 1 до 30 лет.

Рефинансировать можно практически все основные виды кредитов (за исключением микрокредитов в МФО):

- потребительские;

- автокредиты;

- кредитные/дебетовые карты с разрешенным овердрафтом;

- ипотеку.

Рефинансирование ипотеки можно провести в своем банке, либо с переходом в другой. Последний вариант более востребован. Банки не хотят терять деньги, снижая собственную ставку, поэтому редко соглашаются на рефинансирование своих кредитов.

Если желания переходить в другой банк нет, сначала лучше подать заявление с просьбой о снижении процентной ставки

по ипотеке в «свою» организацию это более легкая в оформлении услуга, которая дает тот же эффект, что и рефинансирование. Ответ на прошение должен поступить в пределах 30 дней.

Условия рефинансирования в разных банках

Каждое финансовое учреждение может устанавливать свои условия перекредитования, гарантирующие безопасность предоставляемых им в долг средств; именно поэтому важно исследовать программы нескольких банков, не останавливаясь на первом попавшемся предложении.

Так, Сбербанк готов объединить ипотеку в пакет с другими кредитами, при условии, что общая сумма составит не менее одного и не более семи миллионов рублей. Срок предоставления нового займа — до 30 лет; процентная ставка — от 10% в год. основные требования к заёмщику — возраст до 75 лет на момент последнего платежа и официальное трудоустройство со сроком работы на последнем месте как минимум 6 месяцев.

Газпромбанк предлагает клиентам перекредитование в пределах от 500 тысяч до 45 миллионов рублей; при этом сумма не должна превышать 85% цены залога. Срок погашения задолженности — до 30 лет; минимальная процентная ставка — 9,5% в год.

Аналогичные условия действуют и в ВТБ: банк готов предоставить сумму, не превышающую 80% оценочной стоимости залога и, в абсолютном отношении, 30 миллионов рублей. Срок погашения задолженности — 30 лет; минимальная процентная ставка — 9,5% в год.

Предложений много, и каждое из них по-своему заманчиво; чем больше стараний проявит кредитополучатель при выборе программы рефинансирования, тем проще ему будет в дальнейшем рассчитаться с кредитором — и наконец получить жильё в полную собственность.

Ваша оценка статье

Что дает рефинансирование ипотеки?

- Экономия на переплате.

Оформляя рефинансирование, заемщик снижает процентную ставку по кредиту а значит, сокращает переплату банку. - Изменение сроков кредитования и размера платежа.

Рефинансирование предполагает заключение нового кредитного договора, в котором можно оговорить новые условия увеличить или сократить срок ипотеки, ежемесячный платеж. Это дополнительный способ досрочно закрыть ипотеку и снизить финансовую нагрузку. - Объединение нескольких кредитов в один.

Вместе с ипотекой можно рефинансировать и объединить другие кредиты (автокредит, потребкредит, карты) такую услугу предлагают многие банки. Тогда вместо нескольких отдельных платежей будет один общий с демократичной ставкой.

Через сколько можно сделать рефинансирование ипотеки в крупных российских банках

Прежде чем обращаться в то или иное учреждение, важно понимать один нюанс. Заимодателю, по сути, нет разницы, сколько раз вы перекредитовались. Сейчас у вас на руках ОДИН действующий договор. Если вы вовремя вносили все платежи и имеете надежный источник поступления денежных средств, с перекредитованием не должно возникнуть проблем.

Что касается процентной ставки, то на сегодняшний момент она находится в интервале 9-11%. Из первой пятерки крупных кредиторов самый выгодный процент у «Россельхозбанка» (9,05%), самый высокий – у Сбербанка (10,9%). При этом у всех заимодателей итоговая ставка зависит от:

- лояльности по отношению к клиентам («своим» скидка больше);

- срока кредитования;

- оценки залоговой квартиры или дома;

- готовности оформить страховку;

- характера приобретаемой недвижимости (дороже обходится дом с земельным участком; дешевле – квартира на вторичном рынке).

Важный нюанс! У всех учреждений процент повышается при отказе от страхования и на тот период, пока жилье официально не является собственностью банка.

Россельхозбанк

Учреждение готово перекредитовать заемщика на сумму от 100 тыс. до 20 млн. рублей. Правда, последняя цифра актуальна для жителей Москвы и Санкт-Петербурга. Для остальных россиян верхняя планка ограничена – 5-ю миллионами рублей.

Действующие ставки:

- 9,05% (для клиентов банка);

- 9,10 % (для «бюджетников»);

- 9,2% (для остальных категорий).

Важно! При отказе от страхования процент повышается на 1%.

Условия получения нового кредита достаточно лояльные:

- нет комиссий;

- не требуется согласие первоначального кредитора;

- предусмотрена возможность пролонгации договора и досрочного погашения;

- самостоятельный выбор схемы погашения (аннуитетный или дифференцированный);

- обязательное страхование залогового имущества (жизни и здоровья — добровольное).

Возможно привлечение одного, двух или трех созаемщиков – не обязательно тех, которые указаны в действующем договоре. Кроме того, банк не требует в обязательном порядке привлекать супруга/супругу в качестве созаемщика. Срок рассмотрения заявки – до 5 рабочих дней.

Внимание! Перед тем, как подать заявку на перекредитование в «Россельхозбанк», убедитесь, что прошло 6 месяцев со дня заключения исходного договора (актуально для добросовестных заемщиков) или 12 месяцев (для кредитуемых, допускавших мелкие просрочки).

Альфа-банк

Организация кредитует добросовестных заемщиков по ставке от 9,99% на сумму от 600 тыс. до 50 млн. рублей. Таковы условия для зарплатных клиентов. Сторонним заемщикам кредит обойдется дороже на 0,3%. На сайте вы увидите онлайн калькулятор, по которому сможете рассчитать планируемую финансовую нагрузку.

Финучреждение обязательно потребует застраховать залоговое имущество, причем сделать это в аккредитованной компании. Предлагает рефинансирование с услугой TOP UP (по желанию клиента). Это значит, что вместе с требуемой суммой заемщик сможет получить дополнительные деньги.

Рефинансирование ипотеки в Альфа-Банке – условия и документы

Сбербанк

Сбербанк готов предоставить ссуду от 300 тыс. до 7 млн. рублей (актуально для жителей Москвы и области) или до 5 млн. рублей (для жителей других регионов). Банк выдвигает стандартные условия по обеспечению, оформлению, документации, стажу работы. Кредитует только аккуратных заемщиков, неукоснительно соблюдающих график платежей. Кредит можно взять либо по месту жительства, либо по месту юридического нахождения работодателя. Заявку рассматривают до 8 рабочих дней.

Внимание! Чтобы увидеть реальную выгоду, удобно воспользоваться онлайн калькулятором на сайте ДомКлик. Здесь же можно оформить предварительную заявку.

Условия рефинансирования ипотеки в Сбербанке

ВТБ

По сравнению со Сбербанком, применяющим очень строгие методы оценки, в ВТБ условия более лояльные. Сюда приходят перезаключать договор без лишних бумаг и волокиты (правда, по повышенной ставке). Минимальный процент – 10,1%, максимальная сумма – 30 млн. рублей. Предусмотрены сниженные ставки и бонусы для льготных категорий.

Условия рефинансирования ипотеки в ВТБ

Газпромбанк

Финучреждение предлагает перекредитование от 10,5%. Это льготная ставка и действует она при условии страхования. Если вы отказываетесь от страховки, процент повышается на 1 пункт — до 11,5%. По информации на официальном сайте, гражданин России может одолжить до 45 млн. рублей на срок до 30 лет.

Внимание! У организации есть условие по минимальному сроку кредитования. Он составляет 3,5 года. То есть, заключить кредитное соглашение на 2 или 3 года нельзя. Зато можно увеличить срок ипотеки по сравнению с первоначальным. Главное, чтобы общий временной интервал не превышал 30 лет. Также «Газпромбанк» предлагает увеличенную сумму кредита (действующая ипотека + потребительский займ на личные нужды).

Как посчитать экономию от рефинансирования?

Выгоду от рефинансирования ипотеки можно посчитать через онлайн-калькулятор. Для этого нужно сделать следующее:

- Узнать остаток задолженности на месяц оформления услуги. Он отражается в графике платежей в кредитом договоре (если не было досрочного погашения ипотеки) или в банковском приложении.

- Рассчитать кредит по текущей ставке и выписать сумму переплаты по процентам. Срок нужно указать тот, который планируется при рефинансировании.

- Повторить расчет с тем же сроком, но по ставке рефинансирования. Разница в переплате по процентам и будет экономией.

Пример.

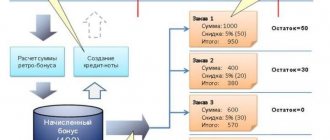

В январе 2020 года семья Петровых оформила ипотеку суммой 5 млн руб. на 15 лет под 10,5% годовых. Спустя 2 года Петровы захотели рефинансировать свой кредит на оставшиеся 13 лет под 7,9%.

Задолженность Петровых по ипотеке на январь 2020 года составила 4,7 млн руб. Узнаем экономию от рефинансирования, дважды рассчитав кредит (по старой ставке и ставке рефинансирования) и определив разницу в переплате

Сначала рассчитаем ипотеку на 13 лет по старой ставке 10,5% годовых

Потом рассчитываем кредит на те же 13 лет, но с учетом рефинансирования под 7,9%

Теперь осталось только сравнить переплату в обоих случаях и посчитать, сколько в итоге удалось сэкономить при рефинансировании:

| Старый кредит | Рефинансирование | |

| Ставка | 10,5% | 7,9% |

| Сколько осталось выплачивать кредит | 13 лет | 13 лет |

| Переплата | 3 928 282 руб. | 2 829 917 руб. |

| Ежемесячный платеж на январь 2020 года | 55 270 руб. | 48 229 руб. |

Рефинансировав ипотеку через 2 года после оформления, Петровы сэкономили на переплате банку 3 928 282 2 829 917 = 1 098 365 руб. за счет снижения ставки. Сумма ежемесячного платежа сократилась на 55 270 48 229 = 7 041 руб.

Суть рефинансирования

Рефинансирование, иначе называемое перекредитованием, — это предоставление заёмщику нового кредита с целью помочь ему погасить ранее оформленный.

Особенностей у такого кредита две:

- он целевой, то есть выдаётся под чётко обозначенные потребности и не может быть использован по другому назначению;

- его условия обычно выгоднее предыдущих, что стимулирует кредитополучателя, оказавшегося в сложной ситуации, всё-таки рассчитаться с банком.

Рефинансирование ипотечного, как и любого другого, кредита может быть проведено:

- в «исходном» банке, выдавшем первую сумму;

- в сторонних финансовых учреждениях, берущих на себя переговоры с первым кредитором.

Не следует путать перекредитование (далее в статье этот термин будет принят тождественным рефинансированию) и схожие банковские процедуры:

- оформление нового, не направленного на погашение старого, кредита;

- изменение условий исходного договора.

Первый вариант крайне не рекомендуется к применению: заёмщик, и так запутавшийся в долгах, берёт на себя новые обязательства, с учётом его кредитной истории — на заведомо невыгодных условиях, что в итоге может привести к потере жилья, судебному преследованию и полному разорению.

Второй, в силу сложности пересчёта и перестройки графика платежей, на практике встречается очень редко: для банка проще оформить новый кредит, чем выполнять громоздкие расчёты.

Пример. В 2020 году гражданин А. взял в Сбербанке ипотеку на 15 лет под ставку 17% в год. В 2020 году, в результате падения официального дохода, он обратился в банк с просьбой провести рефинансирование; ему ответили согласием, предоставив для погашения оставшейся суммы кредит на оставшиеся 10 лет под 11% годовых. Таким образом, номинальная ставка снизилась на 6% в год, что увеличивает вероятность расплаты клиента с кредитором.

А если бы гражданин А. попытался вместо рефинансирования получить новый кредит, он, с учётом текущей задолженности, или получил бы отказ, или взял бы на себя завышенные обязательства — например, выплатить сумму не за 10, а за 5 лет, и не под 11%, а под 19%, и в итоге это сделало бы своевременное погашение первого кредита невозможным.

Когда лучше рефинансировать кредит?

Если говорить об экономии, то рефинансирование актуально на ранних сроках ипотеки. Когда кредит оформлен давно и основной долг уже выплачен на 50% и больше, выгода от перекредитования существенно снижается.

Если разница между ставкой по текущему кредиту и ставками рефинансирования в банках достигает 1,5-2% и больше самое время подумать о перекредитовании.

Идеальное время для оформления рефинансирования когда в стране снижаются ипотечные ставки. Чтобы не упустить этот момент, нужно следить за ситуацией на рынке через информационные и аналитические ресурсы например, читать наш новостной раздел и telegram-канал.

При выборе момента на рефинансирования не помешает мониторинг прогнозов по ключевой ставке ЦБ. При снижении этого показателя ипотека в стране тоже дешевеет.

Рефинансирование военной ипотеки

Чтобы оценить выгоду рефинансирования военной ипотеки, нужно проследить изменение процентной ставки с момента ее оформления. В момент, когда запускалась программа (2005 год), ставка была на уровне 10%. Далее она увеличилась на несколько пунктов.

В сентябре 2020 года отмечается снижение ключевой ставки до 8,25%, что повлекло за собой сокращение ставки по военной ипотеке до 9-9,7%. Если военная ипотека была оформлена в 2005 году, то рефинансировать ее не имеет смысла. Ставки в настоящее время находятся на том же уровне.

Если гражданин оформил ипотеку в период кризиса, можно попытаться улучшить условия кредитования. В 2020 и 2020 году не была проведена индексация ежегодного накопительного взноса. Поэтому существуют опасения, что некоторые военнослужащие в момент окончания срока действия договора могут остаться в числе должников.

Ранее рефинансировать займы по военной ипотеке не представлялось возможным. Программа была введена в действие с 2020 года (Постановление Правительства РФ № 1345 от 10 ноября 2020 года).

Внимание

Рефинансирование военной ипотеки проводится как в банке-кредиторе, так и в другом учреждении. Процедура ничем не отличается от стандартного рефинансирования. В кредитную организацию нужно подать заявление, отметив реквизиты имеющегося договора. В качестве оснований указывается факт снижения ставки ЦБ РФ.

При вынесении положительного решения ставка может быть пересчитана. Обычно банки, в которых оформлена ипотека, идут навстречу клиентам и снижают ставку на 1-2 пункта.

Как выбрать банк для рефинансирования?

Важное условие при выборе банка это поиск программы с выгодной ставкой рефинансирования. Чем она ниже текущей ставки по кредиту, тем больше получится сэкономить а это одна из главных причин перекредитования.

В 2020 году банки предлагают следующие ставки рефинансирования*:

| Наименование банка | Ставка рефинансирования, от |

| Сбербанк | 7,9% |

| ВТБ | 7,99% |

| РоссельхозБанк | 8,5% |

| Альфа-Банк | 7,99% |

| Росбанк | 6,19% |

| Банк «Дом.РФ» | 7,3% |

| Газпромбанк | 8,3% |

| Банк «Открытие» | 7,8% |

| Промсвязьбанк | 3,99% |

| Райффайзенбанк | 7,99% |

* Информация актуальна на 02.09.2020 г.

Программы рефинансирования могут меняться в зависимости от ситуации на ипотечном рынке, появляться и пропадать в тех или иных банках не только в крупных. Отслеживать их можно на специальных ресурсах.

Выбирая банк для рефинансирования, не лишним будет обратить внимание на качество и удобство обслуживания есть ли приложение для оплаты кредита, работают ли рядом с домом банкоматы. От этого зависит комфорт при оплате кредита, ведь он оформляется на долгий срок.

Банки, проводящие рефинансирование

К числу банков, производящих рефинансирование на выгодных условиях, относятся:

ВТБ – минимальная ставка 8,8% годовых;- Промсвязьбанк – 8,9%;

- ФК Открытие – 8,95%;

- Россельхозбанк – 9,15% (только на квартиры);

- Возрождение – 9,2%;

- Газпромбанк – 9,2%;

- Райффайзенбанк – 9,2%;

- Уралсиб – 9,5%;

- Сбербанк – 9,5%;

- ДельтаКредит – 9,75%;

- Зенит – 9,8%.

Также стоит выделить сервис ипотечного кредитования Тинькофф. Банк не выдает ипотеку непосредственно, но

выступает в роли кредитного брокера. Подав заявку в Тинькофф, вы поручите специалистам банка самостоятельно подобрать подходящие для вас продукты и отослать заявку от вашего имени.

Аналогичным образом работает банк ДОМ.РФ. Он взаимодействует с несколькими банками, входящими в ассоциацию с ним. Подав заявку на ипотеку в ДОМ.РФ, вы получите ряд вариантов рефинансирования и сможете выбрать наиболее подходящий.

Таким образом, произвести рефинансирование ипотеки в стороннем банке – вполне реальная задача. Для начала необходимо убедиться, что вы и ваша ипотека подходите под требования нового кредитора. Затем следует собрать документы и оформить заявку. Как только одобрение будет получено, надо будет подписать договор. Банки самостоятельно рассчитаются между собой, а вам останется только платить по новому кредиту.

Как рефинансировать ипотеку?

Процедура рефинансирования в текущем банке и с переходом в новый примерно одинаковая. В первом случае она чуть проще за счет меньшей бумажной волокиты. При переходе в другой банк нужно предварительно уведомить об этом текущего кредитора и уточнить, можно ли будет погасить таким образом ссуду досрочно.

Рефинансирование оформляется пошагово за четыре этапа:

- Подача предварительной заявки.

Ее можно оформить в отделении или онлайн, ответ обычно приходит за 2-5 дней. Одобренная заявка действует 2-3 месяца, в течение которых фиксируется ставка. - Сбор пакета документов.

В него входят бумаги на заемщика/созаемщиков/поручителей, по рефинансируемому кредиту, залоговой недвижимости. - Получение денег на погашение старой ипотеки.

Для этого оформляется новый кредитный договор либо в том же, либо в другом банке. - Переоформление ипотеки.

На этом этапе заемщик закрывает старую ипотеку и заключает новый договор залога квартиры.

В двух словах рефинансирование проходит так заемщик выбирает другой банк (или программу в «своем» банке), получает новый кредит и этими деньгами погашает свой текущий долг. Дальше останется только выплачивать рефинансированный кредит на новых условиях.

Можно ли рефинансировать ипотеку в другом банке?

Рефинансирование ипотеки может быть произведено как в своем банке, так и других. И если собственные кредитные организации нередко отказывают в процедуре, то сторонние учреждения чаще идут на уступки.

Это обусловлено тем, что банкам выгодно получать новых клиентов за счет рефинансирования, которые ушли от конкурентов. Причем количество заявок по ипотеке в последние годы снижается.

К сведению

Кредитным организациям выгодно работать с клиентами других банков. Они могут быть уверены, что заявитель имеет положительную кредитную историю. Если заемщик отличается ответственностью, то риск невыплаты минимальный. Кроме того залоговая недвижимость позволяет обезопасить себя.

Какие документы нужны для рефинансирования ипотеки?

| На заемщика/поручителей | – паспорт – СНИЛС и ИНН – военный билет для мужчин младше 27 лет – подтверждение занятости (заверенная копия трудовой книжки, трудовой договор, электронная выписка из ПФР вместе с 2-НДФЛ) |

| По рефинансируемому кредиту | – кредитный договор – график платежей – справка или выписка по рефинансируемому кредиту – справка об остатке ссудной задолженности по рефинансируемому кредиту с начисленными процентами – справка о наличии/отсутствии текущей просроченной задолженности и просроченной задолженности в течение последних 12 месяцев |

| По объекту недвижимости | – договор купли-продажи (уступки прав требования при ДДУ) – выписка из Единого государственного реестра недвижимости (ЕГРН) – отчет об оценке квартиры – технический паспорт/поэтажный план и экспликация жилого помещения из БТИ (для частного дома, либо квартиры с неузаконенной перепланировкой) – подтверждение оплаты квартиры (выписка со счета, расписка) |

| Прочие | – заявление на рефинансирование – анкета страхования – справка о реквизитах (при рефинансировании в другом банке) – брачный договор и нотариально удостоверенное согласие супруга(и) на передачу недвижимости в залог – разрешение органов опеки и попечительства (если недвижимость приобреталась за счет средств материнского капитала) |

Сколько времени занимает рефинансирование?

В среднем на рефинансирование ипотеки в другом банке уходит 1-2 месяца. Без перехода к новому кредитору можно управиться за 1 месяц и меньше.

До 5 дней банк может рассматривать заявку, затем следует продолжительный период сбора документов это может занять 7-14 дней в зависимости от того, какие дополнительные бумаги будут запрошены. Еще 2-3 дня понадобится для получения кредита на рефинансирование и оплату старой ипотеки. До 10 дней уйдет на снятие обременения с жилья и регистрацию ипотеки в Росреестре.

Стоимость рефинансирования

Процесс перекредитования включает в себя некоторые расходы. С их размером стоит ознакомиться заранее, чтобы иметь возможность подсчитать, насколько выгодным станет заключение нового договора и стоит ли рефинансировать ипотеку.

В число дополнительных расходов могут входить:

Решение по ипотеке за 10 минут с Росбанк Дом Экспресс

Подать заявку

- Комиссия за рассмотрение заявки.

- Начисление повышенной ставки по новому кредиту, которая сохранится до момента переоформления залога. Нередко ее размер превышает размер ставки по действующему кредиту. Связано это с тем, что до переоформления залога займ считается необеспеченным, а банк несет дополнительные риски. Одновременно такая практика заставляет клиентов заняться переоформлением как можно быстрее.

Процесс переоформления залога обычно занимает 1-2 месяца.

- Страховые тарифы. Банки сотрудничают с разными страховыми компаниями, соответственно, стоимость полиса тоже отличается. Перенести старую страховку с более выгодными условиями на новый кредит не удастся, так как она привязывается к конкретному договору. Вернуть уплаченные деньги тоже можно далеко не всегда. По этой причине выгоднее переоформлять займы с ежегодным продлением страховки ближе к окончанию срока ее действия.

- Оценка стоимости квартиры. Услуга обходится в 5-10 тысяч рублей.

- Госпошлина. Стоимость регистрации залога составляет порядка 2000 рублей.

- Услуги посредников по сбору документов – от 5 до 10 тысяч рублей.

Какие расходы могут быть при рефинансировании?

Перекредитование в подавляющем большинстве банков является бесплатной услугой, не требующей оплаты комиссий. Однако определенные расходы при рефинансировании заемщику все же придется понести. В большинстве своем они касаются оплаты страховки, затрат при сборе документов, госпошлин.

Примерный список возможных расходов при рефинансировании ипотеки выглядит так:

| Расходы | Примерная стоимость |

| Страхование жизни и здоровья заемщика, объекта залога | 7 000 30 000 руб. за год |

| Повышенная ставка с момента выдачи кредита до регистрации залога (1-2 месяца) | + 1-2% |

| Оценка стоимости недвижимости | 2 000 7 500 руб. |

| Госпошлина за регистрацию прав залогодержателя на нового кредитора в Росреестре | 2 000 руб. |

| Государственная регистрация ипотеки в Росреестре | 1 000 руб. |

| Выписка из ЕГРН | 350 870 руб. |

Нередко банки предлагают внести «единовременный платеж» в размере 2-3% от суммы рефинансируемого кредита. Без него процентную ставку могут повысить на 1,5-2%, поэтому чаще всего заемщики соглашаются на такие условия. При рефинансировании «свежей» ипотеки (в первые 1-3 года) эти расходы, вероятно, окупятся, но все же лучше заблаговременно сопоставлять затраты с выгодой.

Средняя сумма расходов заемщика при рефинансировании ипотеки составляет 40-50 тыс. рублей. Точно подсчитать затраты трудно они зависят от условий кредита, площади квартиры, требуемого пакета документов и других переменных факторов.

Почему банки, выдавшие кредит, соглашаются на рефинансирование

Программы кредитования построены таким образом, что банковские проценты выплачиваются неравномерно на протяжении всего срока. Пик их выплат приходится на первые годы. Потом заемщик постепенно погашает тело кредита.

Важно! Обязательно уточните, допускается ли досрочное погашение условиями вашего кредитного договора.

Когда можно подать на рефинансирование ипотеки: выгодная формула 50/50

Вряд ли заимодатель согласится на перекредитование, если прошло менее полугода с момента выдачи займа. В таком случае он не успеет оценить вашу благонадежность как плательщика. Также практически невозможно добиться согласия, если до окончания выплат осталось менее 180 дней (только в Сбербанке этот срок составляет 90 дней). Наиболее выгодна для обеих сторон формула: 50/50. То есть на перекредитование выгодно подавать по прошествии половины срока.

Рекомендуемая статья: Как подать онлайн заявку на рефинансирование ипотеки

Когда рефинансирование ипотеки выгодно

Как часто можно рефинансировать ипотеку?

В законе никаких ограничений нет. Заемщик может рефинансировать ипотеку столько раз, сколько посчитает нужным. Но терроризировать банки при малейшем изменении ставки не стоит велик риск получить бессрочный отказ, к тому же услуга нередко занимает больше 30 дней и влечет для заемщика расходы около 40-50 тыс. рублей.

Оформленные заявки на рефинансирование не отражаются в кредитной истории, но там появятся запросы каждого банка, куда они направлялись это следует иметь в виду.

Сколько раз можно сделать рефинансирование ипотеки по одному объекту

По законам Российской Федерации нет жестких ограничений по перекредитованию. Лимиты могут выставить только банковские учреждения. Как правило, они с удовольствием принимают добросовестных плательщиков с идеальной кредитной историей. При наличии долгов и просрочек – откажут. Таким образом, главное условие – не количество оформленных кредитов, а качество их обслуживания (добросовестность, платежеспособность).

Сколько раз можно подавать на рефинансирование ипотеки – нет никаких ограничивающих рамок. Теоретически можно перекредитоваться и 10 раз. Если вы готовы потратить свое время на сбор бумаг и плотное общение с двумя кредиторами (новым и старым).

Какие требования предъявляет банк при рефинансировании?

Банки учитывают те же нюансы, что и при оформлении новой ипотеки. Чтобы получить одобрение на рефинансирование, заемщик должен быть добросовестным и подходить под внутренние критерии организации.

Основные требования банков к заемщикам при рефинансировании:

- гражданство РФ;

- положительная кредитная история (отсутствие текущей задолженности и просрочек за последние 180 дней);

- возраст заявителя (21 год при получении кредита и не старше 65-75 лет на момент закрытия договора);

- рабочий стаж (не менее 6 месяцев на текущей работе и не менее 1 года общего стажа за последние 5 лет).

Банки могут предъявлять особые требования к передаваемой в залог недвижимости. Например, устанавливать требования к расположению, году постройки и типу здания даже к внутренней планировке. Информацию об этом лучше уточнять на сайте банка или при визите в отделение.

Отдельные требования выставляются к кредиту, который требуется рефинансировать. Обычно устанавливаются жесткие лимиты по размеру кредита (минимальная сумма от 0,3-1 млн рублей, максимальная не более 80-85% от стоимости залоговой недвижимости).

Требования к заемщику и ипотеке

Для оформления такой программы перекредитования ипотеки на комнату или любую недвижимость, к потенциальному заемщику выдвигается ряд требования, а кроме того определенные ограничения действуют в отношении текущей ссуды:

- физическому лицу необходимо соответствовать возрастным ограничениям (как правило, от 21 года до максимального значения, доступного на момент возврата – 65, 75 или 86 лет, в зависимости от условий кредитора);

- перекредитование ипотеки доступно для граждан РФ, с официальным заработком, наличием необходимых документов и положительной кредитной истории;

- выдача ссуды происходит только в том случае, когда новые параметры по рефинансированию более выгодные, чем по действующей ссуде;

- оформление доступно на любом этапе действия текущей ипотеки, если по ней нет задолженностей, а на момент обращения оплата выполнялась от 3 месяцев, при этом до окончания погашения задолженности осталось более полугода.

Если по ранее оформленной ипотеке была ставка в 8 процентов, и по новому предложению предусмотрен такой же %, то вероятнее всего в выдаче кредита будет отказано. При необходимости, банк дополнительно может затребовать поручительство, либо совместное оформление с другим заемщиком.

Важно! Основным моментом, на который финансовые учреждения обращают особое внимание, является платежеспособность, которая оценивается по официальному и дополнительному (при наличии) заработку.

Может ли банк отказать в рефинансировании? Что делать в этом случае?

Банки имеют право отказать в рефинансировании на любом этапе до подписания договора при подаче предварительной заявки, сборе документов. Причины обычно указывают в официальном ответе заемщику.

Поводом отказать в услуге может стать темное пятно на репутации заемщика; кредитору может не понравиться какой-то документ; даже расположение дома и стоимость недвижимости имеет значение. Иногда кредит не подходит под внутренние требования банка.

Чаще всего банки отказывают в рефинансировании, если:

- ранее проводилась реструктуризация кредита;

- имеется текущая задолженность (или она возникала за последние 180 дней);

- размер кредита не соответствует требованиям организации-кредитора;

- первый кредит оформлен менее чем 6 месяцев назад;

- при подаче заявки или в документах обнаружили ошибки, опечатки.

Срок действия отрицательного решения банка зависит от внутреннего регламента в среднем до 2-3 месяцев. После этого можно попробовать оформить рефинансирование снова, предварительно устранив причины, которые привели к отказу в прошлый раз. Если заемщик совсем не подходит под условия, отказ в рефинансировании могут назначить бессрочно.

Подводные камни рефинансирования ипотечного кредита

Рефинансирование ипотеки при грамотном подходе достаточно выгодно не только для клиентов, но и для кредиторов. Однако следует иметь в виду, что процесс этот имеет определённые трудности и целый ряд нюансов.

❗Первостепенным риском для заёмщика при рефинансировании ипотеки выступает возможность отрицательного решения по поданным заявкам на любом этапе оформления.

Иногда отказ поступает уже после проведения начальной подготовки:

- предупреждение кредитора, выдавшего первичную ипотеку, о намерении рефинансирования;

- заказ отчёта об оценке объекта недвижимости (который, кстати, стоит недёшево);

- подготовка полного пакета документов.

При этом банк не обязан сообщать потенциальному заёмщику, в чём состоят причины отказа.

❗Второй сложностью рефинансирования ипотеки является то, что её оформление доступно далеко не всем.

Можно назвать целый ряд обстоятельств, при которых подавать заявку не имеет никакого смысла:

- Испорченная кредитная история. Даже при своевременном внесении всех платежей по ипотеке можно допустить немало просрочек, например, по микрозаймам. В итоге по заявке на рефинансирование практически наверняка будет отказ.

- Маленький остаток суммы и срока по действующей ипотеке. Большинство банков устанавливают минимальный размер названных характеристик.

- Наличие просрочек по действующему ипотечному кредиту.

- Ипотека была оформлена недавно. Чаще всего в требования банка включается минимальный срок успешных выплат по жилищному займу. В большинстве случаев действует ограничение не менее полугода.

- По ипотечному займу ранее проводилась процедура реструктуризации.

❗Следующая особенность касается в первую очередь имущественного вычета по ипотечным кредитам. Дело в том, что зачастую при рефинансировании банки предлагают объединить несколько разноцелевых займов либо получить дополнительную денежную сумму наличными. В итоге налоговая может расценить новый кредитный договор нецелевым и отказать в выплате средств по вычету.

❗Ещё один нюанс при взаимоотношениях с налоговой возникает в случае оформления повторного рефинансирования. Дело в том, что законодательством предусмотрено получение вычета по ипотеке, а также при перекредитовании. Однако про повторное рефинансирование в Налоговом кодексе ничего не сказано. Теоретически это может привести к отказу в вычете.

Важно внимательно изучить все нюансы рефинансирования ипотеки. Это поможет избежать целого ряда проблем в дальнейшем.

Есть ли особенности рефинансирования ипотеки по ДДУ?

Да, так как рефинансировании банки требуют от заемщиков документы о собственности на недвижимость. При покупке строящегося жилья по 214-ФЗ для дольщика это право еще не наступило, поэтому кредитору предоставляется право требования по договору долевого участия (ДДУ) в этом и состоит главная особенность рефинансирования при долевом участии.

При рефинансировании ипотеки с долевым участием потребуется оформить залог дважды

. Сначала потребуется залог права требования по ДДУ, а после сдачи объекта и оформления собственности он будет переоформлен в залог недвижимости.

Для рефинансирования объект должен быть аккредитован банком

по ипотеке. Если новостройка не числится в списках кредитора, добиться одобрения рефинансирования ипотеки будет непросто.

Скорее всего банк потребует не один, а два отчета с подтверждением рыночной стоимости объекта залога (жилья)

: сначала прав требования на этапе строительства, а после ввода объекта в эксплуатацию уже готового жилья.

Порядок оформления

Для того чтобы претендовать на получение кредита по программе рефинансирования ипотеки, необходимо пройти соответствующую процедуру оформления. По таким финансовым предложениям предусмотрен следующий порядок действий:

- выбор подходящего предложения и последующая подача заявки на оформление ипотечной ссуды для закрытия действующего кредита;

- сбор необходимой документации, подача заявки на досрочное закрытие текущей ипотеки и повторное обращение в банк при предварительном одобрении;

- после окончательного положительного решения, оформляется кредитный договор, а кроме того страховка при необходимости;

- впоследствии осуществляется погашение действующих кредитов, и возможное получение части денежных средств;

- следующим этапом представляется отчет новому кредитору о закрытии кредитного счета в ином банке в виде соответствующей справки.

При необходимости, перед повторным обращением в банк, может потребоваться оформить оценку рыночной стоимости объекта, если имеющиеся сведения устарели к моменту подачи заявки. Впоследствии, заемщику остается только своевременно исполнять свои обязательства по новому кредитному соглашению.

Важно! Каждый заемщик вправе гасить ссуду любым удобным для него способом, в том числе в полном или частичном досрочном порядке, либо через повторное рефинансирование.

Можно ли рефинансировать ипотеку с материнским капиталом?

Да, но на практике при оформлении рефинансирования с материнским капиталом могут возникнуть трудности о них мы писали в рубрике «Вопрос-ответ». В частности, для перекредитования нужно получить согласие на смену залогодержателя недвижимости от органов опеки и попечительства.

Спорным также является требование ПФР о выделении ребенку доли в квартире, купленной за счет маткапитала. Сделать это нужно в течение 6 месяцев с момента закрытия ипотеки.

Так как рефинансирование предполагает погашение первоначального кредита, это потребует выделение доли ребенку. Банк может отказаться брать такую недвижимость в залог, чтобы не связываться с органами опеки в случае невыплаты.

Памятка что нужно знать про рефинансирование ипотеки

- рефинансирование позволяет снизить процентную ставку, изменить условия ипотеки и объединить несколько кредитов (включая автокредиты и потребкредиты);

- услугу можно оформить в «своем» банке, но при переходе в другой шансов на одобрение больше;

- рефинансировать ипотеку лучше на ранних сроках (в первые 2-3 года), чтобы была заметна экономия на переплате по процентам;

- оптимальный момент для рефинансирования при разнице в ставках 1,5-2%;

- заявка на рефинансирование не отражается в кредитной истории, но там будут видны запросы банков;

- рефинансировать кредит можно неограниченное количество раз;

- оформление услуги занимает в среднем до 1 месяца в «своем» банке и 1-2 месяца в другом;

- банк может отказать в рефинансировании без объяснения причин;

- подать повторное заявление на рефинансирование можно в среднем через 2-3 месяца;

- при рефинансировании ипотеки по ДДУ новостройка должна быть аккредитована этим банком;

- рефинансирование ипотеки с маткапиталом потребует получение согласия на смену залогодержателя в органах опеки и попечительства и выделение доли ребенку при закрытии первого кредита.

Смысл рефинансирования ипотеки: плюсы и минусы

Основной смысл такой программы – это переакредитация ипотеки (сокращение или увеличение срока, уменьшение ставки, снижение переплаты и возможность получения более выгодного предложения). Основные преимущества рефинансирования в одном и том же банке, либо в разных финансовых учреждениях заключаются в следующем:

- Выдается крупная сумма денег без первоначального взноса на продолжительный срок, которая полностью покрывает текущую задолженность.

- Предоставляется кредитная программа с дополнительной суммой средств под меньший процент в сравнении с текущей ссудой.

- В окончательном порядке существенно снижается величина переплаты по кредиту, если заемщик будет вносить средства равномерно и до конца срока.

- Такая ссуда предоставляется без залога, которым по основной действующей программе может выступать дополнительное имущество.

- При рефинансировании можно объединить в один заем, ипотеку, а кроме того иные действующие кредиты сторонних банков.

Сама по себе процедура может выполняться несколько раз, при условии, что заемщик будет исправно оплачивать свои долги, а кроме того его платежеспособность соответствует запрашиваемому кредиту. Однако, несмотря на целый ряд преимуществ такой программы, имеются некоторые недостатки. Не всегда можно найти более выгодное предложение. Если имеются текущие просрочки по займам, в ссуде будет отказано. Такая программа продлевает кредитные обязательства. Основное имущество, приобретенное в ипотеку ранее, так и продолжает оставаться в обременении, но уже по другому финансовому продукту.

Важно! Серьезный недостаток в том, что после одобрения заявки и оформления ссуды, с имуществом нельзя совершать определенные сделки, как и во время действия обычной ипотеки.