Любая коммерческая деятельность, независимо от величины дохода, должна осуществляться законно. Соответственно, для ее реализации требуется оформление определенных документов.

Понятие «самозанятый» последнее время у всех на слуху. В отличие от привычного всем индивидуального предпринимателя этот термин новый. Разница между понятиями велика. Чтобы разобраться, следует прежде всего понять, кто такие самозанятые граждане и чем они отличаются от ИП.

Сложный выбор

Кто такой самозанятый гражданин

Самозанятым можно назвать человека, который получает оплату за свой труд без привлечения сотрудников.

Таких граждан можно условно разделить на две группы. К первой категории относятся самозанятые граждане, которые освобождены от уплаты НДФЛ (налог на доходы физических лиц) до конца 2020 г. Это подразумевает такую деятельность, как:

- уход за больными людьми и несовершеннолетними детьми;

- уборка жилых помещений;

- репетиторство.

Самозанятый

Вторая категория включает в себя тех, которые обязаны платить НПД (налог на профильный доход). Сфера деятельности таких самозанятых граждан намного шире. Это:

- фотографы;

- копирайтеры;

- арендодатели собственной недвижимости;

- парикмахеры, мастера маникюра и педикюра;

- шоферы;

- ювелиры;

- мастера по ремонту бытовой техники на дому;

- дизайнеры;

- продавцы продукции собственного производства.

В отличие от тех, кто входит в первую группу, такие самозанятые граждане могут сотрудничать не только с физическими лицами. Они также могут оказывать услуги или предлагать свою продукцию организациям и индивидуальным предпринимателям.

Также самозанятые, являющиеся плательщиками НПД, могут работать по найму на основе трудового договора.

Важно! Трудоустраиваться на прошлую работу или к бывшему работодателю можно только по истечении двух лет с момента увольнения.

Территория, на которой самозанятые могут осуществлять свою деятельность, весьма ограничена. На данный момент это возможно только в Московской и Калужской областях, а также в Татарстане. Именно на этой территории гражданин должен быть зарегистрирован.

Идеи бизнеса для самозанятых

Чтобы стать самозанятым нужно понять, чем человек хочет заниматься и будет ли это единственным доходом. По закону самозанятым может стать и налогоплательщик, у которого уже есть официальный заработок. Например, он может работать в крупной финансовой корпорации, а в свободное время изготавливать сумки ручной работы и реализовывать их через интернет. Помимо налога в 13 % от зарплаты, он будет платить профессиональный налог с дохода от своего хобби.

Простая подработка может перерасти в бизнес, который может быть переоформлен на юридическое лицо или индивидуальное предпринимательство.

Основные примеры деятельности самозанятых:

- удалённая работа через интернет: копирайтинг, веб-дизайн, маркетинговые исследования и работа с социальными сетями;

- организация мероприятий;

- фото- и видеосъёмка;

- услуги стилиста и маникюра;

- изготовление и реализация домашней кулинарии;

- сдача квартиры в аренду;

- репетиторство;

- услуги юрисконсульта и бухгалтера.

Некоторые из перечисленных видов деятельности могут перерасти в бизнес: изготовление кулинарных иделий или фото- и видеосъёмка. При хорошем ведении владельцы могут открыть собственные студии и зарегистрировать юридическое лицо или ИП. Это поможет увеличить бизнес и нанять работников в штат.

Заработок на дому

Может начаться как хобби, но через некоторое время принести хороший доход. Сегодня благодаря социальным сетям и интернету многие люди нашли себя в самых разнообразных отраслях: кулинарии, живописи, изготовлении товаров ручной работы и пошиве одежды. Они могут не только делать для себя, но и брать индивидуальные заказы.

| Вид деятельности | Затраты | Описание деятельности |

| Изготовление тортов | Продукты, декорирование, специальные инструменты для кондитера. Также необходима упаковка — бумажные коробки, машина, чтобы развозить заказы и не тратить деньги на курьера. | Самозанятый может изготавливать дома торты по рецепту и выкладывать фотографии в социальных сетях, привлекая клиентов. |

| Маникюрные услуги | Качественные маникюрные принадлежности, лампы, контейнеры для обработки инструментов, разнообразные лаки. | После покупки всего необходимого можно принимать клиенток на дому, разместив объявление через интернет. |

| Изготовление мыла | Приобретение материалов, а также разнообразных форм и инструментов. | Самозанятый изготавливает мыло и реализует его через интернет или магазины косметики |

| Пошив одежды | Покупка швейной машины, материалов, фурнитуры, станок для печати изображений на одежде. | Пошив индивидуальных моделей для клиентов или коллекции для продажи через интернет и магазины одежды. |

Все эти виды относятся непосредственно к производству и реализации собственной продукции. Ими нельзя заняться без опыта и определённых базовых знаний.

Самозанятые могут работать дома или арендовать студию, чтобы сделать из неё рабочую зону — законодательство это не запрещает.

Заработок в интернете

Интернет — глобальный источник дохода самозанятых. Там можно найти приработок или основной вид деятельности. К таким относятся копирайтинг, веб-дизайн, маркетинговые исследования или работа с социальными сетями. Заработок в интернете напрямую зависит от опыта и умений фрилансера.

Фрилансер может зарегистрироваться на специальных биржах, которые помогают найти заказчика и выполнять определённые проекты. Он также может самостоятельно искать клиентов через интернет и знакомых.

Прочие виды заработка для самозанятых

Также деятельностью самозанятых может стать организация мероприятий, фото- и видеосъёмка, ремонт бытовой техники, а также строительно-монтажные работы. Самозанятый может выполнять индивидуальные заказы и работать на юридические лица, выплачивая 6 % налог, или на частных клиентов, выплачивая 4 %.

Ограничения

Перед тем как принять решение получить патент и стать самозанятым, гражданину следует обратить внимание на некоторые важные моменты.

УСН и патент — в чем их разница и какая система выгоднее

Оформление патента дает возможность оказывать услуги либо продавать собственную продукцию. Но эта деятельность должна осуществляться владельцем патента лично без привлечения наемных работников. Использовать наемный труд самозанятым гражданам запрещено.

Обратите внимание! Вид деятельности может быть только один. Получая статус самозанятый, гражданин выбирает его сам. Таким образом оказываемые услуги могут быть предоставлены только в пределах одного рода занятий.

Кроме того, есть сферы деятельности, которые недоступны для самозанятых граждан. А именно:

- продажа недвижимости и транспорта;

- реализация подакцизного товара;

- аренда нежилых помещений;

- добыча полезных ископаемых и их последующая реализация;

- перепродажа готового товара;

- прием платы за товар, назначение которой третье лицо.

Важно! Адвокаты, нотариусы и оценщики не могут осуществлять свою деятельность как самозанятые.

Работа на себя с перспективой ведения собственного бизнеса

При полноценном бизнесе гражданин осуществляет такой вид деятельности, который позволяет ему получать пассивный доход и переложить часть забот на сотрудников. Если самозанятый в будущем хочет добиться финансовой независимости, то необходимо вкладываться в такие сферы, которые легко расширить, и не связаны с талантами. Такими направлениями является:

- Сельское хозяйство и растениеводство. При таком варианте человек сбывает продуты прямо покупателю или поставляет ее оптовыми партиями в магазин. Огромную прибыль принесет продажа рукколы, имбиря, шампиньонов, комнатные растения для букетов.

- Мини-производство продуктов питания. Идея предполагает изготовление колбасы, соусов, тушенки и продажу знакомым и соседям.

- Торговля в интернете. Это перспективная сфера. Начать лучше с организатора совместных покупок, заканчивая директором собственного магазина.

- Бытовые услуги. Самой прибыльной деятельностью станут услуги, реализация которых требует использование дорогостоящих оборудований. Это могут быть строительные виды, санобработка.

Как получить патент

Может ли самозанятый арендовать помещение или сдавать его

Чтобы узаконить свою деятельность и получить статус самозанятого, гражданину следует обратиться в орган налоговой службы для получения патента. Сделать это желательно за 10 дней до начала осуществления коммерческой деятельности.

Патент

Список необходимых документов невелик:

- паспорт гражданина РФ;

- документ, подтверждающий, что гражданин не является индивидуальным предпринимателем;

- заявление на получение патента (оно пишется непосредственно в отделении налоговой службы);

- квитанция об уплате госпошлины.

После получения патента оказывать услуги и реализовывать товар собственного производства гражданин может вполне законно.

Важно! Осуществление деятельности, которая приносит даже небольшой доход, без наличия патента является нарушением закона. За подобные действия возможно не только применение штрафных санкций, но и привлечение к уголовной ответственности. Население страны обязано вести бизнес законно.

Самозанятый

Его статус определяется ФЗ №422 от 27.11.2018. С 1 января 2020 года самозанятость можно оформить только в 23 регионах России: в Москве, Санкт-Петербурге, Татарстане, Башкортостане, Красноярском и Пермском краях, Ненецком, Ямало-Ненецком и Ханты-Мансийском автономных округах (Югра), в областях – Московской, Калужской, Воронежской, Волгоградской, Ленинградской, Нижегородской, Новосибирской, Омской, Ростовской, Самарской, Сахалинской, Свердловской, Тюменской, Челябинской.

Для получения статуса необходимо обратиться в налоговую службу (п. 7.3 ст. 83 Налогового кодекса (НК) РФ). При себе нужно иметь:

- Паспорт гражданина РФ.

- Идентификационный номер налогоплательщика (ИНН).

- Выписку из Росреестра об отсутствии статуса ИП.

- Заявление установленного образца.

Далее дожидаетесь уведомления о постановке на учёт, открываете банковскую карту для получения платы за оказываемые вами услуги, начинаете работать.

Что входит в понятие ИП

Индивидуальный предприниматель (далее ИП) — это гражданин, который самостоятельно ведет коммерческую деятельность и управляет ею.

УСН или ЕНВД — что выгоднее для ИП, можно ли перейти на другой режим

Получить статус ИП может практически каждый гражданин России, а также иностранцы, проживающие на ее территории по временной регистрации. Вести предпринимательскую деятельность могут граждане, достигшие совершеннолетия. Можно оформить ИП и по достижении 16 лет, но только с письменного разрешения родителей.

Чтобы открыть ИП, не требуется создавать устав и уставной капитал. Процедура оформления довольно проста. Для обращения в налоговую службу для регистрации будущему предпринимателя следует подготовить следующие документы:

- копия паспорта;

- заполненное заявление (форма Р21001);

- квитанция об уплате госпошлины.

К сведению! Для оформления следует обратиться в отделение налоговой службы по месту жительства. Можно подать документы лично, онлайн либо отправить по почте.

Ведение коммерческой деятельности в статусе ИП имеет свои нюансы.

- руководить ведением бизнеса предприниматель может только лично, привлекать на должность директора третье лицо запрещено;

- индивидуальное предпринимательство не подлежит продаже или передаче другому лицу;

- вносить страховые и налоговые взносы предприниматель обязан независимо от того, приносит деятельность доход ли нет.

Прибылью предприниматель может распоряжаться самостоятельно, не отчитываясь перед налоговой службой. При этом он освобожден от ведения бухгалтерской отчетности, но оплачивать налоги и взносы обязан.

После регистрации в качестве предпринимателя гражданин обязан встать на учет в Пенсионный фонд и Фонд социального страхования. Кроме того, что с момента оформления и до закрытия ИП гражданину засчитывается стаж, он также может рассчитывать на будущую пенсию.

Территориально ведение коммерческой деятельности для ИП не ограничено, так же, как и количество точек бизнеса. Но оплачивать налоги и взносы он обязан только по месту регистрации, прописанной в паспорте. То есть в том же отделении налоговой службы, в котором регистрировался в качестве ИП.

Индивидуальный предприниматель может заниматься деятельностью практически во всех сферах бизнеса, но есть некоторые ограничения. Для ИП недоступны такие виды деятельности, как:

- охранная;

- страховая;

- подразумевающая производство и продажу алкогольной продукции;

- финансовая (банковские услуги, ломбарды, инвестиции);

- связанная с производством, ремонтом и продажей оружия и спецтехники для ВС РФ.

Обратите внимание! Возможности ведения бизнеса в качестве ИП довольно широки, но и ответственность перед государством серьезная. Для нарушителей предусмотрены штрафные санкции.

Что нужно знать об индивидуальном предпринимательстве (ИП)

Индивидуальный предприниматель — это физическое лицо, занимающееся предпринимательской деятельностью без образования юридического лица.

Зарегистрироваться индивидуальным предпринимателем по закону КоАП РФ, статья 14.1. Осуществление предпринимательской деятельности без государственной регистрации или без специального разрешения (лицензии) должен любой человек, который ведёт регулярную деятельность, направленную на получение прибыли. Есть узкий перечень лиц, которым предпринимательством в России заниматься нельзя:

- государственные и муниципальные служащие;

- военнослужащие;

- лица с ограниченной дееспособностью (также те, кто находятся на учёте в наркологическом диспансере);

- иностранцы и апатриды (люди без гражданства), если у них нет регистрации в России.

Помимо налогов, которые зависят от формы выбранного налогообложения, индивидуальные предприниматели должны платить страховые взносы за себя и наёмных сотрудников.

В отличие от юридических лиц, можно распоряжаться прибылью по своему усмотрению и выводить со своих счетов столько средств, сколько необходимо, и в любой момент времени.

Индивидуальный предприниматель может нанимать сотрудников и масштабировать таким образом бизнес, при этом он становится полноценным работодателем и несёт такую же ответственность ТК РФ, глава 48. Особенности регулирования труда работников, работающих у работодателей — физических лиц , как и юридические лица.

Плюсы индивидуального предпринимательства

- Упрощённая система регистрации: можно зарегистрироваться самостоятельно, и для этого потребуется небольшой пакет документов Приказ ФНС России от 25.01.2012 № ММВ-7-6/[email protected] (ред. от 25.05.2016) «Об утверждении форм и требований к оформлению документов, представляемых в регистрирующий орган при государственной регистрации юридических лиц, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств» (Зарегистрировано в Минюсте России 14.05.2012 № 24139) . А с 2020 года при регистрации ИП в электронной форме не нужно оплачивать госпошлину. Правда, для составления электронных документов потребуется электронная подпись.

- У ИП нет обязанности вести бухгалтерский учёт.

- Можно применять в любой точке России.

Минусы индивидуального предпринимательства

- Помимо налогов, все индивидуальные предприниматели обязаны Федеральный закон «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» от 27.11.2017 № 335-ФЗ (последняя редакция) платить страховые взносы на два вида страхования: пенсионное и медицинское. Вне зависимости от поступающих доходов.

- Отчётность необходимо вести по месту проживания лица, то есть по адресу регистрации ИП. Соответственно, если вы зарегистрированы в Ижевске, а ведёте деятельность в Казани, то вставать на учёт как ИП и сдавать всю отчётность нужно будет по месту регистрации в Ижевске.

- За неуплату налогов, нарушения деятельности, долги перед работниками каждый предприниматель отвечает собственным имуществом.

Главные отличия и сходства

Самозанятые граждане и индивидуальные предприниматели в некоторых моментах весьма похожи, но есть и кардинальные отличия.

Отличия и сходства

Самозанятый и ИП — в чем разница? Подобного рода информацию удобнее представить в виде таблицы.

| ИП | Самозанятый | |

| Сфера деятельности (территориальные ограничения) | Ведение коммерческой деятельности возможно по всей территории Росси. | Деятельность ограничена несколькими областями. |

| Доходы | Объем годового дохода неограничен на общей системе налогообложения ¹. | Лимит по доходам составляет 2,4 млн руб*. в год. |

| Наемные работники | Может использовать наемный труд. | Не может привлекать сотрудников. |

| Работа по найму | Есть возможность работать по найму и одновременно быть ИП. | Может работать, но не с бывшим работодателем (только спустя 2 года). |

| Отчетность | ИП обязаны сдавать декларации по налогам (за исключением ИП на ПСН). При наличии сотрудников ведут кадровую отчетность. Иногда требуется сдавать и статистическую. | Не ведут отчетности. |

| Учет доходов | Все ИП обязаны вести налоговый учет, а также рекомендуется вести бухгалтерский. | Учет заключается в фиксировании доходов в программе «Мой налог». |

| Страховые взносы и стаж | Стаж начисляется за все время существования ИП. Фиксированные взносы в Пенсионный фонд обязательны. | Взносы в Пенсионный фонд осуществляются добровольно. При игнорировании взносов стаж не начисляется. |

| Наличие кассы | Обязаны использовать контрольно-кассовую технику. | Обязательной является только выдача чеков клиентам через программу «Мой налог». |

| Виды деятельности | Есть возможность вести коммерческую деятельность в разных сферах. | Деятельность ограничена только одной выбранной сферой деятельности. |

| Штрафы | Предусмотрены штрафы ФСН за неуплату налогов, сокрытие доходов и несдачу отчетов. Также возможно применение штрафных санкций со стороны других контролирующих органов. | Штрафы предусмотрены за дачу неправдивых сведений о доходах и за отказ выдать клиенту чек. |

| Налоги | Размер суммы налога зависит от выбранного налогового режима и региона. Налоговые взносы оплачиваются независимо от того, есть ли прибыль от деятельности на данный момент. | Налоговая ставка фиксированная: 4 % на доходы от работы с физическими лицами, 6 % на доходы от юридических лиц. |

¹ За исключением:

- УСН (упрощенная система налогообложения) — лимит 150 млн руб. в год;

- ПСН (патентная система налогообложения) — лимит 60 млн руб. в год.

Можно сделать вывод, что между ИП и самозанятыми больше различий, но есть и общие черты:

- граждане, прибывающие в этих статусах, руководят ведением коммерческой деятельности самостоятельно;

- бизнес ведется легально в соответствии с законодательством;

- производятся выплаты в бюджет от полученных доходов.

Обратите внимание! Какой статус получить, каждый будущий бизнесмен решает сам. Но, перед тем как сделать выбор, стоит тщательно разобраться во всех нюансах и также подумать о перспективах развития своего бизнеса.

Как от самозанятости перейти к бизнесу

Один из главных критериев установления профессионального налога — это годовой доход в 2,4 млн рублей. Не важно, чем занимается фрилансер, его прибыль не должна превышать эту планку.

Главная суть бизнеса — заработок и увеличение дохода. Самозанятый, начав свою деятельности как хобби, может разрастись и стать индивидуальным предпринимателем или юридическим лицом. Для этого ему необходимо обратиться в ФНС и перейти на другой режим налогообложения.

ИП и прочие юридические лица несут в себе плюсы и минусы. Главный плюс — возможность получения прибыли сверх 2,4 млн рублей в год и найм сотрудников.

Главный минус — увеличение налоговой базы и ответственности за неуплату налогов. Также помимо налогов необходимо будет получить различные разрешения от контрольно-надзорных органов.

Пример. Василий работает кондитером в качестве самозанятого. Максимальный налог — это 6 % от сделок с юридическими лицами. Его годовой доход составлял 900 тысяч рублей. Василию стали помогать родственники. Через некоторое время он решает открыть собственную студию, где люди могли бы покупать сладости не только через сайт. Также ему необходимо нанять сотрудников в свою студию: продавца-кассира, кондитера, курьера. Василий решает стать индивидуальным предпринимателем.

Затраты при переходе Василия на ИП:

- 13 % налог с доходов + постановка на учёт кассовые аппараты;

- 13 % от зарплаты сотрудников + страховые выплаты в ПФР и ФСС;

- разрешения от Роспотребнадзора и медицинские книжки;

- зарплата сотрудникам;

- аренда помещения;

- покупка торгового оборудования и специальной техники;

- услуги бухгалтера;

- реклама и продвижение.

При грамотном управлении доходы Василия увеличатся в несколько раз, но также увеличится ответственность, в том числе налоговая. За счёт привлечения дополнительных кондитеров увеличится производство, что в свою очередь увеличит продажу тортов и прибыли.

Также открытие студии в густонаселённом районе спровоцирует спонтанные продажи у клиентов, живущих поблизости, что также станет дополнительной прибылью. Дополнительная услуга по доставке кондитерских изделий курьером тоже увеличит продажи и выручку. При самозанятости такое мощное развитие невозможно.

Советы будущим предпринимателям

Перед тем как открыть свой бизнес, нужно просчитать, есть ли в деятельности смысл и оправданы ли затраты. При стихийном развитии можно быстро прогреть и потерять все вложенные деньги.

Важно: не нужно вкладывать все свои деньги, уходить с работы и рисковать, беря кредиты. Всегда должны быть средства на чёрный день.

Ведущие экономисты страны советуют, что в бизнесе главное — уметь считать доходы и расходы.

Самозанятому необходимо постоянно совершенствовать свои навыки, что поможет быть востребованным специалистом. При этом необходимо выстроить стратегию продвижения и не бояться делегировать ответственность другим квалифицированным сотрудникам, которые смогут выполнить весь комплекс организационных работ.

Как продвигать свой бизнес

Самое главное — это реклама и поиск клиентов. Нужно составить чёткую концепцию ведения рекламной кампании. Начиная с постов и фото в социальных сетях, заканчивая видео и участием в глобальных форумах и специализированных площадках.

Пример. Василий-кондитер может выставлять свои работы в социальных сетях, потом отправлять блогерам, звёздам и кулинарным критикам свои сладости на пробу, а также участвовать в конкурсах непрофессиональных кондитеров. Всё это размещать на своём канале или на сайте. Также Василий может заказать контекстную рекламу, чтобы продвигать свой сайт.

Бизнес для самозанятых — это не только подработка, но и возможность реализации своих способностей, где от простого хобби можно прийти к масштабам малого или среднего бизнеса. При грамотной стратегии самозанятый может эволюционировать и перейти в статус ИП или юридического лица.

Плюсы и минусы самозанятости и индивидуального предпринимателя

В зависимости от того, каким бизнесом было принято решение заняться, выбирается статус гражданина. Как у самозанятости, так и у ИП есть свои плюсы и минусы.

Самозанятость

Перед тем как стать самозанятым, гражданину стоит взвесить все «за» и «против». К плюсам можно отнести:

- простая регистрация;

- нет потребности в кассовом аппарате;

- не требуется вставать на учет в Пенсионный фонд и Фонд социального страхования;

- нет обязательных взносов, если нет прибыли;

- отчеты в ФНС сдавать нет надобности, достаточно фиксировать доходы в программе «Мой налог».

Минусы самозанятости:

- территориальная ограниченность ведения бизнеса;

- отсутствие возможности брать помощников по найму;

- невозможность заниматься деятельностью одновременно в разных сферах бизнеса;

- лимитированность годового дохода;

- ограниченность в выборе партнеров по бизнесу.

Индивидуальное предпринимательство

Так же, как и у самозанятости, у ИП есть свои сильные и слабые стороны. К положительным можно отнести такие моменты:

- возможность заниматься коммерческой деятельностью по всей России;

- отсутствие лимита на годовой доход (если он есть, размер его значительно выше, чем для самозанятых);

- неограниченность выбора видов деятельности;

- начисление стажа и формирование пенсии;

- возможность использовать наемных работников.

Возможностей для ведения бизнеса в качестве предпринимателя больше, но есть и свои недостатки:

- обязанность уплаты налогов и страховых взносов;

- невозможность продать или передать ИП третьему лицу;

- необходимость сдавать налоговую отчетность, в отдельных случаях также кадровую и бухгалтерскую;

- потребность в использовании контрольно-кассовой техники;

- отсутствие возможности нанять третье лицо на должность директора ИП;

- вероятность попасть под штрафные санкции ФНС и других инстанций.

Обратите внимание! Получение обоих статусов имеет как достоинства, так и недостатки. ИП или самозанятые, плюсы и минусы которых приведены выше, должны внимательно их взвесить, перед тем как оформиться в ФНС.

Заработок на шитье

Шитье на дому в свободное время приносит неплохой заработок. Не обязательно изготавливать одежду – популярностью пользуются также:

- постельные принадлежности;

- занавески;

- столовый текстиль;

- чехлы на мягкую мебель.

Какой из этих вариантов подойдет вам – решайте сами. Шитьем наволочек и пододеяльников – спокойно могут заняться женщины в декрете.

Продавайте готовые вещи в Интернете.

Выращивание зелени на дому – перспективный заработок без больших вложений

Многие женщины, думающие о заработке, начинают выращивать зелень. Особого опыта не требуется, а дополнительные витамины пользуются особым спросом зимой.

Популярны следующие виды зелени:

- петрушка;

- укроп;

- кинза;

- чабрец;

- душица;

- сельдерей.

Начните получать заработки, используя домашний огород, разбитый на подоконнике, в свободной комнате, либо дачный участок. Заработок будет невелик, но вы получите неплохой опыт. Этот способ доступен и ребенку.

Что лучше выбрать и в каких случаях

На самозанятости лучше остановить выбор, если:

- нет постоянного дохода либо характер работ сезонный;

- нет нужды в сотрудниках;

- годовой доход не превышает 2,4 млн руб. в год;

- планируется заниматься только одним видом деятельности;

- место регистрации попадает под ограниченный список областей.

Оформление ИП будет целесообразно в том случае, когда:

- коммерческая деятельность ведется по всей территории России;

- годовой доход выше, чем 2,4 млн. р. в год и планируется его повышение;

- деятельность осуществляется в нескольких сферах бизнеса;

- есть потребность использовать наемный труд;

- планируется сотрудничество с крупными предприятиями;

- размер прибыли позволяет регулярно платить налоги страховые взносы.

Виды деятельности

ИП может заняться любым, не запрещённым государством бизнесом (классификатор ОКВЭД), кроме производства алкоголя, оружия, лекарств и др. Некоторые виды подлежат лицензированию, согласно ФЗ №99 от 04.05.2011.

Самозанятый должен оказывать услуги лично и продавать товар только собственного производства.

Доходы

У ИП на ОСНО нет ограничений по доходам (ст. 346.13 п. 4 абзац 1 НК РФ). На УСН максимальный доход – 150 млн руб./год (ст. 346.13 п. 4.1 НК РФ). На ПСН – до 15,92 млн руб./год с учётом коэффициента-дефлятора 1,592 на 2020 г. (ст. 346.43, п. 7, п. 8.2,4 НК РФ).

У самозанятого потолок – 200000руб. /мес. или 2,4 млн руб./год (ст. 4 ч. 2 п. 8 ФЗ №422).

Наёмный труд

может нанимать сотрудников. Их количество зависит от системы налогообложения:

- ОСНО – без ограничений;

- УСН – не больше 100;

- ЕНДВ – не больше 100;

- патент – не больше 15.

Самозанятый не может иметь сотрудников (ст. 2 п. 7 ФЗ №422 от 27.11.2018).

Пенсия

ИП перечисляет страховые взносы (Глава 34 НК РФ, ст. ст. 419 — 432) за себя и своих работников и имеет право на страховую пенсию.

Самозанятый освобождён от уплаты страховых взносов (ст. 15, п. 1 абзац 2 ФЗ №422 от 27.11.2018; ст. 15 п. 2 ФЗ №422 от 27.11.2018) и не имеет на неё права.

Можно ли перейти с одной системы на другую

Предугадать, как будет проходить развитие бизнеса в будущем, не всегда возможно. По прошествии времени может возникнуть необходимость поменять статус. Можно ли перейти с одной системы на другую? Что такое самозанятость и нужно ли для этого открывать ИП? Далее об этом подробнее.

Переход с ИП на самозанятость довольно прост. Для этого достаточно в письменном виде уведомить орган налоговой службы о том, что предприниматель принял решение отказаться от прошлой системы налогообложения и желает стать плательщиком налога на профессиональный доход. При этом закрывать ИП не обязательно, можно быть предпринимателем и самозанятым одновременно.

Обратите внимание! Если развитие бизнеса потребует вернуться к ИП, трудностей тоже не возникнет. После уведомления налоговой службы о переходе на другой режим налогообложения и постановки на учет деятельность гражданина в качестве индивидуального предпринимателя будет возобновлена.

Идея №4: Домашний мастер

В качестве самозанятости для мужчин идеально подойдет такой вариант, как домашний мастер. Что сюда входит? Любые работы, которые требуют мужской помощи на дому: починка сантехники и электрики, помощь в том, чтобы прибить полочку, поменять дверные замки, да и простое решение – забить гвоздик и то не всем под силу.

Вызов таких мастеров, которых иногда именуют «муж на час», довольно частое явление. Основная целевая аудитория – это представительницы прекрасного пола, которые живут без крепкого мужского плеча, а также полные семьи или пенсионеры, не имеющие навыков в выполнении ремонтных работ либо свободного времени на то, чтобы их совершить.

Что необходимо для открытия бизнеса: покупка необходимых инструментов и оборудования для разнообразных видов работ, желательно наличие автомобиля для передвижения от одного заказчика к другому и легкости перевоза инвентаря.

Кому подойдет: ведение дела подойдет трудолюбивым мужчинам, которые умеют выполнять многие виды работ на дому и считают себя «мастером на все руки».

Как ИП перейти на самозанятость

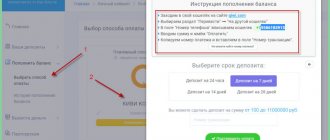

Стать самозанятым индивидуальный предприниматель может точно так же, как и физическое лицо. Пошаговая инструкция процесса приведена здесь. Напомним вкратце основные моменты:

- в налоговую службу подается уведомление на постановку на учет в качестве плательщика НПД. Сделать это можно на бумажном носителе или в электронном виде (форма бланка утверждена ФНС РФ приказом от 31.03.2017 г. за № ММВ-7-14/[email protected]);

- подать бумажный носитель можно непосредственно в инспекции по налогам и сборам, переслать заказным письмом или воспользоваться услугами МФЦ;

- оформить электронную заявку можно на портале Госуслуг, в Личном кабинете ФНС, в Сбербанке и через смартфон, установив приложение «Мой налог»;

- в течение 30 дней закрыть режим налогообложения в качестве ИП. Сделать это можно непосредственно в налоговой инспекции или через Личный кабинет на сайте ФНС (потребуется электронная подпись).