Виды показателей

Критериев, по которым можно сравнить разные типы бизнеса, довольно много. Они отличаются направленностью и методами оценки. Чтобы определить социальную и экономическую значимость, берутся такие показатели, как количество новых рабочих мест, размер средней заработной платы, количество налогов, отчисляемых в бюджет.

Для производственных предприятий проводится оценка влияния на экологию региона. Делается и анализ восприимчивости предприятия к разным неблагоприятным факторам.

Финансовые показатели

Но прежде нужно определить финансовую эффективность. Именно она позволит сделать вывод о прибыльности и безопасности вложения средств и в итоге решит, быть предприятию или не быть.

Инвесторы и бюджетные организации, решающие вопросы финансирования нового предприятия, сначала смотрят на такие показатели, как соотношение собственных и заемных средств, срок окупаемости проекта. По этим данным делается первоначальный вывод, стоит ли вообще рассматривать предприятие как объект инвестирования.

В идеале проект должен содержать раздел, в котором и рассчитываются такие финансовые показатели бизнес-плана, как точка безубыточности, рентабельность, чистый дисконтированный доход и другие.

Оценка бизнес-плана – для чего необходима и какие проблемы решает?

Провести экспертизу и получить заключение – цель оценки бизнес-плана. Анализ документов позволит:

· оценить возможность реализации проекта;

· привлечь заемные капиталы, убедив инвестора в состоятельности проекта, рентабельности бизнеса, выгодности вложений;

· выбрать оптимальные условия инвестирования и страхования;

· составить проработанный инвестиционный проект;

· оценить эффективность вложений при различных уровнях доходности;

· рассчитать срок окупаемости с учетом показателей годового бюджета, определяемых с учетом обязательных выплат заработной платы, взносов в ПФР, ФОМС, ФСС;

· вычислить чистый дисконтированный поток (NPV) для сопоставления значений инвестиционных затрат и результатов финансово-хозяйственной деятельности, прибыли;

· рассчитать внутреннюю норму доходности по формуле расчета IRR (определить процентную ставку, при которой стоимость денежных потоков равна нулю).

Важная стадия процесса оценки – финансовое моделирование, при котором новый бизнес-проект описывают, составляя таблицы и формулы. Основа разработки финансовой модели – гипотезы и предполагаемые начальные условия (объем реализуемой продукции, используемые технологии и производственные мощности, доля выпускаемых товаров на рынке, чувствительность компании к изменению объема продаж и др). На гипотезах строятся расчеты при проработке плана производства, продаж, инвестиций – параметров для оценивания реалистичности проекта.

Проведение комплексной экспертной оценки планов и показателей эффективности обеспечивает достоверность прогнозирования, оценки окупаемости проекта, определения точки безубыточности и запаса финансовой прочности, дисконтирования капитала и дохода (определения начальных затрат и итоговых финансовых результатов с использованием специального коэффициента). Дисконтировать денежный поток необходимо, чтобы просчитать стоимость денег на конкретный момент времени и сравнить экономическую эффективность капитальных вложений в разные периоды ведения бизнеса.

Оценка бизнес-плана помогает справиться со многими задачами

Вводные данные

Чтобы рассчитать экономические показатели эффективности бизнес-плана, потребуются данные о затратах на производство (постоянных и переменных), предполагаемый объем выручки от реализации.

Статьи расходов, никак не зависящие от объемов производства, относятся к разряду постоянных затрат. Например, помесячная арендная плата за помещение, оборудование, обязательные выплаты по кредиту, зарплата постоянным сотрудникам.

Переменные затраты – это расходы на закупку товаров, сырья, топлива, оплату труда работников. При нулевом значении переменных затрат производство останавливается.

Третий этап. Анализ восприимчивости проекта к опасным факторам

Анализ эффективности бизнес плана включает в себя оценку различных опасных факторов и чувствительности проекта к ним. К таким факторам можно отнести инфляцию, процентную ставку по кредитам, величину переменных и постоянных издержек и размеры необходимого финансирования. Среди факторов, касающихся выпускаемой продукции, надо отметить цены на нее и объемы продаж. Влияние каждого фактора на проект изучается и рассчитывается отдельно, при этом все оставшиеся берутся за постоянные величины. Такими большими расчетами занимается специально разработанная программа Project Expert. Она выполняет всю работу в автоматическом режиме. По результатам ее оценки можно увидеть наиболее проблемные факторы, а также вычислить точку неубыточности для них.

Как составить бизнес план для ИП – инструкции для самостоятельного написания. Сквозной блок ссылок.

| Зачем вообще нужен бизнес план? | Раздел №5: Организационный план; |

| Какие части должны быть в бизнес плане? | Раздел №6: Анализ рисков; |

| Раздел №1: Составление резюме для плана; | Раздел №7: Способы снижения рисков; |

| Раздел №2: Описание компании и услуг; | Составление финансового раздела бизнес плана; |

| Раздел №3: Составление маркетингового плана; | Дополнения и приложения к плану; |

| Раздел №4: Производственный план компании; | Определение эффективности бизнес плана. |

Точка безубыточности

Сколько продукции нужно произвести и реализовать, чтобы все расходы были покрыты доходами от выручки, показывает точка безубыточности. Выражается она в единицах продукции или в денежном эквиваленте. При превышении этого значения предприятие начинает получать прибыль. Чем ниже этот показатель, тем конкурентоспособнее производство.

Чтобы вычислить точку безубыточности, нужно составить уравнение, в котором постоянные затраты равны валовой прибыли (стоимость единицы продукции с учетом переменных затрат), умноженной на искомое количество продукции:

C= nх(Ц-П),

где C – постоянные затраты,

n – количество продукции,

Ц – стоимость единицы продукции,

П – затраты на единицу продукции.

Очевидно, что точка безубыточности будет равна:

n=C/Ц-П

Умножив это значение на стоимость единицы продукции, получим показатель в денежном эквиваленте. Другое название точки безубыточности – порог рентабельности.

Порядок анализа бизнес плана

Анализ инвестиционного бизнес плана выполняется в определенном порядке:

- Проверяются исходные данные, качество предоставления.

- Оцениваются организационная схема реализации проекта и схема финансирования.

- Проводятся маркетинговый анализ, анализ экономических показателей.

- В заключение оценивается возможность достижения целей, представленных в бизнес плане организации.

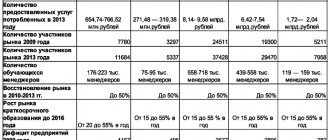

При проверке исходных данных особое внимание обращается на статьи расходов, уровень цен. Важную часть оценки проекта составляет маркетинговый анализ. Оцениваются следующие параметры: конъюнктура сегмента рынка, участие государства, схема продвижения готовой продукции, схема ценообразования.

Анализ организационной схемы заключается в том, что определяется форма участия инвесторов в реализации проекта. В частности, они могут входить в топ-менеджмент, владеть пакетом акций или участвовать в проекте путем предоставления инвестиций.

Рентабельность

Основные показатели бизнес-плана включают и понятие рентабельности. Это наиболее обобщающая характеристика, она показывает отношение полученной прибыли к величине вложенных в дело средств. Выражается в процентах, может быть рассчитана за произвольный период, обычно это месяц, квартал и год.

Общая рентабельность производства вычисляется по формуле:

Р=П/(ОФ+ОС)х100%

где Р – рентабельность,

П – сумма прибыли,

ОФ и ОС – стоимость оборотных фондов и основных средств соответственно.

Чтобы увидеть, приносит ли прибыль определенный вид продукции, можно вычислить коэффициент его рентабельности:

Рп=(П/Сп)х100%,

где Сп – полная себестоимость продукции,

П – полученная прибыль от его реализации.

Необходимые составляющие анализа бизнес плана

Анализ бизнес плана организации позволяет инвесторам определить, соответствует ли проект главному показателю — возможности получения максимальной прибыли от вложения инвестиций при минимальном риске. Затем проводится оценка экономической эффективности предлагаемого вида деятельности. Анализируются возможности фирмы, необходимые для осуществления целей организации. Для этого предприятие оценивается по следующим показателям:

- результаты работы за 3 года;

- состояние производства;

- номенклатура и объем выпускаемой продукции;

- системы снабжения сырьем и сбыта готовой продукции;

- система управления;

- оценка трудовых ресурсов;

- экономическое положение предприятия.

Особое внимание уделяется оценке объема привлекаемого капитала, производственных мощностей, которые потребуются для реализации проекта.

Чистый дисконтированный доход

Еще один базовый показатель проекта – чистый дисконтированный доход, с его помощью рассчитываются другие величины. Перед тем как его рассчитать, определим понятия денежного потока и ставки дисконтирования.

Денежный поток

Cash Flows (CF) или денежный поток – важнейшее понятие современного финансового анализа, означает количество денежных средств, которым располагает предприятие в данный момент времени. Может иметь как положительное, так и отрицательное значение. Чтобы найти его, нужно из притока средств (Cash Inflows) отнять отток (Cash Outflows):

CF=CI-CO.

Ставка дисконтирования

Со временем стоимость денег меняется, причем чаще в меньшую сторону. Поэтому для оценки будущих денежных потоков применяется переменная величина, зависящая от многих факторов, – ставка дисконтирования. С ее помощью инвестор переоценивает стоимость будущего капитала на текущий момент. Для вычисления ставки дисконтирования существует несколько методов: какой из них выбрать, зависит от типа поставленной задачи.

Формула ЧДД

Чистый дисконтированный доход (ЧДД) – показывает эффективность вложения инвестиции в проект, равен сумме дисконтированных значений потока платежей, приведенных к сегодняшнему дню:

где NVP – английский вариант названия ЧДД,

t=(1,…, N) – годы жизни проекта,

CFt – платеж через t лет,

IC – начальная инвестиция,

i – ставка дисконтирования.

Чем больше показатель ЧДД, тем привлекательней проект. При отрицательном ЧДД проект снимается с рассмотрения как бесперспективный.

Анализ рисков

Анализ бизнес плана организации включает оценку следующих видов рисков: инвестиционный, рыночный, производственный, финансовый. Инвестиционный риск зависит от колебания стоимости инвестиционно-финансовых портфелей, рыночный — от колебаний цен, курсов валют, кредитных ставок. Производственный риск вязан с возможностями невыполнения обязательств перед потребителями продукции, финансовый — с возможностями невыполнения кредитных обязательств.

При оценке бизнес плана анализируются такие возможные проблемы: уменьшение объема продаж, повышение себестоимости единицы товара, снижение цены реализации. Итогом является составление описания возможных рисков. На основании данных анализа бизнес плана составляется заключение, которое должно быть представлено в форме, понятной для инвесторов и партнеров.

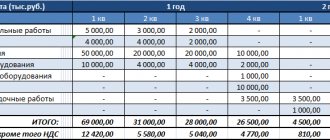

Самый простой способ составления финансового плана проекта на один год или пять лет

- Как составить бюджет на год.

Не все понимают, как много зависит от первого года работы стартапа. В этот период определяются факторы, которые будут влиять на дальнейшее развитие и процветание бизнеса. Как скоро вы достигнете точки безубыточности, насколько успешно сможете управляться с рисками. На первом этапе важно по месяцам распределить все расходы, чтобы составить представление о той сумме, которая должна их возместить.

Для успешной коммерческой деятельности просто необходима разработка сметы, включающей в себя следующие статьи.

- Затраты на налоги и оформление. При регистрации фирмы выберете наиболее приемлемую для себя организационно-правовую форму. В каждой из них есть свои плюсы и минусы. Насколько большим будет ваш оборот? Планируете ли вы нанимать штат сотрудников? Включите в бюджет деньги на утверждение всех необходимых документов и уплату налогов.

- Выплаты сотрудникам. Зарплата работников – серьезная статья бюджета. В самом начале экономьте на персонале, как только можно. Не набирайте большой штат. Прежде нужно убедиться, что начатое дело – именно то, к чему вы стремились, и оно может принести вам реальную прибыль.

- Расходы на сырье или товары. Многие предприниматели закупают материалы оптом, и это не случайно. Ведь закупки по оптовым ценам позволяют значительно экономить, но в случае только начинающегося проекта лучше все же тратить минимум на производство. Поначалу трудно предсказать, насколько высоким будет спрос на вашу продукцию. Целесообразно запустить лишь небольшую партию товара, и только в том случае, если покупатели раскупят его охотно, можно увеличивать объемы товарооборота. После первой успешной продажи нельзя почивать на лаврах, реализуя одни и те же изделия. Изучайте спрос, изменяйте ассортимент в соответствии с интересами заказчиков. Анализ динамики объема торговли в течение года поможет спланировать объем приобретений.

- Затраты на оборудование. Начальный этап осуществления бизнес-проекта подразумевает покупку только самого необходимого оборудования. Часть станков, инструмента и других средств изготовления товаров можно взять в аренду. Когда появится значительная чистая прибыль, вы сможете приобрести все это самостоятельно. Расходы на оснастку должны быть отражены в финансовом плане.

- Издержки на транспорт. Они подразумевают оплату транспортировки материала до места производства товара, а также доставку изделий до покупателя. Большое значение здесь имеет выбор транспортной компании с наиболее приемлемыми условиями. Далее определитесь, войдет ли стоимость доставки в цену товара или же покупатель заплатит ее отдельно.

- Траты на аренду. Многие бизнесмены начинают с найма помещений. Некоторые виды деятельности поначалу реализуются в домашних условиях. Так или иначе, сначала имеет значение лишь функциональность площади – никак не дизайн и не престижность. На этапе работы без убытка можно будет подумать о смене условий размещения производства.

- Расходование денег на продвижение. Оно включает в себя не только рекламу и участие во всевозможных выставках. Это и оплата разработки фирменного стиля, и создание сайта и дизайна упаковки, и оплата работы фотографа, и прогресс в социальных сетях и прочее. Не все учитывают эти данные в своем финансовом плане, но они могут вылиться в достаточно круглую сумму.

И помните, что всегда есть возможность непредвиденных затрат, отведите на них 5-10 % от общих трат.

- Объем продаж. Определить его тем сложнее, чем более широкий ассортимент вами представлен покупателю. Заранее вам известна лишь стоимость продукции, но определить, как хорошо она будет продаваться, довольно сложно. Удобнее всего рассчитывать по неделям. Какой план реализации вы ставите себе на неделю? Исходите из своего реального потенциала. Затем умножьте эту цифру на 4, и получите примерный оборот в месяц. Учитывая возможность развития бизнеса, неплохо предусмотреть увеличение торговли каждый месяц на 5, а то и 10 %. Немного «повышая планку», вы мотивируете себя на успех и прикладываете максимум усилий.

- Чистая прибыль – остаток дохода за минусом всех расходов. В первые месяцы не стоит ожидать, что эта сумма будет велика. Нередко бывает, что стартап имеет отрицательную чистую прибыль. Это нормально, и совсем не повод для расстройства. Планируйте будущие траты и вложения, корректируйте проблемные места.

Финансовый план поможет определиться с начальным капиталом. Когда проект окупит инвестиции и начнет приносить доход, вы можете подумать и о развитии бизнеса. Экономическая программа обычно содержит в числовом выражении указание на период, когда прибыль станет положительной.

- Как составить бюджет на пять лет.

Добившись успеха, никогда не нужно останавливаться на достигнутом. Владельцы малого или среднего бизнеса рано или поздно задумываются об увеличении масштаба своего детища, а собственники крупных компаний думают об этом постоянно. Так и после первого года вашего существования встанет вопрос о том, как расширить производство, выйти на новые рынки или просто повысить узнаваемость и популярность. Довольствоваться возмещением расходов уже не получается, хочется стабильного бизнеса, приносящего хороший доход. В этот момент самое время составить план на целую пятилетку, и желательно, чтобы он немного завышал ваши возможности. В чем именно вы будете развиваться – решать вам. Вероятно, вы наймете еще сотрудников, приобретете дополнительное оборудование для увеличения объемов продаж, измените ассортимент, увеличите клиентскую базу, расширите рынок сбыта, а, может, попытаетесь выйти на международный рынок, рассмотрите работу по франшизе. Вариантов множество.

Не исключено, что финансовый план на пять лет будет состоять из тех же пунктов, что и годовой. Все зависит от степени развития бизнеса и от количества дел, которые вы успели реализовать в первый год существования. Так, возможно, в нем снова появится пункт о надлежащем оформлении компании в соответствии со всеми требованиями закона. Но обычно организации пытаются сделать это сразу. Примерная схема работы:

- оформление компании;

- оплата труда работников;

- затраты на помещение (покупка или найм);

- расходы на открытие новых торговых точек или филиалов компании;

- издержки на оборудование (приобретение, аренда);

- маркетинг (траты на работу с клиентами, которые могут включать акции и бонусы, подарки постоянным заказчикам, скидки и другие виды программ лояльности, рекламу, продвижение сайта, мастер-классы, корпоративные вечеринки и т. д.).

Общая информация

В финансовом разделе бизнес-плана обобщается вся ранее отображенная в документе информация. Она выражается в цифровом виде, что позволяет оценить перспективность будущего бизнеса и понять, насколько целесообразно воплощать в реальность запланированное.

Формат бизнес-плана для каждого проекта неодинаков. Он зависит от его масштабности, характеристик и преследуемых целей. По различным схемам составляются и все его разделы. Финансовая часть документа может быть оформлена по неидентичным алгоритмам, однако в ней должны присутствовать сведения:

- нормативные значения, полученные расчетным способом с учетом регламентированных параметров;

- расходы на организацию бизнеса;

- затраты на обеспечение производственной деятельности;

- определение себестоимости результата труда;

- составление схемы финансового потока;

- формирование финансового баланса проекта;

- расчет и анализ базовых финансовых показателей;

- сопоставление потенциальных значений прибыли и убытка;

- определение способов финансирования проекта и их описание.

Каким может быть финансовый план бизнес-замысла?

Любая программа представляет собой последовательный перечень мероприятий, реализуемых в течение определенного промежутка времени. Так и финансовый план составляется на конкретный период. И время, на которое он рассчитан, может быть самым разным. Кто-то предпочитает составлять его как можно чаще (на месяц, квартал, полугодие), но зачастую предприятия планируют свою работу на календарный год, а некоторые организации предпочитают составлять подобные документы, рассчитанные на долгосрочную реализацию (год и более). Но практика показывает, что гораздо удобнее оценивать эффективность реализации запланированного на основании показателей, полученных по результатам деятельности компании в течение годового периода.

По времени исполнения экономические программы можно классифицировать на среднесрочные, краткосрочные и долгосрочные.

- Краткосрочные составляются на период не более года. Они подходят для компаний с быстрым оборотом средств.

- Среднесрочные разрабатываются на год или более. Но не должны превышать пяти лет. Охват такого длительного периода просто необходим для организаций, проводящих исследования и долговременные разработки.

- Долгосрочные готовятся на более чем пять лет. Если цели, поставленные компанией, характеризуются продолжительностью, то целесообразно и финансовый план составлять на длительный период.

Называть среднесрочным проект, рассчитанный на три года, можно только с немалой долей условности. Потому что если речь идет о строительной фирме, то возведение объекта занимает немало времени, и три года – достаточно короткое время для реализации экономического расчета. То есть трехлетний срок для такого рода организации будет не средне-, а краткосрочным.

Существуют и другие классификации финансовых программ. Например, основные – содержат цифры планируемого дохода, налоговых отчислений, себестоимости и другие сведения, а вспомогательные – служат для составления основных. Написав множество дополнительных, можно будет объединить содержащиеся в них данные в один основной проект. Так, можно разработать побочный план по выручке, по расчету издержек и по другим немаловажным показателям, а потом свести все воедино.

В зависимости от момента составления и цели экономические программы можно назвать:

- вступительными – формируются на момент организации предприятия;

- текущими – составляются в процессе деятельности компании, иначе называемые операционными, срок реализации может быть различным;

- антикризисными – направлены на преодоление сложных материальных ситуаций, например, на стадии банкротства;

- объединительными – создаются при слиянии фирм на основе тех данных, которые содержат отдельные финансовые планы участников блока;

- разделительными – необходимы для прогноза денежной эффективности и целесообразности разделения концерна на отдельные субъекты;

- ликвидационными – содержат последовательный механизм распоряжения материальными средствами при ликвидации завода.

Планы также бывают статическими – они содержат одноуровневую информацию о предстоящих финансовых мероприятиях и не подразумевают возможности ее изменения, а также динамическими – многоуровневыми. Их еще называют гибкими. Они более трудоемки в составлении, но зато в них рассматривается несколько возможных результатов развития и предлагаются варианты решений, которые должны быть приняты в той или иной сложной ситуации.

Прогноз балансового листа

Балансовый лист или ведомость, которая официально именуется бухгалтерским балансом, является планово-отчетным документом совершенно иной природы, нежели план (отчет) о прибылях и убытках. Если в последнем отражаются сведения о начислении доходов и расходов, формировании финансового результата внутри расчетного периода, то есть показывается динамика соответствующих значений, то баланс – документ, отражающий статику, состояние. Не зря про актив баланса говорят, что он демонстрирует состояние средств и их размещения, а про пассив – как о состоянии источников средств компании.

Адаптированная форма бухгалтерского баланса. Основа: форма по ОКУД 0710001 (нажмите для увеличения)

Выше представлена адаптированная форма бухгалтерского баланса для целей прогнозирования в рамках подготовки бизнес-плана проекта. Цель баланса – показать заинтересованным сторонам, устойчиво или нет финансовое состояние компании (ликвидность, независимость, платежеспособность), которая намерена реализовать проект в определенный период времени. Планирование баланса компании обычно выполняется на 31 декабря каждого расчетного года, в течение всего периода проекта. Это вовсе не отменяет вывода остатков активов и пассивов на промежуточные даты. Кроме того, для работы над прогнозом нужен стартовый баланс, если проект не подразумевает бизнеса «с нуля».

Для кредиторов и инвесторов, оценивающих возможности своего участия, прогнозный баланс имеет не меньшее, а порой даже большее значение, чем план по прибылям и убыткам. Если предприятие действующее, я рекомендую осуществлять планирование балансовой ведомости, а затем и плана движения ДС по определенному алгоритму.

Шаг 1. Изучить статистику остатков краткосрочных пассивов (краткосрочных обязательств) и установить нормативные значения не уменьшаемых остатков по статьям раздела с учетом планируемого роста оборотов. Рекомендую начинать с норматива задолженности по заработной плате, затем перейти к задолженности перед поставщиками и подрядчиками, к краткосрочным заемным обязательствам и т.д. Это первая итерация работы с разделом V.

Шаг 2. Выполнить планирование остатков оборотных (текущих) активов. Лучше начать с нормирования уровня запасов, для ориентира следует использовать статистику динамики показателя оборачиваемости оборотных средств для разных групп ТМЦ. Экстраполируя полученные значения на рост объемов производства, выработать нормативы остатков на все расчетные даты проектной реализации. Далее надлежит определить размер капиталовложений в запасы.

Шаг 3. Продолжить планирование Раздела II баланса. Выполнить нормирование остатков дебиторской задолженности. Рассчитать значение коэффициента отвлечения оборотных активов в дебиторскую задолженность за последние 3 года. Произвести уточнение кредитной политики компании и выстроить прогноз ДЗ на весть период проекта.

Шаг 4. Опираясь на показатели ликвидности, уточнить в несколько итераций параметры разделов V и II балансового листа, маневрируя по самым мобильным статьям указанных разделов с тем, чтобы не допустить провала текущей и абсолютной ликвидности.

Шаг 5. Используя инвестиционный план, выполнить первую итерацию прогнозирования долгосрочных пассивов, включая дополнительный собственный капитал от инвесторов и заемный капитал. При построении новой финансовой структуры капитала опираться на функциональную финансовую стратегию бизнеса.

Шаг 6. Рассчитав эффект финансового рычага, выполнить планирование оптимального размера заемного капитала. Вернуться к Плану прибылей и убытков, откорректировать значения процентов за кредит к уплате. Дальнейшие шаги алгоритма переносятся в планирование движения ДС и блок динамического моделирования.