Сегодня стало очень популярно совершать все финансовые операции через интернет. И это не удивительно. Ведь, чтобы совершить какую-нибудь покупку, оплатить коммунальные услуги и перевести деньги, сегодня далеко ходить не надо. Даже многие банки уже стали активно практиковать открытие онлайн вкладов. Для этого достаточно просто включить компьютер, зайти в Интернет, а там уже можно найти множество сайтов, которые предлагают огромное множество разнообразных товаров, работ и услуг, которые можно приобрести и получить, не выходя из дома, просто нажав на нужную кнопку.

В данной статье мы попробуем разобраться в нюансах открытия вклада онлайн, его преимуществах и недостатках, а также, как можно закрыть такой вклад.

Вклады онлайн — приумножай средства, не выходя из дома

Я помню недавние времена, когда клиентов кредитных организаций неделями приходилось уговаривать и обхаживать, чтобы подключить им какую-либо дистанционную услугу. Теперь же, согласно исследованиям, проведенным компанией Ipsos Comcon, интернет-банкингом пользуется более 81% населения России всех возрастных групп.

Одной из наиболее популярных услуг, совершаемых с помощью интернет-технологий, стало открытие депозитов физическими лицами. Банки специально разрабатывают для этих целей линейку вкладов, которые можно открыть только онлайн.

Такое сотрудничество выгодно как пользователям услуги, так и финучреждениям:

- банки таким способом снижают свои затраты по открытию и обслуживанию депозитных счетов, тем самым повышая прибыльность организации;

- клиенты получают возможность, не выходя из дома, в любое время, в считанные минуты сделать выгодное вложение своих накоплений.

Важно!

Онлайн вложения физлиц во всех банках застрахованы государством через АСВ (Агентство по страхованию вкладов) точно также, как и депозиты, открытые обычным способом, на сумму 1400 тыс.руб. Величина эта периодически меняется в сторону увеличения.

Почему вклады онлайн популярны

С каждым годом вклады онлайн набирают всё большую популярность. Ведь они обладают целым рядом неоспоримых преимуществ перед классическим способом открытия.

Вот только некоторые основные плюсы этого банковского продукта:

| № | Преимущество | Суть |

| 1 | Удобство | Можно открывать вклад в любое время из любого места, без посещения офиса |

| 2 | Экономия времени | Не нужно тратить время на дорогу до отделения банка, стоять в очередях |

| 3 | Повышенные ставки | Как правило, во всех банках процентные ставки для онлайн вкладов выше в среднем на 1% |

Итоги

Исходя из всего вышесказанного, становится ясно, что открытие вклада в режиме онлайн является совершенно безопасной и распространенной практикой среди большинство граждан Российской Федерации. Это дает особое преимущество в отношении выбора депозитной программы, зачисления средств с любой карты, а также быстрого и беспроблемного расторжения договора. Такие забалансовые вкладчики не являются чем-то иным в системе депозитных вкладов. Они также имеет возможность распечатать договор с печатью и другими реквизитами банка. Данная бумага является официальным документом, а также может быть использована как доказательная база в суде или других досудебных разбирательствах.

Подводя итог, можно сказать, что для получения доступа к открытию онлайн депозита, достаточно зайти на сайт банка. Все последующие действия имеют четкую инструкцию, а также консультативный характер. Любой вопрос можно задать оператору call-центра, который поможет быстро решить проблему. Благодаря удобному удаленному открытию депозита, в рамках действующей программы, вкладчик получает возможность изменения параметров зачисления процентов на карту или выполнение капитализации в отношении тела депозитного счета. Следовательно, для управления ключевыми характеристиками депозита не обязательно посещать отделение банка. Это касается и расторжения договора.

В конечном итоге, открытие депозита в онлайн режиме экономит каждому клиенту до 2 часов времени. Это снижает нагрузку, как на финансовую организацию, так и на реальное отношение клиентов к данному размещению средств. Все это определяет эффективность сотрудничества, возможности постоянного контроля над состоянием счета, а также получения его части без объяснения причин и посещения отделений банков. Все это кардинально оптимизирует составляющую онлайн услугу, как посредством ее расширения, так и клиентских отзывов. Пропорциональное увеличение доли онлайн вкладчиков ведет к улучшению подобного сервиса, снижения количества авторизационных процессов, а также незначительно, но, приятного повышения процентной ставки.

Как открыть вклад в Интернете — пошаговое руководство

Итак, вы заинтересовались вопросом, как сохранить и приумножить свои деньги, не выходя из дома, как открыть вклад просто и легко через интернет. Это значит, настало время узнать подробности этого процесса.

Открыть вклад сегодня легко — это займёт всего 10 минут вашего времени

Разобравшись с ним заранее, не придётся тратить время на это в момент непосредственного оформления. На выполнение всего онлайн-алгоритма вам понадобится менее 10 минут.

Шаг 1. Регистрируемся на сайте банка

Чтобы открывать депозиты и безопасно совершать операции с ними без визита в отделение, необходимо сначала зарегистрироваться в интернет-банке, выполнив для этого те обязательные действия, которые предусмотрены условиями.

Сразу скажу, что зарегистрироваться в интернет-банке (или, как его ещё называют, «онлайн-банк») сможет лишь тот, кто уже числится клиентом выбранного финучреждения. Вы должны быть участником зарплатного проекта или держателем пластиковой карты (расчётной дебетовой или кредитной). К этой карте должен быть «привязан» ваш мобильный телефон.

Некоторые банки при получении заявки на открытие депозита автоматически осуществляют выпуск дебетового пластика для заявителя, который доставляют ему на дом вместе с депозитным договором. Так поступает, например, Тинькофф Банк.

Первичный вход происходит по различным сценариям, у каждого учреждения он свой.

Как правило, для этого следует выполнить следующие действия:

- Нажать кнопку «Войти».

- Далее запрашиваем новый логин и пароль.

- В появившемся поле прописать номер вашей банковской карты.

- Получить смс-код.

- Ввести его в предназначенную для этого строку.

- Войти в личный кабинет (ЛК).

В некоторых банках, чтобы получить доступ к интернет-банкингу необходимо заключить договор дистанционного обслуживания (ДБО). Затем получить пароль и логин через банкомат или терминал. Далее с их помощью совершить вход в ЛК, подтвердив его СМС-паролем.

Шаг 2. Выбираем подходящий продукт и подаем заявку

Разобраться во всем депозитном многообразии и при этом сэкономить время легко и просто: используйте информацию с различных специализированных сайтов.

Я считаю, что для этих целей отлично подходят 2 ресурса: banki.ru и sravni.ru.

Сделав выбор финансово-кредитного учреждения, переходите к оформлению продукта через свой ЛК, попав в который вы увидите на экране несколько разделов.

Интерфейс кабинета каждого финучреждения имеет индивидуальные черты, но в целом принцип работы иденитичен. Находим и нажимаем вкладку «Вклады и счета», попадаем внутрь раздела, где подробно описаны условия всех действующих депозитов. Внимательно изучаем, после чего выбираем тот, который наиболее подходит именно вам.

Советую обращать внимание не только на доходность, но и на такие факторы, как:

- минимальный взнос;

- неснижаемый остаток;

- капитализация;

- возможность пополнения;

- частичное снятие;

- автопролонгация и её условия;

- условия досрочного прекращения договора.

Их правильный подбор, в совокупности с оптимальным %, позволит получить наиболее выгодный результат.

Определившись с продуктом, помечаем его галочкой и переходим в форму заявки.

В ней содержатся следующие строки:

- Номер документа и его дата.

- Название депозита.

- Сумма и валюта вложения.

- Счёт/карта для списания средств.

- % ставка.

- Срок действия.

- Способы причисления %.

Шаг 3. Знакомимся с договором и подтверждаем операцию СМС-паролем

Заполняем все обязательные поля, нажимаем кнопку «Продолжить» и переходим на следующую страницу, где необходимо ещё раз проверить введенные сведения, дать своё согласие на размещение средств на предлагаемых условиях, запросить для подтверждения операции СМС-пароль.

Получив пароль, вводим его в специальное поле и нажимаем кнопку «Подтвердить», тем самым активируя окончательную обработку. После этого появляется окно с результатом и штампом банка «Исполнено». Сам депозит помещен в специальный раздел в личном кабинете.

В разных комбанках алгоритм может иметь незначительные отличия от приведенного выше.

Для закрепления материала предлагаю посмотреть видео сюжет об открытии онлайн вкладов в Сбербанке.

Как заработать на банках

Как банк зарабатывает деньги — это понятно, но как можно заработать на банках простому человеку? Банки предлагают для этого различные формы инвестирования. Это не только вклады в нашем привычном понимании, но и другие виды вложений.

Как заработать на банках в России:

- открыть вклад, разместить свой капитал и получать за это проценты;

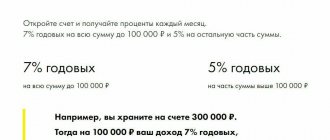

- открыть накопительный счет. Им можно свободно распоряжаться. Ставки ниже, чем по вкладам;

- обезличенные металлические счета. Клиент вкладывает капитал в металлы и получает прибыль за счет роста их стоимости;

- специальные инвестиционные программы, банк помогает управлять инвестициями, вкладывать деньги в ценные бумаги.

Если рассматривать, сколько можно заработать на процентах в банке, то фактически прибыль невысокая. Более менее приличный заработок складывается у граждан, которые могут инвестировать крупный капитал. Если же он небольшой, то речь больше идет о сохранении средств от инфляции, а не о доходности. Ну а банки крутят деньги и получают гораздо больше.

Об авторе

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Как рассчитать проценты по вкладу в режиме онлайн

Чтобы рассчитать %, рекомендую воспользоваться онлайн калькулятором прямо на сайте кредитной организации. Там всё понятно и предельно просто.

Вот так, например, производится вычисление доходности на сайте Сбербанка.

Достаточно ввести сумму, планируемую к вложению, указать срок в днях и выбрать валюту депозита.

Затем нажать кнопку «Рассчитать», и результат перед вами:

| № | Валюта | Российский рубль |

| 1 | Дата открытия | 02.02.2018 |

| 2 | Дата окончания | 02.02.2019 |

| 3 | Срок размещения в днях | 365 |

| 4 | Сумма | 1000 руб. |

| 5 | Капитализация | да |

| 6 | Досрочное закрытие | нет |

| 7 | Вкладчик-пенсионер | нет |

| 8 | Средний доход за 30 дн. | 4 руб. |

| 9 | % с учётом капитализации | 4,8% |

| 10 | Примечание | Для расчета дохода применяются процентные ставки, действующие на момент проведения расчетов. При расчете дохода длительность календарного года всегда берется равной 365 дням. |

Если результат не устраивает, измените параметры и пересчитайте ещё раз. Количество попыток не ограничено.

Если на портале финучреждения такого калькулятора нет, то воспользуйтесь сторонними сервисами. Например, на сайте banki.ru.

Можно ли ставить банки детям

Процедуру можно проводить детям, начиная с трехлетнего возраста. Она неплохо поможет при простуде и кашле. Зная как поставить банки на спину взрослому, можно провести процедуру и ребенку. Но малышу требуется меньшее количество банок, и продолжительность воздействия сокращенная до 6 минут.

Также возможность поставить банки зависит от индивидуальных качеств детей. Если больной малыш впечатлителен, то огонь и горячие стеклянные банки, скорее всего, вызовут панику.

Где открыть вклад онлайн — обзор ТОП-3 банков

Открытие вкладов онлайн предлагают практически все крупные российские банки. Чтобы сэкономить ваше время, я провела анализ имеющихся предложений на банковском рынке РФ и выбрала 3 кредитных организации с весьма привлекательными условиями в этой категории банковских продуктов.

Тинькофф Банк

Известная частная российская кредитная организация, ведущая свою деятельность исключительно дистанционно.

Особой популярностью среди россиян пользуются её кредитные карты и услуги для бизнеса. Я же рекомендую более пристально присмотреться к тинькоффским депозитам с весьма привлекательными условиями.

Вот только некоторые из этих условий:

- ставка до 7,76%;

- широкий временной диапазон (от 3 до 24 мес.);

- капитализация (по желанию клиента);

- бонусы.

Touch Bank

Один из розничных банков международной компании OTP Group. У него нет отделений. Все услуги предоставляются удаленно, через интернет-банкинг и мобильное приложение.

Новейшие технологии, высокая защищенность средств и информации, круглосуточное обслуживание без выходных и праздничных дней, моментальный кэшбэк, быстрое оформление кредита (решение за 5 минут, только по паспорту, ставка от 12%) — это лишь немногие преимущества, которые получает клиент, обслуживающийся в Touch Bank.

Интересные условия предлагаются по депозитам:

- Срок размещения — 30 дн. с возможностью пролонгирования.

- Высокий % — от 6 до 8 процентов.

- Ежедневное причисление %, которые сразу можно расходовать.

- Открытие и обслуживание 0 рублей.

Россельхозбанк

Кредитная организация, акционерное общество, 100% акций которого принадлежит государству. Учреждение создано в 2000 г. для поддержки отечественных сельхозпроизводителей.

Сейчас РСХБ — универсальная кредитно-финансовая организация, оказывающая весь спектр услуг всем клиентским категориям:

| № | Клиенты | Предлагаемые услуги |

| 1 | Частные лица | Кредитование, карточные продукты, депозиты, брокерское обслуживание, драгметаллы и монеты |

| 2 | Малый и микробизнес | Расчётно-кассовое обслуживание (РКО), кредитование, депозиты, партнерские программы, страхование, онлайн-сервисы, господдержка |

| 3 | Средний и крупный бизнес | РКО, кредитование, депозиты, партнерские программы, документарные оперции, банковские гарантии, зарплатные проекты, ДБО, валютные операции и валютный контроль, сейфовые ячейки, торговый эквайринг |

| 4 | Инвесторы | Предоставление информации о выпусках ценных бумаг, об акционерах, о существенных событиях, отчётности и т.д. |

| 5 | Кредитные организации | РКО, документарное и торговое финансирование, операции с наличной валютой |

Срочный онлайн стандарт и его автоматическая пролонгация

Удобный срочный банковский online вклад является бесспорным победителем в номинации «Лучший Сберегательный вклад». В плане основных параметров ключевыми являются пополнение, которое осуществляется по собственному желанию вкладчика, а также ежемесячная выплата процентов на карту, которую можно заменить капитализацией к основной сумме вклада.

Что касается досрочного закрытия, то оно остается возможным в любом случае при выборе депозита сроком на 1 и 2 месяца. При условии оформления онлайн депозита от 3 до 12 месяцев, возможное досрочное закрытие определяется клиентом на этапе заключения договора. Подобное решение после утверждения изменить невозможно. Стандарт срочный в национальной валюте сроком от 3 до 12 месяцев имеет функцию надбавки при продлении.

Как правило, размер надбавки составляет 0,5% к актуальной процентной ставке, которая действует в банке на момент оформления пролонгации. Важно обратить внимание, что открывая срочный стандарт от 3 до 12 месяцев, право досрочного закрытия может сопровождаться снижением процентной ставки в следующем размере:

- 2,5% в национальной валюте;

- 0,75% годовых в долларах;

- 0 25% годовых в евро.

Как не стать обманутым вкладчиком — советы при открытии депозита через Интернет

Многие россияне, инвестирующие свои сбережения в банковские депозиты классическим способом (оформляя договор в офисе), хотели бы воспользоваться возможностью открытия вклада онлайн, но опасаются быть обманутыми.

Именно для тех, кого терзают такие сомнения, кто ищет подводные камни в подобном удаленном обслуживании, будут полезны мои советы.

Бдительность — первое правило грамотного вкладчика

Совет 1. Требуйте выписку с подтверждением размещенной суммы

В банковской практике известны случаи, когда принимаемые от клиентов деньги не отражались официально в балансе банка. Это афера лишала порядочных вкладчиков не только дохода, но и ставила под сомнение возврат самих вложений.

Конечно, такое поведение кредитной организации скорее исключение, чем правило. Однако для снижения риска рекомендую запрашивать у своего банка официальную выписку с подписями и печатями по совершенной вкладной операции.

В этом документе обязательно должны быть указаны:

- дата открытия вклада;

- сумма вложения;

- реквизиты банка;

- информация о договоре и вкладчике.

Совет 2. Проверьте информацию об ограничениях и запретах на сайте Центробанка РФ

Размещайте свои деньги только на счетах в надёжном банке. Перед совершением сделки проверьте выбранное финучреждение на благонадёжность.

Сделать это можно на сайте Банка России. Здесь есть все сведения о наличии/отсутствии ограничений или запретов на ведение деятельности конкретного банка. Отсутствие организации в реестре учреждений с приостановленной лицензией — положительный сигнал для оформления сотрудничества.

Совет 3. Не размещайте все средства в одном банке

Вы наверняка слышали такое выражение: «Нельзя хранить все яйца в одной корзине». Иными словами, если не хотите потерять всё сразу, размещайте свои ценности в разных местах. Это особенно актуально, когда речь идёт о личных сбережениях.

Если хотите во времена экономической нестабильности максимально обезопасить свои банковские депозиты, советую открывать их в разных финучреждениях на суммы не более 1 400 000 руб.

Именно на эту величину вложения застрахованы АСВ. На её возврат и может рассчитывать вкладчик, например, если у банка будет отозвана лицензия. Причём это максимальная сумма по всем счетам одного вкладчика-физлица в одной кредитной организации, на которую он может претендовать при форс-мажорных обстоятельствах.

Обращаю ваше внимание, что в эту сумму входят и причисленные проценты.

Пример

Виктор открыл вклад Максимальный процент в Татфондбанке (ТФБ) на сумму 1380 тыс.руб. сроком на 2 года под 9% годовых с ежемесячной капитализацией процентов. На момент отзыва лицензии у этого финучреждения деньги на счёте пролежали 1,5 года и вместе с процентами там накопилось 1578085,51 руб.

В итоге АСВ выплатило Виктору не всю сумму, а только 1400 тыс.руб., предусмотренные законом о страховании вложений физлиц. Если бы вкладчик подумал об этом заранее, то мог бы разместить в ТФБ сумму чуть меньшую (например, 1100 тыс.руб.) и получить в итоге полностью все начисленные проценты вместе с первоначально внесенными деньгами.

Остаток свободных средств Виктор мог бы разместить на аналогичных условиях в другом банковском учреждении.

Как банки получают прибыль на кредитах

Вторая важная составляющая дохода — выдача кредитов. Как населению, так и представителям бизнеса. Причем бизнес даже более интересен кредиторам, так как там фигурируют гораздо более весомые суммы, а сделки часто обеспечены залогом ликвидного имущества. Но проценты по кредитам для физических лиц выше, поэтому их массовая выдача тоже несет высокий доход.

Некоторые банки даже специализируются практически только на работе с физическими лицами по части привлечения вкладов и выдачи кредитов на упрощенных условиях. Такая стратегия несет хорошую выручку, что проверено тем же банком Тинькофф, да и Альфа-Банк довольно активен в части работы с населением и выдачи им кредитов.

В итоге коммерческие банки получают прибыль за счет:

- процентная ставка. Чем больше риски по кредиту, чем он проще для заемщика по части получения, тем выше ставка. Стандартные кредиты наличными со справками выдаются в среднем под 18% годовых. Деньги на выдачу банки берут у своих вкладчиков (которые стоят ему 5-6%) или у ЦБ РФ по ключевой ставке, на текущий момент на составляет 6,25%. Доход банка равен разнице между процентами привлечения и выдачи;

- дополнительные услуги, сопровождающие оформление кредита. Конечно, речь в первую очередь о страховке. Страховые компании платят большие деньги своим банкам-партнерам по этому направлению, так как по факту не более 1% застрахованных в итоге обращаются за полагающимися выплатами.

А если речь о кредитной карте, то эти источники доходов банка несут еще большую прибыль. Люди тратятся не только на оплату процентной ставки, но и платят за обслуживание каждый год или ежемесячно, многие пользуются платным СМС-информированием. Плюс поступает прибыль от магазинов, которые принимают оплату с карт. Это довольно выгодный для банкиров инструмент, поэтому часто они буквально впихивают его людям, которые получают наличные кредиты. Обрисовывают это как бесплатную дополнительную услугу или бонус.