Для снижения налоговой нагрузки субъектам малого бизнеса позволяется перейти с общего режима на упрощенный (УСН). Для этого предприятие не должно подпадать под ограничения, прописанные в законодательстве. Для перехода на УСН необходимо представить заявление в налоговый орган до конца года.

Напомним ограничения для применения и порядок перехода. Все написанное далее актуально также и для индивидуальных предпринимателей, за исключением отдельных моментов, которые мы поясним по ходу статьи.

Основы УСН

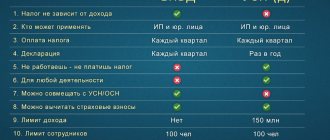

Применение УСН дает возможность облегчить подготовку отчетности, а также уменьшает количество и размер уплачиваемых налогов. Переход на упрощенную систему освобождает предприятие от уплаты таких налогов, как НДС, на прибыль и имущество, хотя есть ряд исключений. Региональные власти имеют право самостоятельно уменьшать налоговые ставки на УСН.

Во время подачи заявления, предприятие в качестве объекта налогообложения может выбрать:

- «Доходы». Уплата налогов происходит со все всей суммы выручки. Стандартная ставка составляет 6% (на региональном уровне может быть уменьшена до 1%).

- «Доходы минус расходы». Налоговая ставка устанавливается в размере 15%, однако региональные власти могут определять ее в размере от 5 до 15%. В качестве налоговой базы учитывается разница между выручкой и расходами. Это значит, что чем больше у компании затрат, тем меньше налога ее нужно будет уплатить. Снижение базы происходит только на размер расходов, которые прописаны в статье 346.16 НК РФ. В конце года может оказаться, что размер налога меньше 1% от суммы доходов. В этом случае необходимо доплатить разницу.

Поменять объект налогообложения можно со следующего года.

На упрощенной системе учет налогов нужно вести в книге учета расходов и доходов, форма которой утверждена Приказом Минфина России от 22.10.2012 №135н. Книгу нет необходимости заверять в ИФНС.

По окончании отчетного года следует подать налоговую декларацию по УСН: организациям — до 31 марта, индивидуальным предпринимателям — до 30 апреля включительно.

Учет убытков при реорганизации и смене режима

Важным моментом при переносе убытка на будущий период является переход с одного налогового режима на другой. Например, организация решила перейти на общую систему налогообложения с упрощенки, или наоборот. В этом случае переносить убыток из одной системы налогообложения в другую нельзя, то есть убытки, полученные при УСН не переходят на общий режим и наоборот. То же относится и к упрощенцам, которые решили перейти с режима «доходы минус расходы» на «доходы». Перенести убытки на будущий год с новым налоговым режиме они не вправе. Так как при режиме УСН «доходы» убытки возникнуть не могут и уменьшать на них налоговую базу нельзя. При прекращении деятельности организации в связи с ее реорганизацией также невозможен перенос убытков. Организация, выступающая в качестве правопреемника не вправе учитывать убытки присоединенной при реорганизации компании.

Кому позволяется перейти на УСН

В Налоговом кодексе прописаны ограничения для применения УСН, а именно:

- число работников — не более 100 человек;

- нельзя перейти на упрощенку, если за предыдущие 9 месяцев доходы превысили 112,5 млн рублей. Определение суммы доходов происходит на основании документов — первичных налогового учета. Учитывается выручка от продажи и внереализационные доходы. Из доходов вычитаются суммы налогов, предъявляемые покупателю;

- остаточная стоимость основных средств, которые законодательством признаются амортизируемым имуществом, на начало 2020 года не должна быть выше 150 млн рублей. Таким считается имущество, срок полезного использования которого составляет больше 1 года, а его первоначальная цена составляла больше 100 тыс. рублей. В статье 256 НК РФ прописано, что к нему не относят землю, ценные бумаги, природные ресурсы, объекты незавершенного строительства и пр.;

- предприятие не должно иметь филиалов;

- доля других организаций в уставном капитале не превышает 25%.

Два последних пункта не относятся к ИП, так как у них не бывает учредителей и филиалов.

На упрощенную систему не могут переходить страховые фирмы, банки, микрофинансовые организации и некоторые другие компании, деятельность которых связана с финансами. УСН недоступна для тех ИП и организаций, которые занимаются выпуском подакцизных товаров, добывают и продают полезные ископаемые. Полный перечень ограничений приведен в п. 3 ст. 346.12 НК РФ.

Перенос убытков на будущее при УСН

Абсолютно любая организация в процессе своей хозяйственной деятельности не застрахована от убытков. Согласно ст. 346.18 НК РФ убытком является превышение расходов над доходами. Соответственно, логично предположить, что налоговый убыток может возникнуть только у тех организаций, которые применяют УСН «доходы-расходы».

При УСН, в отличие от общей системы налогообложения, к убыткам можно отнести только разницу между доходами и расходами организации. К примеру, нельзя брать в расчет ряд затрат, напрямую не обуславливающих получение прибыли, но не выходящих за рамки деятельности, приносящей доход. Такие затраты не будут уменьшать налоговую базу. При общей системе налогообложения, согласно ст. 265 НК РФ, убытки, полученные в отчетном (налоговом) периоде, приравнялись бы к внереализационным расходам, а именно: убытки прошлых налоговых периодов, выявленные в текущем отчетном (налоговом) периоде; суммы безнадежных долгов (не покрытые за счет средств резерва, если он создается); потери от простоев по внутрипроизводственным причинам; не компенсируемые виновниками потери от простоев по внешним причинам; расходы в виде недостачи материальных ценностей в производстве и на складах, на предприятиях торговли в случае отсутствия виновных лиц, а также убытки от хищений, виновники которых не установлены; потери от стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций, включая затраты, связанные с предотвращением или ликвидацией последствий стихийных бедствий или чрезвычайных ситуаций; убытки по сделке уступки права требования в порядке, установленном ст. 279 НК РФ. В перечне расходов, признаваемых при УСН, данных внереализационных расходов не предусмотрено. Также организации, применяющие УСН, не определяют отдельно налоговую базу по отдельным операциям (уступке требования, реализации амортизируемого имущества, земельных участков).

ВАЖНО В РАБОТЕ

Организация обязана хранить документы, подтверждающие объем понесенного убытка, в течение всего срока, когда уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков.

Перенос убытков на будущее

Применение организациями УСН не исключает у них возможность перенесения убытков на будущие налоговые периоды. Сделать это можно в течение 10 лет, которые идут вслед за налоговым периодом, в котором имел место убыток. При получении налогоплательщиком убытков не в одном, а в нескольких налоговых периодах переносить на будущие периоды их следует в очередности их непосредственного получения (п. 3 ст. 283 НК РФ). Имеется в виду, что сначала переносятся убытки, полученные в самом раннем периоде, а затем уже более поздние.

Например, на сумму убытка, полученного в 2020 году, организация вправе уменьшать налоговую базу до 2026 года. Но если до 2026 года убыток так и не был списан полностью, то есть организация не получит достаточной для этого прибыли, его следует оставить непогашенным. Списывать его свыше 10 лет не является верным и несет за собой риск.

Списание убытка прошлых лет не требует окончания текущего налогового периода. Списание можно начинать хоть с первого квартала текущего налогового периода, если имела место прибыль (ст. 283 НК РФ).

Есть еще один важный момент, который необходимо учитывать при списании убытков прошлых лет. Нельзя списывать сумму убытка большую, чем рассчитанная в этом периоде налоговая база. То есть если у организации, применяющей УСН «доходы-расходы», имеется убыток за прошлые налоговые периоды в сумме 1 000 000 руб., а в текущем периоде была получена прибыль в 300 000 руб., то и списать в данном периоде убытка прошлых лет можно на сумму 300 000 руб.

Не стоит забывать и о минимальном однопроцентном налоге, который следует уплатить в случае, если налог, рассчитанный по общему порядку, оказался меньше минимального (п. 6 ст. 346.18 НК РФ). Справедливость данного действия заключается в том, что при получении налога, рассчитанного общим путем, суммой меньшей, чем 1% от дохода (минимального налога), у организации по итогам налогового периода формируется убыток. Учесть в качестве расходов следующего налогового периода можно будет разницу между суммой уплаченного минимального налога и налогом, исчисленным по общим правилам в данном налоговом периоде. Если после этого у организации снова получается отрицательный результат, то сумма налога будет равной нулю. Финансовый результат следующего налогового периода при этом никак на это не влияет.

ПОЛЕЗНО ЗНАТЬ

Если организация решила изменить свою систему налогообложения, будь то с УСН на ОСН или наоборот, убытки, полученные при одной системе, не переходят на другую систему налогообложения, и наоборот: убытки иных систем налогообложения не переносятся на УСН.

Перенос убытков в случае прекращения деятельности налогоплательщика в связи с реорганизацией компаний (п. 5 ст. 283 НК РФ) невозможен для организаций, применяющих УСН. Организация-правопреемник в дальнейшем не вправе уменьшить свою налогооблагаемую базу на сумму убытков присоединенной к ней организации, полученных до момента реорганизации. Согласно п.п. 4–9 ст. 50 НК РФ определяется организация-правопреемник (письмо Минфина от 25.09.2009 № 03-03-06/1/617). Так как при исчислении налоговой базы по налогу на прибыль можно учесть только тот убыток, который сформирован по правилам гл. 25 НК РФ, присоединившее юридическое лицо не может учесть убыток присоединенной организации, использовавшей до присоединения УСН. Согласно абз. 8 п. 7 ст. 346.18 НК РФ убыток, полученный налогоплательщиком при применении упрощенной системы налогообложения, не принимается при переходе на иные режимы налогообложения. Под эту норму Минфин отнес и случай реорганизации в форме слияния, присоединения. При выделении из состава организации одного или нескольких юридических лиц у последних не возникает правопреемства по отношению к реорганизованному юридическому лицу в части исполнения его обязанностей по уплате налогов (п. 8 ст. 50 НК РФ), поэтому право переноса убытков остается за реорганизованной компанией.

ПОЛЕЗНО ЗНАТЬ

Если убытки получены более чем в одном налоговом периоде, перенос таких убытков на будущие налоговые периоды производится в той очередности, в которой они получены.

Перенос убытка в случае, когда у организации не сохранились первичные документы, подтверждающие размер убытка

При отсутствии каких-либо первичных документов у организации налоговые органы имеют право на налоговую экономию, даже если есть подтверждение убытка в форме годовой бухгалтерской отчетности и налоговой декларации. Отсутствие первичных документов может стать серьезной проблемой при подтверждении убытков прошлых лет, возникших ранее установленных сроков хранения документации. Поэтому подчеркнем: при желании списать убыток в текущих периодах хранение первичной документации за предыдущие периоды, в которых имел место убыток, обязательно. Требуется:

- Сохранять данные бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов, а также подтверждающих доходы, расходы и уплаченные налоги (пп. 8 п. 1 ст. 23 НК РФ), в течение 4 лет.

- Организация обязана хранить первичные учетные документы, регистры бухгалтерского учета и бухгалтерскую отчетность в течение сроков, установленных правилами государственного архивного дела, но не менее пяти лет, согласно Федеральному закону от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

По сложившейся судебной практике при отсутствии полного объема первичной документации считать ситуацию безнадежной для списания убытка все же не стоит. Многие суды принимают сторону налогоплательщиков, ссылаясь на то, что размер убытка все же может быть подтвержден не только первичными документами, но и бухгалтерским балансом, отчетом о прибылях и убытках, оборотно-сальдовыми ведомостями, главными книгами, пояснительной запиской, аналитическими ведомостями, налоговыми регистрами. К тому же принимается во внимание проведенная ранее налоговая проверка, которая подтверждает объем убытка. И не стоит забывать, что проверка первичной документации за годы, выходящие за рамки трех лет, является незаконной (постановление ФАС Северо-Западного округа от 02.09.2009 № А56-28506/2008, постановление ФАС Поволжского округа от 18.11.2008 № А65-3230/2008-СА2-41, постановление ФАС Волго-Вятского округа от 11.02.2008 № А11-2175/2007-К2-20/131, при этом определением ВАС РФ от 06.06.2008 № 6899/08 отказано в передаче данного дела в Президиум ВАС для пересмотра в порядке надзора, постановление ФАС Московского округа от 08.12.2008 № КА-А40/10513-08 и др.). Но, например, постановление ФАС Дальневосточного округа от 06.04.2009 № Ф03-832/2009 (определением ВАС РФ от 19.06.2009 № 6822/09 отказано в передаче данного постановления в Президиум ВАС) свидетельствует об обратном: здесь была принята сторона налоговых органов и указано на необходимость наличия первичной документации, так как только она определяет правомерность уменьшения налоговой базы текущего периода на сумму полученного ранее убытка.

ПОЗИЦИЯ МИНФИНА

Если по итогам налогового периода налогоплательщиком получен убыток и сумма налога, рассчитанного по общим правилам, равна нулю, то у налогоплательщика возникает обязанность заплатить минимальный налог.

— Письмо от 20.06.2011 № 03-11-11/157.

Пример 1.

Пусть в процессе деятельности организации были получены убытки как в 2013 году, так и в 2014 году. По итогам 2013 года – 10 000 руб., по итогам 2014 года – 5000 руб. Начиная с 2020 года дела организации пошли в гору, и в 2020 году удалось заработать 15 000 руб., а в 2020 году – 30 000 руб. Какую сумму убытка можно перенести?

Сумма убытка в данном примере не превышает налоговую базу, соответственно на 2020 год можно перенести всю сумму убытка 2013 года – 10 000 руб., а на 2020 год – всю оставшуюся сумму в размере 5000 руб.

Пример 2.

Пусть за время деятельности организации были получены убытки как в 2013 году, так и в 2014 году. По итогам 2013 года – 20 000 руб., по итогам 2014 года – 15 000 руб. Начиная с 2020 года организации удалось получить прибыль: в 2020 году – 15 000 руб., а в 2020 году – 10 000 руб. Какую сумму убытка можно перенести?

Сумма убытка не может превышать налоговую базу. Соответственно на 2020 год можно перенести часть суммы убытка 2013 года – 15 000 руб. Тогда на 2020 год можно оставить 5000 руб. с 2013 года, добавив к ним часть убытка 2014 года в размере 5000 руб. Итого на 2016 год всего переносится убыток на общую сумму 10 000 руб. Остаток убытка 2014 года в размере 10 000 руб. переходит на 2017 год.

ПОЛЕЗНО ЗНАТЬ

Убыток, полученный при применении иных режимов налогообложения, не принимается при переходе на УСН.

Пример 3.

Пусть по итогам 2020 года получила убыток в размере 500 000 руб. В 2020 году произошла реорганизация данной компании путем слияния с «Энерго», в результате чего была образована новая . Как переносятся убытки, если обе компании находились на общей системе налогообложения?

Реорганизация юридического лица в форме присоединения к нему другого юридического лица влечет за собой признание за организацией-правопреемником убытков прошлых лет, образовавшихся у присоединенных юридических лиц, при условии наличия подтверждающей данные убытки документации, в том числе налоговых деклараций, в которых присоединенной организацией заявлялись налоговые убытки (письмо УФНС по г. Москве от 18.06.2009 № 16-15/061705, письмо УФНС от 27.04.2009 № 16-15/041113, письмо УФНС от 11.01.2009 № 19-12/000118 и постановление ФАС Западно-Сибирского округа от 18.12.2009 № Ф04-6760/2009).

В связи с этим на 2020 год будет иметь убыток в размере 500 000 руб., который она сможет списать в течение последующих 10 лет.

Пример 4.

Пусть по итогам 2020 года получила убыток в размере 500 000 руб. В 2020 году произошла реорганизация данной компании путем слияния с , у которой за 2014 год также имелся убыток в сумме 100 000 руб. На основе этого соединения была образована новая . И «Свет», и «Энерго» не пользовались до 2020 года правом переноса убытков. Как переносятся убытки, если обе организации применяют общую систему налогообложения?

В целях налогообложения «Свет-энерго» в 2020 году имеет право учесть убытки на общую сумму 600 000 руб. Организация-правопреемник «Свет-энерго» в своей налоговой декларации должна будет отразить убытки с учетом убытков присоединенной , отразив число налоговых периодов, в которых были получены убытки (письмо УФНС РФ по г. Москве от 18.07.2009 № 16-15/06170).

Пример 5.

Пусть по итогам 2020 года получила убыток в размере 500 000 руб. В 2020 году произошла реорганизация данной компании путем присоединения к «Энерго», в результате чего была образована новая . Как переносятся убытки, если находилась на УСН?

Перенесение убытков «Свет» на «Свет-энерго» будет невозможным, даже если не пользовалась до этого подобной возможностью, так как находилась до реорганизации на УСН.

ПОЛЕЗНО ЗНАТЬ

Хранить документы, подтверждающие объем понесенного убытка и сумму, на которую была уменьшена налоговая база по каждому налоговому периоду, следует в течение всего срока использования права на уменьшение налоговой базы на сумму убытка.

Сроки перехода

Чтобы перейти на «упрощенку» в 2020 году, до конца текущего года необходимо подать уведомление в орган ФНС. Форма утверждена Приказом ФНС РФ от 02.11.2012 № MMB-7-3/[email protected], а электронный формат — Приказом ФНС РФ от 16.11.2012 № ММВ-7-6/[email protected]

Подать уведомление о смене налогового режима можно несколькими способами:

- лично;

- через доверенного представителя;

- заказным письмом.

При передаче уведомления лично или через представителя, датой подачи будет считаться день поступления формы в ИФНС. Если документ направляется почтой — дата, указанная на почтовом штампе.

Регламент перехода на УСН закреплен в ст. 346.13 Налогового кодекса РФ. Сроки подачи уведомления для перехода на УСН:

| Новые ООО или ИП | Действующие организации и ИП | Плательщики единого налога на вмененный доход |

| Одновременно с подачей документов на государственную регистрацию или не позднее 30 календарных дней с даты постановки на учет в налоговом органе | Не позднее 31 декабря текущего года | В течение 30 календарных дней со дня прекращения обязанности по уплате ЕНВД |

| п. 2 ст. 346.13 НК РФ | п. 1 ст. 346.13 НК РФ | п. 2 ст. 346.13 НК РФ |

Компании, готовые перейти на УСН в следующем году, смогут использовать свое право на переход только до конца 2019 года, в противном случае возможность перейти появится только с 01 января 2021 г.

Организации, в которых уже применяется «упрощенка», могут продолжать работать по ней и в следующем году без дополнительного извещения налоговой инспекции.

Списание ОС в расходы при «упрощенке» и ОСН: на что обратить внимание

Есть еще один нюанс рассматриваемой процедуры смены систем налогообложения. Он заключается в том, что амортизация при переходе с ОСНО на УСН применяется по особым принципам.

Дело в том, что она используется как стандартный механизм переноса основных средств в издержки при ОСН. Однако при УСН задействуется иной подход. Собственно, такой метод, как амортизация, при «упрощенке» может не применяться в принципе. При УСН основные средства списываются напрямую.

Однако может получиться так, что ОС фирма может начать использовать еще при ОСН, и посредством амортизации в расходы будет списана только их часть. Как в этом случае фирма, перейдя на УСН, будет учитывать в расходах оставшуюся стоимость основных средств?

После того как осуществлен переход с ОСНО на УСН, основные средства прежде всего следует подсчитать и определить их остаточную стоимость. При этом в расчет следует брать сведения именно налогового учета, а не бухгалтерского. После этого остаточная стоимость ОС может быть отнесена на издержки, которые уменьшают сумму налога, уплачиваемого в бюджет при УСН — равными долями. Их общее количество, а также иные нюансы списания стоимости будут определяться сроком эксплуатации основных средств.

Например, для объектов, которые подлежат эксплуатации в течение 3 лет, остаточная стоимость может быть списана в течение первого года работы фирмы при УСН. В свою очередь, если объекты используются 3-15 лет, то в течение первого года работы при УСН остаточная стоимость может быть списана в издержки на 50%, во второй — на 30%, в третий — на 20%. Если основное средство имеет срок эксплуатации 15 лет и более, то его остаточная стоимость списывается в издержки в течение 10 лет использования фирмой режима УСН — равными частями.

Правила заполнения уведомления

Бланк легко заполнить, он помещается всего на одну страницу, но нужно знать обязательные требования:

- Выбрать объект налогообложения. В бизнес считается, что если расходы компании составляют более 60% от ее доходов, выгоднее выбирать «доходы минус расходы», если менее 60% – «доходы».

У налогоплательщика есть право менять объект налогообложения каждый год. Об этом также нужно уведомить налоговый орган до 31 декабря предыдущего года. В случае если организация применяет не тот объект, который прописан в уведомлении, чиновники могут сделать доначисление по налогам.

- Указать остаточную стоимость основных средств и размер доходов по состоянию на 1 октября текущего года.

- В случае подачи уведомления через доверенное лицо в форме заявления обязательно нужно указать документ, подтверждающий его полномочия и приложить его копию.

- Форму уведомления стоит заполнить в 2-х экземплярах. Один хранится в налоговой инспекции, второй — у заявителя (с отметкой о принятии). Нередко налоговые инспекторы просят предоставить им оба экземпляра — на этот случай можно сделать еще одну копию.

Особенности учета убытков

Учесть убытки в расчете налога можно только по итогам года. Делать это при расчете авансового платежа по итогам квартала, полугодия или 9 месяцев нельзя. Это одна из особенностей переноса убытков для . Организации на общем режиме могут сделать это не дожидаясь завершения налогового периода. Они вправе это сделать уже по итогам первого квартала. При расчете суммы годового платежа организации, применяющие УСН вправе учесть убыток прошлых лет. Переносить убыток на будущий период можно не более чем на 10 лет. Таким образом, полученный в 2020 году убыток учесть можно будет вплоть до 2027 года. Но если убыток к 2027 не будет списан в полном объеме, списать его уже будет нельзя и он останется непогашенным.

Одним из условий для уменьшения налоговой базы на сумму убытка является его документальное подтверждение.

Подтвердить убыток можно: (нажмите для раскрытия)

- первичными документами (накладная, акт и др.);

- копиями налоговых деклараций;

- книгами учета доходов и расходов.

Хранить такие документы нужно не меньше срока, в который их можно использовать для переноса. То есть, даже если срок для хранения документов по законодательству разрешает их уничтожить или перенести в архив, сохранить их придется на весь срок переноса убытка. Кроме того, дополнительно данные документы хранятся еще 4 года. Об этом разъяснения дает Минфин в письме №03-03-06/1/278 от 25.05.2012. Таким образом, общий срок хранения подтверждающего убыток документа составляет 14 лет.

Учесть убыток можно в целой сумме в текущий период, либо перенести его остаток на любой разрешенный год (в пределах 10 лет). Причем полученные убытки в нескольких периодах учитываются в очередности их получения. То есть первым будет учтен убыток, возникший раньше по срокам.

Также читайте статью: ⇒ “Годовой налог при УСН в 2020”.

Подтверждение перехода на УСН

Согласно требованиям НК РФ, организация не должна ждать подтверждение от ИФНС о переходе на другой налоговый режим. После предоставления уведомления можно начинать работать по новой системе. Но лучше удостовериться в правомочности действий. Можно зайти на официальный сайт ФНС и в личном кабинете посмотреть информацию о переходе на спецрежим.

Если для ведения хозяйственной деятельности все же потребуется подтверждающий документ из ИФНС, необходимо направить запрос. В течение 30 календарных дней налоговая обязана предоставить ответное письмо, в котором будет указано, что организация подавала уведомление и имеет право применять «упрощенку».

О содержании нормы.

Согласно п. 5 ст. 346.25 НК РФ организации и ИП, ранее применявшие общий режим налогообложения, ндс при переходе на УСНО выполняют следующее правило: суммы НДС, исчисленные и уплаченные налогоплательщиком НДС с сумм оплаты, частичной оплаты, полученной до перехода на УСНО в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществляемых в период после перехода на УСНО, подлежат вычету в последнем налоговом периоде, предшествующем месяцу перехода налогоплательщика НДС на УСНО, при наличии документов, свидетельствующих о возврате сумм налога покупателям в связи с переходом налогоплательщика на УСНО.

В данной норме четко сказано, что принять к вычету НДС, уплаченный в бюджет при получении аванса, организация (ИП), перешедшая на УСНО, может только в случае, если сумма налога будет возвращена покупателю. Период применения вычета – IV квартал года, предшествующего переходу на УСНО.

Полагаем, что данная норма сформулирована с учетом того, что до перехода на «упрощенку» организация заключает сделки по цене с учетом НДС. После перехода на УСНО законодатель считает уместным пересмотр цены таких сделок, которые будут исполняться уже в период применения специального налогового режима. В этом случае величина полученных предоплат подлежит корректировке на сумму НДС (путем возврата суммы налога покупателю).

О применении нормы.

НДС, начисленный к уплате в бюджет в связи с получением предоплаты, правомерно может быть принят к вычету в IV квартале при условии совершения организацией одновременно следующих действий:

- подписание дополнительных соглашений к договорам с покупателями об изменении стоимости услуг с 01.01.2018. Это может происходить по двум сценариям. Первый – стоимость услуг может быть уменьшена на величину НДС (например, изначально согласованная цена в 590 руб., в том числе НДС – 90 руб., изменится до 500 руб. без НДС). Второй – стоимость услуг в абсолютной величине остается неизменна, но она согласовывается заново без НДС (например, изначально согласованная цена в 590 руб., в том числе НДС – 90 руб., изменится до 590 руб. без НДС);

- возврат суммы налога покупателю. Без возврата НДС покупателям поставщик права на вычет сумм НДС, исчисленных и уплаченных с авансовых платежей, не имеет (Письмо ФНС России от 10.02.2010 № 3‑1‑11/[email protected]).

Так, в Постановлении АС СЗО от 12.12.2014 по делу № А56-75087/2013 судьи признали достаточным для принятия вычета «авансового» НДС согласование цены договора в уменьшенном на сумму НДС варианте и возврата данной суммы налога покупателю на расчетный счет. В рассматриваемом случае сумма НДС возвращалась покупателям в декабре года, предшествующего переходу организации на УСНО. По нашему мнению, и в случае возврата суммы НДС уже после перехода на УСНО, но до срока представления декларации по НДС за IV квартал года, предшествующего такому переходу, вычет также правомерен. Так, п. 1.1 ст. 172 НК РФ при переходе с осно на усн разрешает заявить вычет НДС по приобретенным и оприходованным товарам (работам, услугам), по которым счета-фактуры получены с опозданием (после окончания налогового периода, в котором произошла поставка, но до наступления срока представления налоговой декларации), именно в периоде принятия их к учету. Применяя данную норму по аналогии, можно допустить, что, вернув покупателям суммы НДС до 25.01.2018, организация вправе претендовать на вычет налога в IV квартале 2017 года.

Налоговые действия покупателя, связанные с изменением системы налогообложения у поставщика, будут зависеть от того, использовал он свое право на вычет «авансового» НДС в момент перечисления предоплаты (предусмотрено п. 12 ст. 171, п. 9 ст. 172 НК РФ) или нет. Если покупатель не применял вычет «авансового» НДС, то он просто приходует товары (работы, услуги) по факту их получения (выполнения, оказания) по стоимости без НДС. Если вычет применялся, то налог должен быть восстановлен на дату возврата ему суммы НДС продавцом (основание – пп. 3 п. 3 ст. 170 НК РФ).

При этом никакие специальные счета-фактуры во исполнение положений п. 5 ст. 346.25 НК РФ составлять не следует.

* * *

Проблем с налоговой инспекцией не будет, если новоиспеченный «упрощенец» будет трактовать п. 5 ст. 346.25 НК РФ буквально, а именно будет претендовать на вычет «авансового» НДС только в случае его возврата покупателю. Для обоснования возврата следует пересмотреть стоимость контрактов, заключенных до перехода на УСНО. Для обоснования вычета – иметь документы, подтверждающие возврат. Саму сумму НДС за последний квартал, предшествующий переходу на УСНО, организация вправе уплачивать в общем порядке. То есть НДС за IV квартал 2020 года может быть уплачен в три приема по 1/3 от общей суммы исчисленного налога: 25.01.2018, 26.02.2018 и 26.03.2018 (с учетом правила исчисления срока в соответствии с п. 7 ст. 6.1 НК РФ).

НДС: проблемы и решения, №2, 2020 год