Лучший Банк для ИП

Быть индивидуальным предпринимателем в России – нелёгкая ноша. Припирают со всех сторон. То конкуренция большая, то каждый шаг налогами облагается, то проверки душат. Но в том-то и отличительная черта русских предпринимателей, что ни дождь, ни зной им не помеха. Везде прорвутся, везде добьются. Потому что у нас в стране иначе и не выживешь. Особенно, если хочешь быть законопослушным. А если кроме шуток, то помимо веры в себя и целеустремлённости смешенной с хорошей работоспособностью, индивидуальному предпринимателю желательно ещё и активно разбираться в возможностях, которые хоть где-то, но всё же предоставляются. Так, например, те, кто машут руками на банковские предложения по открытию расчётного счёта, не пытаясь разобраться что к чему и какие где выгоды есть, заведомо проигрывают вдумчивым предпринимателям, которые умеют правильно использовать то, что есть.

Да, законом для ИП не запрещено действовать без расчётного счёта. Более того, значительная часть мелких предпринимателей именно так и поступает. Логика в этом есть и очень даже простая. Во-первых, расчётный счёт – это дополнительные траты. Ведь бесплатно вам его никто содержать не будет. Во-вторых, это дополнительные отчётности и некоторая уязвимость. Ведь счёт могут запросто заблокировать.

Но одновременно, это и дополнительные возможности. Как минимум часть ваших потенциальных клиентов могут работать только с теми, у кого расчётный счёт открыт. Это к слову о рейтинге доверия предпринимателю. Так уж повелось, что располагают к сотрудничеству в первую очередь те, у кого этот счёт есть. Или же значение может иметь тот факт, что наличный расчёт в нашей стране ограничен суммой в сто тысяч рублей. По меркам бизнеса, это ничтожная цифра и укладываться в неё зачастую просто невозможно.

Ну так почему бы просто не открывать счёт каждому? Чего бояться? А того, что расчётный счёт – это всё-таки определённые затраты. Счёт открывает банк. Банк же его ведёт и содержит. Ну, и естественно, для банка такие услуги – вполне себе конкретная статья для заработка. Вот здесь и подходим к теме нашей статьи. Ведь банков много. И у каждой банковской организации своё видение того, как на расчётных счетах для предпринимателей можно заработать. Увы, некоторые считают, что ничего плохого в том, чтобы драть за каждый «взгляд» и за каждый «вздох» в сторону собственного расчётного счёта, нет. Отсюда могут быть немалые цены на открытие счёта, звериные комиссии за каждую операцию по расчётному счёту и уж тем более нужно навариваться на простом желании ИП снимать с этого счёта наличные средства.

Вот и встаёт перед воодушевлённым открывшимися возможностями предпринимателем вопрос – а где, собственно, выгоднее этот счёт открыть? Увы, неверный выбор банковской организации может очень сильно это воодушевление подорвать, если вообще не отбить желание заниматься бизнесом.

Как расшифровывается номер расчетного счета

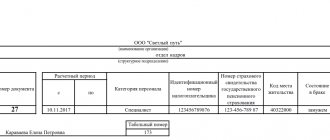

Расчетный счет для индивидуальных предпринимателей – это не просто набор цифр. Здесь содержится информация о валюте, банке, клиенте и т. д. Слева направо расшифровка счета

будет выглядеть следующим образом:

1. Первые 3 цифры обозначают номер балансового счета. Если счет начинается с цифр «408», то он относится к категории «прочие счета».

2. 4 и 5 цифра – номер второго порядка. Таким образом, первые пять цифр означают, что счет относится к категории «прочее» и закреплен за конкретным субъектом предпринимательской деятельности.

3. Следующие 3 цифры – это код валюты, в которой выполняются операции по данному счету. Например, код «810» означает российские рубли.

4. Цифра, идущая в коде девятой, является контрольной. Поэтому проверка действительности номера осуществляется именно по ней.

5. Цифры с 10-й по 13-ю – это код банковского отделения, занимающегося обслуживанием конкретного расчетного счета.

6. Последние цифры являются внутренним номером банковского клиента. Он устанавливается непосредственно отделением банка.

Таким образом, расшифровка счета

достаточно проста и логична.

Многие начинающие бизнесмены интересуются правильным написанием номера расчетного счета в реквизитах. Здесь кроме номера счета необходимо указать данные банковского учреждения, идентификационный код банка и его корреспондентский счет. Эти требования позволяют избежать ошибок при выполнении переводов.

Что такое удобный расчётный счёт для ИП?

Для того, чтобы понять, какое же из банковских предложений, коих сейчас очень много, лучше для индивидуального предпринимателя, стоит обозначить критерии оценки.

Расчётный счёт должен быть:

- Удобным

- Выгодным

- Ориентированным на клиента

Заметим, речь идёт именно об услуге. Удобство расчётного счёта заключается в современном обеспечении. Если клиенту, то есть предпринимателю, каждый раз, чтобы воспользоваться расчётным счётом приходится наведываться в отделение банка, то назвать это удобным язык не повернётся. Всё-таки живём не в двадцатом веке. Сейчас только СНИЛС оформить через интернет нельзя. А всё остальное – пожалуйста. От ведения бизнеса, до заказа еды и стройматериалов на дом. Поэтому, если банк не предлагает удобной программы для пользования счётом, то это уже неудобный банк.

Выгодность, как все понимают, складывается из пунктов тарифа, по которому ваш счёт будет обслуживаться. Если вам уже нужно выложить треть вашего небольшого дохода просто чтобы счёт у вас был – для вас это явно невыгодное предложение.

Ориентированность на клиента – важный показатель. Потому что если этого нет, вместо удобной и выгодной услуги вы получите корявую возможность, на которую потратите много времени и сил. И будет ли в конечном итоге вам это выгодно – большой вопрос.

Ориентированность на клиента можно обозначить несколькими важными моментами:

- Доступность линии связи. Если при возникновении вопросов или сложных ситуаций (они скорее всего будут), вам сложно получить банальную быструю консультацию по телефону от менеджера банка, то это что угодно, но только не клиентоориентированность.

- Наличие филиалов. Если у банка на весь город одно отделение, то это – не показатель экономии, а банальное неудобство.

- Время приёма. Бывают случаи, когда своих же клиентов банк принимает строго каждый третий четверг месяца с двенадцати до двух. Утрированно, но мысль ясна – если на приём к операционисту попасть в любой рабочий день сложно – то у вас будут возникать трудности.

- Безопасность операций. Всё-таки речь о деньгах. О ваших деньгах! Клиенты банка должны быть уверены в том, что при переводе со счёта на счёт, банк ваши кровно заработанные где-нибудь не потеряет. Понятно, что сейчас это уже редкость, да и переводы – не почтовые дилижансы, чтобы их так просто можно было ограбить, но хотя бы качественные и надёжные каналы шифрования должны быть обеспечены.

- Репутация. Да, все знают о чёрном маркетинге и о том, что накрутка искусственных отзывов – сейчас обычные рекламные инструменты. Но если банк действительно хороший, положительные отзывы о нём будут сильно превалировать.

Банки

Несмотря на то, что предложений по открытию банковского счёта именно для индивидуальных предпринимателей сейчас действительно очень много, мы всё же советуем не пожалеть времени на их изучение. Выбрав наиболее подходящий тариф, вы сможете в значительной степени облегчить дальнейшее существование вашего бизнеса и сэкономить себе немало нервов и денег. Ну, а мы, в свою очередь, постараемся немного облегчить эту задачу и обсудим здесь несколько вариантов.

Среди лидеров по отзывам о работе и тарифах на открытие и ведение расчётного счёта числятся в первую очередь Промсвязьбанк и Тинькофф, Московский кредитный банк. Именно у них больше всего предпочтений в предпринимательской среде. Однако, напомним, что рейтинг составляется общий, по усреднённым показателям. А в каждом конкретном случае открытия расчётного счёта нужно выбирать индивидуально, оценивания непосредственно предложение банка. Поэтому, мы рекомендуем ознакомиться с тарифами лично.

Для ознакомления с отзывами о деятельности банков в статье был использован ресурс www.banki.ru. Рекомендуем при выборе тарифов пользоваться этим ресурсом, чтобы представлять возможные проблемы с которыми вы можете столкнуться в дальнейшем.

Стоит ли открывать расчетный счет

Если для ООО открыть счет

– это необходимость, то индивидуальные предприниматели имеют выбор. Чтобы понять, стоит ли открытие счета затраченного времени, необходимо взвесить преимущества и недостатки. Сегодня все большее количество ИП решаются на открытие счета, ввиду следующих преимуществ:

1. Простота внесения налоговых выплат.

2. Возможность привлечения крупных партнеров.

3. Заключение контрактов без ограничений.

4. Можно использовать торговый эквайринг, без которого не обойтись в современном торговом бизнесе.

5. Подключив интернет-банкинг, предприниматель сможет осуществлять платежные операции, не выходя из дома. Кроме того, ему открывается доступ к статистике по работе бизнеса, отчетности, таблицам расходов и прочим удобным инструментам.

ФЗ-115

При анализе отзывов от индивидуальных предпринимателей, пользовавшихся услугами банка по расчётно-кассовой деятельности было замечено, что часто возникают проблемы с блокировкой счёта и последующим запросом документов. И если ИП не может в срок (обычно это несколько дней) предоставить полный пакет запрошенных документов, банк предлагает расторгнуть договор о сотрудничестве и закрыть расчётный счёт. Причина же часто вообще не объясняется. А сотрудники банка ссылаются на некий федеральный закон 115. Проблемы именно этого характера встречается сейчас практически в каждом банке. Массовость дела дошла до того, что клиенты со стоическим спокойствием воспринимают очередную блокировку с запросом документов, несмотря на то, что теряют из-за этого и прибыль, и нервы. Причём в большинстве случаев, банк действительно лишь выполняет требования государственного закона. В большинстве – потому что, увы, случается, что банковская организация использует ФЗ-115 для своих целей.

Так что же это такое? Что за ФЗ-115, из-за которого в последнее время стало не продохнуть честным предпринимателям? Это федеральный закон «О противодействии легализации (отмыванию) доходов….».

И видимо, надзорные органы крепко взялись за проверку всего и вся, раз банки начали массово использовать этот проект для блокировки счетов, особо не разбираясь, что там подозрительно, а что нет. Ознакомиться с законом вы можете (и мы настоятельно рекомендуем, если вы планируете связать свою жизнь с предпринимательством) вот здесь: https://www.consultant.ru

Рассказывать подробно о нём сейчас мы не будем, потому что это материал для другой немаленькой статьи. Просто хотим напомнить, что в настоящие дни блокировка счетов – к сожалению очень частое явление. И к этому нужно быть готовым, даже если вы планируете быть полностью открытым и законопослушным предпринимателем.

Операции, осуществляемые по расчетному счету

Решение открыть счет

существенно расширяет возможности предпринимателя.Рассмотрим основные операции, которые можно выполнять по расчетному счету:

1. Положить деньги на счет. Сделать это можно посредством любого терминала или банковской кассы.

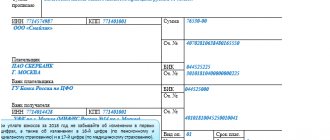

2. Перевести деньги. Если перевод осуществляется на счет юридического лица, то сделать это можно посредством платежного поручения. Эта операция выполняется в режиме онлайн. Кроме того, поручение можно предоставить в банк в бумажном виде.

3. Снять деньги. Условия снятия определяются конкретным тарифом. В некоторых случаях получить наличные можно только в банковской кассе. Тогда заявитель обязан предъявить чековую книжку.

4. Заплатить налоги и взносы в различные организации. Ровно, как и перевод юридическому лицу, уплата налогов требует оформления платежного поручения. Если средства направляются в государственные фонды, то большинство банков проводят такие операции без комиссии.

5. Выплата сотрудникам зарплаты. При переводе средств физическому лицу, вам придется заплатить определенную комиссию. Поэтому для осуществления ежемесячных выплат бизнесмен может заказать определенный пакет услуг.

6. Получение денежных переводов. Используя банковские реквизиты, клиенты и партнеры смогут оплачивать услуги бизнесмена. Перевести деньги на расчетный счет можно посредством терминалов эквайринга, банковских касс. Также можно воспользоваться услугами интернет-банкинга.

Как открыть расчётный счёт ИП в банке. Инструкция пошаговая.

Примечание: существуют фирмы, которые могут сделать это вместо вас за определённую сумму. Обращаться к ним, или нет – вопрос желания и наличия средств. Но так как банкам выгодно, если вы открываете у них счёт, процедура в большинстве случаев простая. Поэтому не стоит бояться бумажной волокиты.

Пошаговая инструкция для ИП, которые хотят открыть расчётный счёт.

Шаг 1. Понять, для чего вам нужен расчётный счёт. Основных вариантов его использования немного.

- Если вы предприниматель, то с помощью расчётного счёта сможете оплачивать товары и услуги в вашем деле.

- Вы сможете принимать оплату своего товара через банковские карты. Это, пожалуй, наиболее актуальная функция, так как большая часть потребителей уже перешла с наличных на карты.

- С помощью расчётного счёта вы сможете выдавать заработную плату своим сотрудникам.

- С помощью расчётного счёта вы сможете добиться быстрого зачисления денег на счета ваших партнёров среди юр лиц. Суммы могут быть больше 100 000 рублей, что во многих сферах необходимо. Так как юр лицам запрещено законом принимать наличными более 100 000 рублей за один раз.

Как видно из списка, без расчётного счёта тяжело осуществлять предпринимательскую деятельность.

Шаг 2. В каком банке открыть расчётный счёт ИП?

Банков сейчас немало. Почти каждый предоставляет услуги по открытию расчётного счёта. Как выбрать? Чтобы хотя бы сузить зону поиска, нужно найти банки, отвечающие главным критериям.

- Размер банка и период его существования. Очевидно, что чем больше эти показатели, тем лучше и надёжнее.

- Цены. Банки берут комиссии за всё. Каждый перевод и уж тем более снятие наличных с расчётного счёта. Берут деньги и за само открытие, и за содержание. Однако у большинства банков есть интересные предложения для тех, кто впервые будет пользоваться услугами по ведению расчётного счёта. Важно знать, сколько банк берёт за открытие счёта и какова ежемесячная плата за ведение.

- Сумма наличных доступных для снятия с расчётного счёта. Вопрос важный. Так как от необходимости никуда не деться. Наличные всё ещё нужны. И не каждый банк свободно их разрешает снимать.

- Есть ли начисление процентов на остаток по счёту. Необязательно, но часто приятно и выгодно, если на счету постоянно имеется большая сумма.

Шаг 3. Пакет документов для открытия расчётного счёта в банке для ИП.

- В первую очередь важно представлять, какие документы для открытия понадобятся. Вот список документов для ИП.

- Заявление на открытие расчётного счёта в банке.

- Анкета банка.

- Выписка из ЕГРИП (Единый гос реестр индивидуальных предпринимателей).

- Ксерокопия документа о постановке на учёт в Росстате. Должна быть нотариально заверена.

- Лицензии и разрешения для ведения вашей деятельности.

Внимание! Список документов всегда нужно уточнять в том банке, в котором вы намереваетесь открывать расчётный счёт. Так как требования банков могут отличаться друг от друга.

Шаг 4. Ждём открытия счёта.

Срок ожидания небольшой. Обычно – один день. Если банк принимает документы дистанционно – через интернет, то счёт могут открыть в течение получаса.

Шаг 5. Пользуемся расчётным счётом для ИП.

Пользоваться этой привилегией можно сразу после открытия. Вы сможете принимать платежи и подключить эквайринг и главное – управлять собственными средствами. Обычно для этого используется интернет-банк, который банковская организация предоставляет.

Помните, что операции по счёту должны подтверждать вашу фактическую деятельность, иначе у налоговой возникнут вопросы. А если они возникнут, до их решения ваш счёт просто заморозят. И неважно, ударит ли это по вашему бизнесу или нет. Банки с налоговой не спорят. Есть предписание – есть блокировка. Так что будьте внимательны и аккуратны.

Необходимость расчетного счета

Прежде, чем открыть счет

, предпринимателю нужно разобраться, для чего он нужен. Наличие р/с существенно упрощает ведение бизнеса. На него начисляется выручка, его можно использовать для оплаты услуг, которые были заказаны компанией. Сюда же относятся налоги.

Можно с уверенностью сказать, что современному предпринимателю расчетный счет попросту необходим. Через него можно выполнять следующие функции:

1. Положить средства компании на счет. Большинство предпринимателей хранят таким образом выручку.

2. Получать оплату за товары или услуги. На счет могут поступать средства от партнеров по бизнесу и клиентов. Для этого можно использовать систему эквайринга.

3. Распределять зарплату между сотрудниками путем переводов средств на их карты.

4. Платить по счетам. Компания арендует помещение, закупает оборудование, материалы, товары и т. д. Для оплаты очень удобно использовать расчетный счет.

5. Расчет по налогам, а также оплата взносов.

Действующие законы РФ требуют наличия р/с у любого ООО обязательным условием для работы любого ООО. К счастью, для ИП нет подобных ограничений, поэтому открытие счета в данном случае является делом добровольным.

Наличие расчетного счета обязательно для следующих видов бизнеса:

1. Торговый эквайринг. POS-терминалы присутствуют в большинстве торговых точек, позволяя клиентам расплачиваться посредством банковских карт. Средства, полученные вследствие безналичного расчета, поступают на расчетный счет бизнесмена.

2. Случаи, когда сумма расчета по одному договору превышает 100 тысяч рублей. В соответствии с законодательством РФ, такие сделки следует проводить только по безналичному расчету. 100 тысяч – сумма значительная, но с подобными операциями приходится сталкиваться даже представителям мелкого и среднего бизнеса. К примеру, предприниматель решает заплатить за аренду помещения на год вперед. Если ежемесячный платеж составляет 15 тысяч рублей, то за год придется заплатить 180 тысяч. И сделать это можно будет только по безналу.

3. Оплата налоговых сборов. Большинство предпринимателей уже давно отказались платить налоги в кассе. Виной всему множество спорных ситуаций и проблем, которые возникают при таком способе расчета. Гораздо проще и безопаснее платить через расчетный счет.