Функции крупных предприятий

Крупные компании выполняет функции:

- Изготовление продукции и ее реализация потребителю.

- Обеспечение сырьем, материалами, оборудованием.

- Учет хозяйственных и финансовых операций.

- Управление всеми составными производственного процесса и кадрами.

Для крупных компаний характерны и дополнительные функции:

- Научная работа и исследовательские изыскания.

- Тесные связи со СМИ и общественностью.

- Поддержка предпринимательства.

Крупные предприятия представлены в виде таких основных форм:

| Формы крупного бизнеса | Характеристика |

| 1. Самостоятельное предприятие | Неделимый объект хозяйствования с единой структурой производства. Может состоять из нескольких юридических лиц, но деление только номинальное |

| 2. Компания | 1) Объединены воедино несколько фирм. 2) Их связывает подобный вид деятельности.

4) Каждая составная компании – самостоятельная единица. Она вправе, в случае надобности, работать самостоятельно |

| 3. Интегрированная бизнес-группа | Несколько компаний с общими собственниками. Предприятия часто относятся к различным отраслям |

Важно! Крупные предприятия функционируют не просто как элемент экономической системы. Они в силе изменять окружающее пространство. Такие предприятия влияют на экономическую ситуацию в отрасли, к которой они принадлежат.

Когда организация связи – крупнейший налогоплательщик по новым правилам

Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)»);- налоговым администрированием (Приказ МНС России от 16.04.2004 N САЭ-3-30/ «Об организации работы по налоговому администрированию крупнейших налогоплательщиков и утверждении критериев отнесения российских организаций — юридических лиц к крупнейшим налогоплательщикам, подлежащим налоговому администрированию на федеральном и региональном уровнях»);- уплатой утилизационного сбора (Приказ Минпромторга России от 18.02.2016 N 406 «Об утверждении Порядка признания плательщика, указанного в абзаце третьем пункта 3 статьи 24.1 Федерального закона от 24 июня 1998 г. Однако рассматриваемая норма является отсылочной и лишь указывает, что пограничные значения указанного показателя устанавливаются Правительством РФ. Постановлением же Правительства РФ от 04.04.2016 № 265 с 01.08.2016 введены следующие максимальные объемы доходной части предпринимательской деятельности за прошедший год для субъектов МСП:

- для микропредприятий — 120 млн руб.;

- для малых предприятий — 800 млн руб.;

- для средних предприятий — 2 млрд руб.

Порядок применения критериев малого и среднего бизнеса Помимо непосредственно показателей, по которым может определяться статус фигуранта как субъекта МСП, ст. 4 закона № 209-ФЗ содержит ряд правил, разъясняющих порядок применения этих условий (пп. 3–5 ст. 4):

- Группа субъекта МСП определяется исходя из значения одного из условий, приведенных в ст.

Это интересно: Должности заместителя директора какие бывают

ФЗ (по доходу или по среднесписочной численности сотрудников).

- Если на статус субъекта МСП претендует индивидуальный предприниматель, не имевший в отчетном (прошлом) году сотрудников, для определения принадлежности применяются критерии малого бизнеса, касающиеся величины полученного дохода.

- Общества и ИП, созданные и/или зарегистрированные в период с 1 августа текущего года по 31 июля следующего за ним (далее — вновь созданные коммерсанты) и ИП с патентной системой налогообложения относятся к микропредприятиям.

- Если соучастник проекта ИЦ «Сколково» освобожден от обязанности по представлению налоговых отчетов, его группа принадлежности к субъектам МСП определяется исходя из среднесписочной численности сотрудников.

- Коррекция категории субъекта МСП происходит последовательно в случае повышения или снижения предельных нормативов.

Крупные предприятия и МСБ. Как отличить?

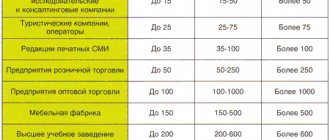

Отличить предприятия крупные от МСБ можно, исходя из таких критериев:

| Предприятие | Среднегодовая численность | Максимальный доход, млн. руб. | |

| от | до | ||

| Микро | 1 | 15 | 120 |

| Малое | 15 | 100 | 800 |

| Среднее | 100 | 250 | 2000 |

| Крупное | 251 и выше | Больше 2000 | |

Казалось бы, различить за подобными критериями предприятия просто. Чтобы стать крупным, необходимо наполнить штат не менее, чем 251 работником и довести доход до отметки, которая больше двух миллиардов рублей. Но есть отрасли, у которых количество персонала может быть и меньше 250, однако они принадлежат к крупным:

Что это такое

Малое предприятие является самой распространенной формой предпринимательства, которую выбирают большинство начинающих бизнесменов.

Средний бизнес ̶ это форма предпринимательской деятельности, которая, по сравнению с малым бизнесом, имеет более внушительный ежегодный доход и более обширные и различные ресурсы для коммерческой деятельности.

Крупный бизнес — это форма предпринимательства, которая включает популярные компании, охватывающие целую страну или более 2 стран мира, а также имеющие большой спрос у потребителей.

Основные характеристики предпринимательства

Каждая форма коммерческой деятельности ̶ МСБ или большой бизнес, имеет свои особенности, чем и отличаются друг от друга.

Черты малого

Субъектом малого предпринимательства являются не только ИП, а также компании, среднегодовая численность сотрудников которых составляет не менее 50 человек.

Территориальная деятельность этих компаний небольшая, а в список их сферы деятельности могут входить:

- магазины;

- фирмы с небольшой производством, которые выпускают малые объемы товар;

- фирмы с туристической деятельностью;

- медицинские кабинеты (стоматологические и т.д.);

- разновидные учебные курсы и т.д.

Для малого предпринимательства срок проведения проверок сокращен и ежегодно составляет не более 50 часов.

До 31 декабря 2020 года этим бизнесам предоставлены двухлетние надзорные каникулы, в течение которых никакие надзоры не будут проводиться. Не грозят посещения Санэпидемнадзора и пожарной инспекции, и не будет осуществлена проверка лицензии деятельности.

Согласно 2 части 10 статьи ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля», при поступлении жалований от потребителей, насчет нарушения норм закона, то будет осуществлена ревизионная проверка.

В 2020 году право на получения налоговых каникул имеют предприниматели, которые:

- проходят регистрацию в первый раз;

- осуществляют производственную, социальную или научную деятельность;

- оказывают услуги населению.

Малые предприятия не нуждаются в подтверждении статуса. Необходимо только придерживаться вышеуказанных лимитов (доход, количество работников и доля участия в уставном капитале). Если лимиты в течение 1-го или 2-х лет были превышены, то это не является основанием потери статуса. В этом случае, он будет сохранен в течение 3 календарных лет.

Признаки среднего

По сравнению с малым предприятием, средний бизнес включает целые сети предприятий, работающие на большую потребительскую аудиторию. Данная предпринимательская форма может осуществить свою деятельность не только в пределах целого города, даже ̶ области.

По сравнению с малым предпринимательством, где большая роль отведена персоналу, в среднем — на первом плане ставится качество товара (услуг). Поскольку среднее предприятие имеет некрупные размеры, то ему будет несложно адаптироваться в меняющихся рыночных условиях.

Большой или крупный бизнес

Предприятия крупного бизнеса могут потратиться на рекламирование роликов своей продукции на самых популярных телевизионных каналах. В разных городах и странах данная форма бизнеса имеет свои филиалы и представительные органы, в которых работают сотни тысяч сотрудников.

Субъектами крупного бизнеса являются крупные компании, которые:

- занимаются производством техники: Apple, Bosch, Samsung, Lenovo и т.п.;

- производят продукты питания: MC.Donald, Nestle, Coca Cola и т.д;

- производят транспортные средства автомобильных марок: Ferrari, Bogati, Alfa Romeo, BMW и т.д.

Критерии несложны. Для того чтобы быть крупным предпринимателем необходимо соответствовать следующему:

- иметь не менее 251 работников:

- получать доход не менее 2 млрд. рублей;

- своевременно провести инвентаризацию и переоценку основных фондов.

С 2020 года действует единый реестр МСП, который содержит предприятия, получившие статус МСП.

Эти формы предпринимательства обретают статус МСП, если соответствуют нижеуказанным критериям:

- имеют определенный размер доходов;

- имеют определенное количество работников;

- имеют определенную долю участия других компаний в уставном капитале.

| Критерий | Малый | Средний | Крупный |

| Доход | До 800 млн. руб. | До 2 млн. руб. | Более 2 млрд. рублей |

| Количество сотрудников | 100 работников | 101–250 работников | Более 250 работников |

| Доля участия третьих лиц в уставном капитале | Для участия гос. организаций, а также общественных, религиозных организаций и фондов не более 25% в сумме. Для других юр. лиц (иностранных и тех, которые не являются субъектами малого и МСП) максимум 49% в сумме. В случае, если организации сами являются субъектами малого и МСП, то их доля не ограничена. | ||

- лиц, имеющих акции экономического высокотехнологического сектора;

- лиц, участвующих в проекте «Сколково»;

- компаний, практически применяющие новейшие технологии, которые разработаны их владельцами ̶ бюджетным и научным учреждениям;

- компаний, чьи учредители внесены в правительственный список лиц, которые оказывают государственную поддержку инновационной деятельности.

Если ИП не имеет работников, то его статус определяется по критерию их годовому дохода. Если ИП и ООО, которые впервые были включены в единый реестр МСП, то их статус должен определяться по критерию количества работников.

Если предприятие получает статус МСП, то ему предоставляются определенные льготы, а именно:

- предоставляется право держать в кассе столько денег, сколько захочется и за это не будет наложен штраф.

- возможность вести упрощенный бухгалтерский учет. Это не относится к ИП, поскольку они не несут обязанность вести бухучет. А компании обязаны начислять ежегодную амортизацию, а не 1 раз в месяц.

- наделены преимуществом в покупке государственной и муниципальной недвижимости и т.д.

Список предприятий, соответствующие указанным критериям, ежегодно формируется Министерством промышленности и торговли РФ. Данный перечень предоставляется в ФНС России, после чего в реестре налоговиками вносятся определенные сведения.

Предлагаем вашему вниманию видео, на котором рассказывается о том, почему побеждает крупный бизнес.

Как применяются критерии?

Статус крупнейших налогоплательщиков федерального уровня, которые подлежат налоговому администрированию в межрегиональных инспекциях ФНС России по крупнейшим налогоплательщикам, присваивается организациям, у которых суммарный объем полученных доходов за год (за любой год из предшествующих трех лет, не считая последнего отчетного года) превысил 35 млрд. рублей (п.п. 1, 8 Критериев, утв. Приказом ФНС от 16.05.2007 № ММ-3-06/[email protected]). Величина доходов определяется по данным Отчета о финансовых результатов путем суммирования показателей следующих строк (Приказ Минфина от 02.07.2010 № 66н):

- 2110 «Выручка»;

- 2310 «Доходы от участия в других организациях»;

- 2320 «Проценты к получению»;

- 2340 «Прочие доходы».

К крупнейшим налогоплательщикам независимо от дохода могут быть отнесены кредитная организация, страховая, перестраховочная организация, общество взаимного страхования, страховой брокер, профессиональный участник рынка ценных бумаг, негосударственный пенсионный фонд, которые имеют соответствующие лицензии (п. 4 Критериев, утв. Приказом ФНС от 16.05.2007 № ММ-3-06/[email protected]).

При соблюдении определенных условий к крупнейшим налогоплательщикам может быть отнесена организация, представившая заявление о проведении налогового мониторинга (п. 5 Критериев, утв. Приказом ФНС от 16.05.2007 № ММ-3-06/[email protected]).

Если объем полученных за год доходов организации находится в пределах от 10 до 35 млрд. рублей, то она относится к крупнейшим налогоплательщикам регионального уровня, т. е. подлежит налоговому администрированию в межрайонной инспекции ФНС России по крупнейшим налогоплательщикам (п. 6 Критериев, утв. Приказом ФНС от 16.05.2007 № ММ-3-06/[email protected]).

Это интересно: Увольнение по сокращению штатов пошаговая инструкция 2020

Важно учитывать, что организации, применяющие специальные налоговые режимы, не признаются крупнейшими налогоплательщиками.

Обращаем также внимание, что даже те организации, которые не соответствуют критериям крупнейших налогоплательщиков, могут быть признаны таковыми на основании решения ФНС (п.п. 5.1, 6.1 Критериев, утв. Приказом ФНС от 16.05.2007 № ММ-3-06/[email protected]).

Организации (за исключением кредитных), в отношении которых арбитражным судом принято решение о признании должника банкротом и введена процедура конкурсного производства, перестают относиться к категории крупнейших налогоплательщиков (п. 9 Критериев, утв. Приказом ФНС от 16.05.2007 № ММ-3-06/[email protected]). Важно учитывать также, что взаимозависимое лицо крупнейшего налогоплательщика также может быть отнесено к категории крупнейших и подлежать налоговому администрированию в межрегиональных (межрайонных) инспекциях ФНС России по крупнейшим налогоплательщикам. При этом собственные показатели такого взаимозависимого лица значения уже не имеют.

Главные плюсы

Как МСП, так и крупные компании имеют свои достоинства и недостатки.

Перечень плюсов малого бизнеса таков:

- наличие небольшой потребности в первоначальном капитале;

- сравнительно малые расходы во время осуществления предпринимательской деятельности;

- наличие быстрой возможности реагирования на изменения в рыночной сфере;

- наличие относительно быстрой оборачиваемости собственного капитала;

- тенденция роста свободных вакансий, что благотворно влияет на увеличение населенной занятости.

К главным достоинствам среднего предпринимательства относятся:

- создание новых мест трудоустройства;

- высокая продуктивность капиталовложений;

- относительно высокая доходность;

- высокая способность к конкуренции и мобильность.

Крупный бизнес также наделен положительными качествами, а именно:

- способностью по обеспечению экономической стабильности в стране;

- способностью по изменению внешней среды бизнеса;

- возможностью экономить на производственных издержках;

- внедрением в бизнес современных технологий и т.д.

Некоторые важные нюансы

Самым важным вопросом, который интересует большинство предпринимателей, является следующий: за какой период оцениваются результаты деятельности и как быстро теряется право на льготы малого предпринимательства, если не выдерживается один из критериев?

Отвечаем. Конечно, результаты деятельности оцениваются по налоговой декларации, а также по уставу компании.

По поводу права на льготы предприятия, который по отчетному периоду не смог соблюсти все требования. Раньше по результатам отчетного года юридическое лицо теряло статус малого по истечению двух лет после того отчетного периода, в котором такое несоответствие было допущено. Сейчас же такой период продлен и теперь он составляет три года.

Также не все знают, но есть специальный реестр малых и средних предприятий. Такой реестр заполняют налоговые службы, которые и производят оценку таких субъектов по различным критериям. Интересным моментом является и то, что сами собственники ничего не предпринимают для занесения его как субъекта малого предпринимательства. Доступ к такому реестру свободен. Его можно просмотреть на сайте ФНС, где каждый желающий, введя соответствующие реквизиты, может понять: есть ли такое юридическое лицо или физ. лицо-предприниматель в базе или нет.

Таким образом, чтобы получить льготы в виде отсутствия лимита средств, получения субсидий от государства, сокращенное время на провидение проверок и т.д., необходимо в течение года выдерживать установленные лимиты. Иначе можно такое право через три года потерять.

Похожие статьи

- Бухгалтерская отчетность субъектов малого предпринимательства 2017

- Численность малого предприятия

- Состав бухгалтерской отчетности 2020 для малых предприятий

- Упрощенный баланс для УСН 2020 пример заполнения

- Коэффициент дефлятор на 2020 год для ЕНВД

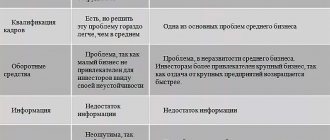

Минусы и риски

Для того чтобы начать строить свой бизнес, предприниматель должен ознакомиться с основными минусами различных предприятий. Например, малое предприятие имеет следующие негативные стороны:

- сравнительно большой уровень риска;

- наличие зависимости от крупного бизнеса;

- наличие низкого профессионального уровня руководителей;

- сложности при получении кредита и субсидий.

Размер первоначального капитала также имеет свое значение. Например, если данный размер велик, то фирма сможет продержаться во время кризисного периода.

Средний бизнес тоже обладает определенными недостатками, а именно:

- наличием жесткой конкуренции и угрозой быть поглащеным крупными компаниями;

- наличие преград и трудностей при получении лицензии и патентов;

- частой нехваткой оборотных денежных средств;

- трудности при получении кредитов, по причине недоверия банков.

Большое предпринимательство также не лишено проблем. Главными минусами данного бизнеса являются наличие:

- избыточной экономической концентрации;

- локализацией хозяйственных отношений;

- блокированием горизонтальных коммерческих связей, не выходящие за рамки определенной компании.

Критерии для крупнейших налогоплательщиков в 2020 году

Ведение дел юридических лиц при статусе крупнейшего налогоплательщика проходит на федеральном либо региональном уровне.

Организации, причисленные к крупнейшим налогоплательщикам (в дальнейшем – КН), встают на учет в зависимости от федерального (регионального) уровня в межрегиональную (межрайонную) инспекцию ФНС РФ. Эти налоговые структуры контролируют выполнение КН налоговых законов без непосредственного участия.

Порядок учета организаций

Федеральной налоговой службой России определен перечень критериев, наличие которых позволяет отнести организацию (юридическое лицо) к понятию крупнейший налогоплательщик.

Что представляют собой эти критерии:

- Маркеры финансово-экономической деятельности (ФЭД). Рассматривается отчетность организации (налоговая, бухгалтерская) за год.

- Наличие взаимозависимости. Налогоплательщик непосредственно влияет на функционирование взаимозависимых лиц, их экономические результаты.

- Наличие у юридического лица лицензии или другим разрешением, позволяющим вести определенный род деятельности.

- Осуществление постоянных наблюдений за налоговой деятельностью.

Показатели финансово-экономической деятельности

Временные периоды, в рамках которых организация может быть отнесена к КН, следующие: расчет по маркерам ФЭД ведется по любому из трех предшествующих годов, за исключением отчетного.

Статус КН удерживается еще в течение двух лет после того года, когда организация стала не соответствовать принятым критериям.

В случае реорганизации КН этот статус остается за вновь образованным юридическим лицом еще на срок в три года, считая тот из них, когда произошла реорганизация.

Юридические лица-должники, признанные в судебном порядке банкротами, теряют статус КН. Эта норма не касается кредитных структур. Те из них, что администрируются как КН на федеральном уровне, сохраняют этот статус вплоть до того момента, пока не будут принудительно ликвидированы.

Статус КН может быть присвоен даже некоммерческим организациям, если они имеют какие-либо доходы, соответствующие нижеуказанным критериям.

Федеральный уровень

Этот уровень налогового администрирования подразумевает, что рассматриваемая организация соответствует ряду обязательных условий, прямо связанных с маркерами (финансовыми, экономическими) ее деятельности.

- Совокупность налоговых начислений должна превышать 1 млрд рублей. Эта цифра значительно уменьшена (свыше 300 млн рублей) для организаций, работающих в сфере услуг связи и транспорта.

- Общая сумма поступивших доходов (отчетная форма №2, коды 2110, 2310, 2320, 2340) больше 20 млрд рублей.

- Общий размер активов организации равен более 20 млрд рублей.

Помимо этих универсальных условий федеральное администрирование налогов может применяться к ряду организаций в определенных сферах экономики страны.

В частности, подобные нормы распространяются на структуры и организации военно-промышленного комплекса со следующими показателями (достаточно превышения одного из них):

- экспортные контракты по продукции стратегического назначения, суммарно превышающие отметку в 27 млн рублей;

- общий объем выручки, по данным контрактам, более 20% от всей суммы;

- наличие более 100 служащих в среднесписочной численности персонала;

- государственный вклад, превышающий 50 %.

Это интересно: Метрологический контроль медицинского оборудования

Представленные цифры справедливы также для организаций, которые находятся в списке предприятий, организаций, обществ, имеющих статус стратегических.

Региональный уровень

На этом уровне ведение дел юридических лиц упрощено. При сопоставлении установленным показателям не учитывается то, чем компания занимается.

Компании, претендующие на статус региональных КН, должны соответствовать всем следующим условиям одновременно:

- иметь суммарный достигнутый доход (отчетная форма №2) в диапазоне 2-20 млрд рублей;

- среднесписочный штат в более чем 50 сотрудников;

- обладать активами от 100 млн рублей и не превышающими 20 млрд рублей;

- иметь начисленную сумму налогов в диапазоне 75-1000 млн рублей.

Взаимозависимость и лицензия

Понятие взаимозависимости учитывается, когда очевидно влияние конкретного налогоплательщика на итоги или условия работы организации со статусом КН. В соответствии с законодательно установленными критериями, такой налогоплательщик и его ФЭД будут расцениваться налоговыми органами на уровне КН, взаимосвязанного с ним.

Существует и особая «каста» налогоплательщиков, чья ФЭД подлежит ведению в федеральных масштабах. При этом совершенно неважны размеры налогов, подлежащих уплате, величины активов, объем выручки, штат служащих и наличие факта взаимозависимости.

Речь идет об организациях, получивших от государства лицензию на ведение ряда видов деятельности:

- банковских операций;

- различных видов страхования, перестрахования, посреднических услуг брокера;

- профессионального участия в работе фондового рынка;

- пенсионного страхования, обеспечения (НПФ).

Обязанности юридических лиц

О любых изменениях в своей организационной структуре налогоплательщики представляют информацию в представительства налоговых органов в регионе нахождения.

Срок в один месяц предоставляется для уведомления налоговых органов, если налогоплательщик начинает участвовать в российских или иностранных организациях (кроме хозяйственных обществ и ООО).

Такой же срок дается в случаях создания юридическим лицом, имеющим регистрацию РФ, обособленных подразделений в пределах страны (не филиалов или представительств). Это касается и вновь возникших изменений тех сведений о созданных подразделениях, которые были предоставлены ранее.

Срок в три дня предоставляется юридическим лицам на уведомление о закрытии тех обособленных структур, через которые велась деятельность организации в пределах РФ. Это норма распространяется на филиалы, представительства, иные формы обособленных подразделений. Документы для скачивания (бесплатно)

- Форма № С-09-2

- Форма № С-09-3-1

- Форма № С-09-3-2

- Форма № С-09-6

В полном соответствии со статьей 55 ГК РФ – местонахождения юридического лица и его обособленных подразделений не совпадают.

Налоговый кодекс (статья 83, пункт 1) предписывает юридическим лицам, имеющим в своей организационной структуре обособленные части, обязательную постановку на налоговый учет во всех регионах и муниципалитетах, где находятся эти подразделения.

Отличия между собой

Для наглядного примера отличий между малого среднего и крупного бизнеса, можно привести следующую таблицу.

| № | МСП | Крупный |

| 1 | Трудности при получении кредита | Несложный процесс получения кредита |

| 2 | Легче подстраиваться под рыночные изменения | Сложнее адаптироваться в изменяющихся рыночных условиях |

| 3 | Работаю до 250 человек | Работают более 205 сотрудников |

| 4 | Ежегодный доход достигает до 2 млн. рублей | Ежегодный доход составляет более до 2 млрд. рублей |

| 5 | Большой риск во время кризисного периода | Меньший риск при кризиса |

Основа успеха

Невзирая на зависимость от внешней среды, малый бизнес также может быть успешным. Здесь работают только лучшие в своем деле сотрудники. Успех данного бизнеса определяется имением стратегического плана на развитие предприятия.

Средний бизнес может легко подстраиваться под изменяющие условия рынка. Успех также зависит от наличия эффективного менеджмента.

Основным успехом крупного предприятия является наличие эффективных бизнес моделей, которые построены таким образом, что даже через 10 лет они продолжают работать, выживая кризисные ситуации и принося огромный доход.

Как понять, что вы малое предприятие

Статьи по теме

Компании, отвечающие критериям малого предприятия, в 2020 году в рамках программы «Экономическое развитие и инновационная экономика» могут рассчитывать на финансовую поддержку от федеральных и местных властей. Бизнес.ру рассказывает, как определить, к какому типу бизнеса относится ваша организация и можете ли вы претендовать на субсидии.

Отличительные признаки малых и средних предприятий

На сайте Федеральной налоговой службы создан Единый реестр субъектов малого и среднего предпринимательства. По состоянию на 10 марта в реестре зарегистрировано более 6 млн. предприятий, любое из них может воспользоваться льготами и привилегиями от государства.

Предприятия малого и среднего предпринимательства в 2020 году имеют ряд общих критериев: по количеству сотрудников и годовому доходу. К ним относят небольшие компании, занятые в самых различных областях бизнеса: от кофеен и уличных киосков до производителей профнастила и грузоперевозчиков. Однако между этими компаниями есть и существенные различия.

Разберем характерные особенности, по которым компания получает статус микробизнеса, малого или среднего предприятия.

Критерии малых предприятий в 2020 году

Характерные черты малого и среднего бизнеса прописаны в Федеральном законе № 209-ФЗ. Статья 4 содержит четкий перечень признаков, по которым компания получает статус.

Для удобства мы составили таблицу критериев, по которым организацию в 2020 году относят к малым предприятиям.

Организационно-правовая форма собственности

Ограничения по долям учредителей

Предельный размер дохода

Максимальное число сотрудников

Общества, товарищества, партнерства, кооперативы, ИП

Муниципальные и федеральные образования могут входить в состав акционеров и учредителей, но доля их уставного капитала или размера акций не должна превышать 25%.

Крупные предприятия и иностранные юрлица могут входить в состав учредителей или акционеров, но доля их уставного капитала или размер акций не должна превышать 49%.

Размер полученного дохода и число сотрудников определяются по итогам предшествующего года. Если компания в течение 3 лет превышает допустимый лимит, она получает новый статус. Малое предприятие, в котором работает 101 человек, переходит в разряд средних.

Самостоятельно определить размеры дохода, чтобы понять, рассчитывать ли на субсидии, бывает непросто. Если компания занимается несколькими видами деятельности, налоговики считают суммарный доход. Например, индивидуальный предприниматель производит лаки и краски, которые продает в собственной сети розничных магазинов. За прошедший период предприниматель получил доход в 400 млн. руб. от производства и 500 млн. руб. от розничной торговли. В 2020 году по критериям истекшего года ИП отнесут к предприятию среднего бизнеса.

Самый удобный в этом случае вариант — обратиться за помощью к специалистам. Если в вашей компании нет сотрудника, способного взять на себя работу по определению статуса, воспользуйтесь помощью специалистов на аутсорсе, например, бухгалтеров сервиса Главбух Ассистент.

Критерии микропредприятий в 2020 году

В рамках малого бизнеса микропредприятия выделяют в отдельную группу. Во многих регионах действуют льготы, рассчитанные исключительно для предприятий микробизнеса.

Региональные власти самостоятельно решают, какие группы предпринимателей попадают под льготу. Например, для стартапов предусмотрены налоговые каникулы, то есть компании-новички в течение 2 лет могут не платить налоги. Во Владимирской области налоговыми каникулами могут воспользоваться ИП, у которых в штате не более 5 сотрудников. В Москве штат предприятия не должен превышать 15 человек.

Таблица критериев для микропредприятий в 2020 году

Организационно-правовая форма собственности

Ограничения по долям учредителей

Предельный размер дохода

Максимальное число сотрудников

Общества, товарищества, партнерства, кооперативы, ИП

Муниципальные и федеральные образования могут входить в состав акционеров и учредителей, но доля их уставного капитала или размера акций не должна превышать 25%.

Крупные предприятия и иностранные юрлица могут входить в состав учредителей или акционеров, но доля их уставного капитала или размера акций не должна превышать 49%.

Критерии средних предприятий в 2020 году

Еще одна категория организаций, которая может рассчитывать на поддержку государства, – предприятия среднего бизнеса. Им необходимо внимательно следить за соответствие критериям: если они превысят лимит, то их отнесут к крупному бизнесу. Тогда они потеряют возможность участвовать в государственной программе «Экономическое развитие и инновационная экономика».

Таблица критериев для предприятий среднего бизнеса в 2019 году

Организационно-правовая форма собственности

Ограничения по долям учредителей

Предельный размер дохода

Максимальное число сотрудников

Общества, товарищества, партнерства, кооперативы, ИП

Муниципальные и федеральные образования могут входить в состав акционеров и учредителей, но доля их уставного капитала или размера акций не должна превышать 25%.

Крупные предприятия и иностранные юрлица могут входить в состав учредителей или акционеров, но доля их уставного капитала или размера акций не должна превышать 49%.

101–250 человек. Сделано исключение для приоритетных областей легкой промышленности

Юридические критерии

Для хозяйственных обществ и партнерств юридические критерии отнесения предприятия к субъектам малого предпринимательства следующие.

| Форма (особенности) организации | Условия | Примечание |

| Любые ООО | Условие 1: 1а) Суммарная доля участия РФ, субъектов РФ, муниципальных образований, общественных и религиозных организаций (объединений), благотворительных и иных фондов (за исключением суммарной доли участия, входящей в состав активов инвестиционных фондов) в уставном капитале не превышает 25%; 1б) суммарная доля участия иностранных организаций или организаций, не являющихся СМП, не превышает 49% | ООО, удовлетворяющее Условию 1а), но не удовлетворяющее Условию 1б), признается СМП, если такое ООО соответствует Условию 4, 5 или 6 |

| Любые АО | Условие 2: Акции, обращающиеся на организованном РЦБ, отнесены к акциям высокотехнологичного (инновационного) сектора экономики | — |

| Условие 3: Акционеры – РФ, субъекты РФ, муниципальные образования, общественные и религиозные организации (объединения), благотворительные и иные фонды (за исключением инвестиционных фондов) владеют не более чем 25% голосующих акций, а акционеры – иностранные организации или организации, не являющиеся СМП, владеют не более чем 49% голосующих акций | — | |

| Организации-«интеллектуалы» | Условие 4: Деятельность заключается в практическом применении (внедрении) результатов интеллектуальной деятельности (программ для ЭВМ, изобретений, селекционных достижений и т.д.), исключительные права на которые принадлежат учредителям (участникам) | Учредители (участники) – это бюджетные, автономные научные учреждения либо являющиеся бюджетными, автономными учреждениями образовательные организации высшего образования |

| Организации-«сколковцы» | Условие 5: Имеют статус «сколковца» | — |

| Организации с «особенным» учредителем | Условие 6: Учредители (участники) – это АО «РОСНАНО» или Фонд инфраструктурных и образовательных программ | — |

Льготы для малого и среднего бизнеса

В настоящее время малые и средние предприятия производят пятую часть валового внутреннего продукта (ВВП). К 2024 году правительство намерено увеличить их вклад в экономику страны до 40%. С этой целью разработаны меры, направленные на развитие малого и среднего предпринимательства.

- Субсидии и государственные программы. Предприниматель, развивающий приоритетное направление, может рассчитывать на финансовую поддержку государства. К приоритетным областям относят медицинские услуги, фермерство, внутренний туризм, дошкольное и школьное образование.

- Льготное кредитование. Предприниматель, отвечающий критериям малого бизнеса, в 2020 году может оформить кредит по сниженной ставке. Разница между коммерческой ставкой банка и льготной покрывается за счет средств регионального бюджета.

- Налоговые каникулы. Стартапы на патенте и УСН первые 2 года могут не платить налоги. На выплаты в пенсионный взнос льгота не распространяется.

- Надзорные каникулы. До 2020 года проверяющие – пожарные, санэпидемстанция, трудовая инспекция – не имеют права устраивать плановые проверки малых предприятий. Внеплановая проверка может проводиться, если поступила жалоба от потребителя или сотрудника компании.

- Льготные системы налогообложения и упрощенный бухгалтерский учет . Вместо заполнения многочисленных ведомостей, регистров и счетов, малые предприятия могут вести только Книгу доходов и расходов. Такую работу можно поручить штатному сотруднику или передать на аутсорс.

- Льготная аренда. В некоторых регионах предприниматели могут арендовать муниципальные помещения бесплатно или ниже рыночной цены.

mb.jpg

Похожие публикации

Критерии отнесения предприятия к категории малых предприятий регламентированы законодательно. Соблюдение всего комплекса обязательных требований позволит субъекту малого предпринимательства воспользоваться широким набором льгот. Основным нормативным актом в регулировании работы малого бизнеса является Закон о развитии малого и среднего бизнеса от 27.11.2017 г. № 209-ФЗ.

Читать дальше: Договор залога автомобиля между физическими лицами