Подготовьтесь к сохранению денег

Стратегия сохранения денег зависит от множества переменных: от количества денег, наших планов — собираемся ли мы вкладывать один раз или намерены постепенно собирать нужную сумму, а также расчета на доходность. Во всех способах есть одна ключевая особенность — не существует способов инвестирования с нулевым риском. Поэтому к сохранению денег стоит подготовиться.

Создайте финансовую подушку

Это условный старт для любых стратегий. Когда у нас есть запас денег на два-три месяца жизни, это помогает спокойнее принимать решения. Хранить такие средства стоит или наличными, или на вкладе в надежном банке, откуда вы всегда их сможете снять.

Владелец ГК «Залог 24», частный инвестор Ян Марчинский не советует инвестировать тем, у кого нет финансовой подушки. «С большой долей вероятности такой человек продаст акции по нужде и низкой цене, — уточняет он. — Надо понимать, что инвестиции — это не быстрое и легкое обогащении, а долгий процесс требующий усердия и дисциплины».

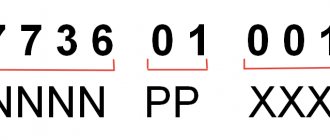

Разделите подушку безопасности на три валюты

Разделите на рубли, доллары и евро. В дальнейшем старайтесь держаться этого же принципа. Это поможет сохранить основной капитал, ведь если какая-то валюта резко упадет, то другая скорее всего вырастет.

О пропорциях «корзины» накоплений разные эксперты говорят по-разному. Например, автор книги «Инвестировать — просто» Владимир Савенюк рекомендует в рублях хранить пятую часть капитала, а остальные деньги разделить ровно между долларами и евро. Если же считаете, что рубль может резко «отыграть» вверх, поменяйте пропорции.

Погасите все кредиты

Займы хорошо работают только в одной ситуации — когда доход от них превышает выплаты процентов. Например, если вы взяли в одном банке кредит под 5 % годовых и положили эти деньги в другой банк под 10 % годовых, без рисков и со страховкой. Тогда это умелое финансовое решение. Как правило, таких ситуаций в мире небольших денег практически нет.

Если же кредит нужно выплачивать, а кредитные деньги ничего не зарабатывают, его нужно закрывать как можно скорее.

Где купить валюту выгодно и как ее хранить

Купить валюту можно:

- в отделениях банков и обменных пунктах,

- в мобильном банковском приложении онлайн (например, Сбербанк онлайн),

- на веб-сайтах банков,

- на бирже (для этого необходимо иметь брокерский счет).

Если доллар и евро можно купить, придя в банк, и просто положить под подушку, то юань (вдруг вы все-таки решили ввести его в корзину) найти не просто.

В этом деле отличный способ – это мультивалютные карты, позволяющие к обычной карте открывать несколько валютных счетов. Такие на сегодняшний день есть, например в Тинькофф банке, ВТБ и других.

Так, для карты Tinkoff Black доступны 29 различных валют, не считая рублей. Одномоментно открытых счетов может быть не больше четырех. Но их можно открывать и закрывать по мере необходимости.

Работает это так. Например, собираетесь вы в отпуске посетить Чехию. Расчеты внутри страны происходят в чешских кронах. А заплатить визовый сбор в консульстве при оформлении шенгенской визы придется в евро, так как страна является членом Евросоюза. Таким образом, открываете два счета: один в кронах, другой в евро. Постепенно покупаете туда валюту простым переводом с одного (рублевого) счета на другой (валютный). Курс при этом будет выгоднее, чем во многих банках, где вы поменяли бы наличными купюрами. Храниться деньги будут на счете без начисления каких-либо процентов.

Снять евро и доллары можно в банкоматах Тинькофф банка. А кроны снять можно будет в любом банкомате Чехии (наши банкоматы просто не заправлены ими). При чем от 400 крон снять можно без каких-либо комиссий. Для этого надо найти банкомат государственного банка, так как у частных возможны внутренние сборы. Расплачиваться в отпуске в магазинах и кафе можно картой, где предварительно выбрать счет в кронах, как активный.

Даже в Сбербанке через приложение можно приобрести не только основные валюты, но и фунт, юань, канадский, сингапурский и гонконгский доллар. Кстати, сегодня банкоматы Сбербанка есть во многих странах Европы (Германии, Чехии, Хорватии и др.), СНГ, Азии и в Турции.

Банковский вклад

Это классический инструмент сохранения денег с минимальной доходностью.

Процент, который предлагает банк, зависит от ключевой ставки Центробанка — например, сейчас ее понизили до 4,5 %, значит, в ближайшее время банки также снизят предложения по вкладам. Вклад помогает получить прибыль в пределах инфляции, то есть как бы остаться на том же уровне. Если же вы планировали заработать, то скорее всего через вклад это сделать не выйдет.

Вклад называют инструментом с минимальным риском. Это так, но только частично. Если банк разорится, вкладчик попадет под программу страхования — государство вернет максимум 1,4 млн руб. Остальные деньги будут потеряны. С 2004 году агентство по страхованию вкладов зафиксировало более 500 случаев, когда вкладчикам нужно было возвращать деньги.

Стоит еще напомнить, что с 1 января 2021 года вступит в силу закон, который обяжет вкладчиков платить налог с суммы процентов по всем вкладам, но только с той ее части, которая превышает доход с 1 млн руб. Фактически нововведение коснется процентов, которые будут выплачены начиная с 1 января 2021 года.

Если вы решили использовать для сохранения банковский вклад, то придерживайтесь этих советов:

- Кладите в один банк не больше 1,4 млн руб.

- Проверьте, входит ли банк в перечень застрахованных на сайте агентства.

- Выбирайте банк с долгой историей и средней процентной ставкой. Если предложение существенно выше среднерыночного, стоит быть осторожнее.

- Проверяйте, как начисляются проценты. Чаще по самым выгодным предложениям проценты выплачивают в конце срока. Решите снять раньше — потеряете весь доход.

В какую валюту лучше вложить рубли в 2020 году

Однозначного ответа на вопрос, в какую валюту лучше вложить деньги не существует, поскольку невозможно определить курс в долгосрочной перспективе.

Чиновники из Минэкономразвития рекомендуют сбережения до 100 тысяч рублей хранить в национальной валюте. Особенно актуальной данная рекомендация становится на фоне последних мер, внедренных ЦБ РФ под руководством Эльвиры Набиуллиной в июле 2020 года. Согласно нововведениям, все инвесторы будут поделены на четыре категории, в зависимости от навыков и объемов средств. Сохраняя рубли, простые граждане могут избежать бюрократических процедур.

Если есть желание купить иностранные активы, лучшее решение — покупка сразу нескольких валют, что станет своего рода диверсификацией портфеля и поможет минимизировать риски в случае ошибки. Рассмотрим наиболее популярные и надежные варианты:

- Доллары США. Если есть выбор, то лучше вложить в эту валюту. Доллар США — это мировая резервная денежная единица. Американскую валюту обязан поддерживать весь мир.

- Евро. Официально введен в оборот с 1 января 2002 года. За это время россияне уже успели привыкнуть к нему. Но из-за политических проблем, навалившихся на Европейский союз в последние годы (экономический кризис в Греции, мигранты и Брексит), курс по отношению к USD немного просел, что сократило интерес трейдеров к инвестициям в евро.

- Юань. Спрос на китайскую национальную валюту объясняется экономическими достижениями Поднебесной. По данным Федеральной таможенной службы России, по итогам прошлого года объем торговли между нашими странами превысил 108 миллиардов долларов, что на 24,51 % больше, чем в 2020 году. Кроме того, продолжается рост экономики Китая, которая вышла на второе место в мире после США. Соответственно, увеличивается и популярность юаня, что привлекает внимание инвесторов. Но перед покупкой рекомендуется тщательно изучить новостные сводки, поскольку экономисты предупреждают о возможной девальвации юаня. Подобный шаг правительство Китая может принять в качестве ответной меры на торговую войну между Вашингтоном и Пекином.

- Криптовалюта. Только ленивый в свое время не следил за хайпом вокруг биткоина, когда в течение нескольких месяцев он взлетел с 10000 долларов до 20. Трейдеры кусали локти, подсчитывая потенциальную прибыль, если бы в свое время успели вложить в покупку крипты хотя бы 1000 долларов.

Также в мире существует ряд других устойчивых и привлекательных валют:

- йена (Япония);

- франк (Швейцария);

- фунт стерлингов (Великобритания).

Облигации

Этот вид сохранения денег похож на вклады — тоже достаточно простой, с фиксированной доходностью. Смысл в том, что бизнес или государство с помощью облигаций берет у вас деньги в долг. Условия оговариваются заранее — процент дохода и дата возврата номинала или основного тела долга.

Продать облигации можно и раньше оговоренного срока, но по рыночной цене, которая меняется. То есть с помощью облигаций можно не просто сохранять деньги, но и отслеживать актуальные цены и пытаться выиграть на разнице покупок и продаж.

В России инвестировать в облигации можно от 1 000 руб. Но лучше использовать минимум 10 000 для покупки 10 разных облигаций — тогда у вас будет так называемый устойчивый портфель.

«В устойчивом портфеле удельный вес каждой инвестиции составляет минимум 10 %. В каких-то непредвиденных и непрогнозируемых ситуациях в отдельной бумаге пострадает только десятая часть портфеля. Это не очень критично, такой убыток можно восстановить за один год», — объясняет управляющий партнер KYC и Vax Capital Кирилл Вихлянцев.

В основном доходы по облигациям немного выше, чем по вкладом, но есть предложения и под десятки и даже сотни процентов. В таких случаях, объясняет Вихлянцев, рынок оценивает риск дефолта данной бумаги высоко — можно быстро приумножить свой капитал, а можно потерять вообще все, если компания разорится.

«Облигации — это среднесрочный и долгосрочный финансовый инструмент, — резюмирует Кирилл Вихлянцев. — Рассматривайте их как вариант размещения минимум на год, а лучше на срок от трех лет. Если деньги вам понадобятся через полгода-год, то вклад будет надежнее».

Ведущий аналитик QBF Олег Богданов считает, что больше надежности — у облигаций федерального займа, выпускаемых Минфином. «Это государственные ценные бумаги, возврат по которым обеспечен правительством, — объясняет эксперт. — Доход гособлигаций, как правило, на несколько процентных пунктов выше ставки вклада. Плюс можно увеличить прибыль с помощью налоговых льгот — такие облигации не облагаются НДФЛ и еще можно получить налоговый вычет до 52 000 руб. при вложениях не менее 400 000 в год».

Облигации считаются устойчивым инструментом, но не гарантируют абсолютную надежность. Как и в любом другом инвестировании, вы можете потерять все.

Рублевые вклады — это выгодно?

В период резкого падения национальной валюты эксперты в вопросах инвестиций категорически не рекомендуют ставить на рубль. В 2020 году гораздо безопаснее держать сбережения в валюте. Максимум на что сгодится рубль — краткосрочные накопления.

Эксперты по личным финансам советуют своим клиентам хранить в рублях деньги, которые планируется истратить в течение 6 месяцев. Долгосрочные же рублевые резервы делать не стоит, учитывая нестабильность национальной валюты. Напомним, что Центробанк России в своих прогнозах на 2020 год допускал девальвацию рубля до уровня 94 рубля за доллар.

Тем не менее, не стоит слишком уж доверять валютам. Они тоже не застрахованы от проблем. Ряд экспертов, не склонных к панике, советуют часть долгосрочных вкладов (примерно 30%) делать в рублях. Остальные 70% — в разных валютах, но ставку делать по-прежнему рекомендуется на доллары и евро.

Рублевые вклады хороши тем, что их доходность в разы выше, чем у иностранных валют. Но и риски обесценивания рубля выше. Поэтому специалисты не рекомендуют хранить более 50% денег на рублевых депозитах.

На заметку!

Доход от рублевых депозитов не облагается подоходным налогом.

Риски обесценивания рубля в 2020 г.:

- снижение доходов в бюджет от продажи углеводородов — из-за падения цен и спроса;

- прогнозируется дальнейшее падение цен на нефть вследствие торговых войн и снижения потребления энергоресурсов;

- снижение налоговых поступлений: предприятия, задавленные государственным регулированием, разоряются или уходят в тень;

- падает потребление вследствие снижения реальных доходов населения. Люди не имеют денег на крупные покупки, товарооборот замедляется;

- инвесторы уходят с российского рынка, не желая рисковать;

- рост инфляции опережает запланированный правительством уровень.

У рубля есть все шансы терять позиции. Как будет в действительности, покажет время. А пока лучшее решение — не делать ставку на одну валюту, в том числе национальную.

Смотрите также:

7 банков Россиии, в которых хранят деньги богатые россияне в 2020 году

Акции

Популярнейший и основной вид инвестиций — вы покупаете акцию и буквально становитесь одним из владельцев компании. Прибыль получают двумя способами.

- За счет дивидендов

Раз в год компания распределяет часть прибыли между владельцами. Рассчитывать на устойчивые дивиденды стоит, покупая акции известных и финансово стабильных корпораций. Это могут быть нефтяные или газовые компании, банки, организации, работающие в сфере ритейла. Сколько денег будет распределено между акционерами, решают на общем собрании основных владельцев.

«Есть также бездивидендные акции — покупая их, инвестор стремится заработать на росте стоимости бумаг, а не на процентах, — рассказывает финансовый аналитик инвестиционной компании Raison Asset Management Николай Кленов. — Компании, которые выпускают такие акции, относительно молодые и вкладывают всю прибыль в развитие вместо того, чтобы делиться ей с акционерами. Такая стратегия оправдана: она позволяет хорошему бизнесу быстро расти — как следствие, растет и стоимость его акций. Например, акции Facebook с момента выхода компании на биржу подорожали на 658 %, при этом компания еще ни разу не платила дивиденды».

- За счет торговли акциями

Здесь работает принцип «купи дешевле, продай дороже». Стоимость компаний, а значит и акций, постоянно меняется. На это влияет множество факторов — от новостей в СМИ до общего положения индексов на рынке.

Торговля акциями считается инвестированием с высоким риском — никто не может гарантировать вам доход. Чтобы уменьшить риски, нужно заниматься диверсификацией активов — покупать акции не одной, а нескольких компаний сразу. Плюс следить за тем, насколько надежны компании, насколько быстро они растут.

«В портфеле должны присутствовать акции разных компаний в разных секторах экономики — например, финансовом, технологическом, нефтегазовом. Разбивка должна быть и по странам эмитентов, — говорит Николай Кленов. — Вкладываться только в российские акции рискованно, учитывая нестабильность курса рубля. К тому же на российском фондовом рынке почти не представлены компании технологического, фармацевтического и других инновационных секторов, что обедняет выбор акций. Поэтому российским инвесторам стоит обращать внимание также на акции американских и европейских эмитентов».

В акциях работает главное правило экономного инвестора — использовать стоит те средства, потеря которых для вас будет не критична. При этом, даже если вы планируете «играть» на изменениях курсов, часть денег стоит вкладывать в долгосрочные акции.

Частный инвестор и владелец ГК «Залог 24» Ян Марчинский рекомендует 30 % всех денег перевести в акции, а остальные — в другие инструменты. «Инвестировать в акции надо на долгий срок — от пяти лет и более. Чтобы локальные просадки, например, как в 2015 году из-за санкций, не создавали убытка, — говорит эксперт. — В течение года, может быть, нескольких лет, акции могут быть в минусе, но на длительном периоде рынок и цена акций растет».

Прежде чем покупать акции, стоит проверить историю компании и отрасль, в которой она работает. Конкретный бизнес может быть с идеальной бизнес-моделью, но акции могут обвалиться из-за кризиса во всей сфере.

«Важно проанализировать финансовую отчетность компании, рынок и новостной фон — даже один твит президента США Дональда Трампа может «уронить» акции компании или целой отрасли, — предупреждает Николай Кленов. — Правда, потом котировки обычно корректируются. Торговые войны, санкции, новые законы и, конечно, пандемии могут драматически изменить движение рынка».

Онлайн-сервис для самостоятельных предпринимателей, которые не разбираются в бухгалтерии. Начинающим ИП — год в подарок!

Узнать больше

Хранить ли деньги в долларах

Доллар долгое время считался одной из наиболее стабильных валют. Именно в нем предпочитали держать накопления многие россияне. И даже в кризис его покупка была выгодной. Он в основном рос в цене, а его падения не были значительными. Но все же его курс существенно зависит от текущей ситуации в мировой экономике, а также от цены на нефть. Чем ниже стоимость барреля нефти, тем выше цена американской валюты. Из-за скачков цен на нефть в течение двух последних лет стоимость доллара колебалась от 60 до 80 рублей. В результате чего покупателям приходилось хорошо думать, когда покупать деньги США, чтобы не понести потери.

По прогнозам аналитиков, 2020 год не будет безоблачным для американской валюты. Но при этом они не ожидают ее особых падений или взлетов. По расчетам экспертов, курс ее будет стоять на уровне 60 – 62 рублей. И на эти расценки стоит ориентироваться при покупке доллара, если люди не хотят прогадать. Не стоит поддаваться панике при понижении или резком повышении его стоимости. В результате рисковых операций по купле-продаже долларов можно как проиграть, так и выиграть. Но для обывателей, незнакомых с принципами установки курсов, первый вариант более вероятный. Поэтому при резких скачках доллара им стоит воздержаться от его покупки или обмена на рубли.

Фонды

Чтобы самостоятельно инвестировать в акции, нужно изучать много данных, выбирать, что купить. Или использовать коллективные инвестиции через специальные фонды. Условно, это работает так — много людей сбрасывается, а доверенная компания собирает портфель из акций и выплачивает проценты с доходных сделок.

Это удобно — можно вкладывать в дорогие акции, не нужно думать, что купить. Но риски растут — компания может сделать неправильный выбор, и вы все потеряете. Сейчас среди таких инвестиций распространены фонды. Есть два популярных.

- ETF-фонды

Нужен брокерский счет или индивидуальный инвестиционный счет. Чтобы купить что-то, нужно подать заявку брокеру. Придется платить комиссию — до 0,95 % от сделки в российских фондах.

Инструмент считается достаточно надежным, фонды контролирует Центробанк. Так как счета и акции в таких фондах в основном зарубежные, то вкладывать в них запрещено нескольким категориям граждан, в основном госслужащим, депутатам и членам их семей.

С помощью фондов можно покупать акции дешевле, чем их предлагают на бирже. «Это одно из преимуществ ETF-фондов: допустим, акции быстрорастущей компании Amazon имеют высокую стоимость на бирже, тогда как ETF-фонды, включающие их, торгуются по гораздо более демократичным ценам», — говорит вице-президент QBF Владимир Масленников.

- ПИФ, паевые инвестиционные фонды

Вы передаете деньги управляющей компании, и доход зависит от качества сделок. В отличии от ETF, начать инвестировать в ПИФ проще, не нужен даже брокерский счет. Управляющая компания занимается так называемым «активным управлением», то есть наблюдает за динамикой цен и старается как бы «обогнать» её, предугадать развитие ситуации и либо купить на падении, либо продать на максимальной точке роста. Еще в ПИФ много комиссий, в том числе за операции по покупке или продаже.

Фондов много, все они обычно делятся на виды — например, инвестируют только в европейские компании или в государственные облигации. В этом еще одно отличие — в ПИФ управляющая компания может поменять направление практически на ходу, в ETF такого не происходит.

Если решите вкладывать в фонды, помните — к риску акций вы добавляете еще один риск — доверяете деньги управляющей компании. Но и вероятность заработать растет.

Вариант 3. Акции

А еще я покупаю акции. Суть простая. Вы можете выбрать успешную, надежную и перспективную компанию и стать ее совладельцем. Но это очень долгосрочная инвестиция. На один-два месяца деньги сюда не вложишь, потому что курсы акций скачут вверх-вниз в краткосрочном периоде. Поясню на примере.

Вот курс акций Гугл (Алфавит) c 2004 года

Исторический курс акций Гугл

В 2004 году акция Гугл стоила $60, а сегодня одна акция стоит $1200. За 14 лет стоимость акций выросла в 20 раз. Т.е. каждый год стоимость почти удваивалась.

А вот, как менялся курс акций Гугл за последний месяц:

Курс акций Гугл за последние 30 дней

Как видите, курс ежедневно скачет вверх-вниз, и если бы вы купили акции Гугл месяц назад и сегодня хотели бы забрать деньги, то вы были бы в минусе. Это нормально, просто вкладываться надо на длительный срок.

Кстати, инвестиции в акции тоже считаются высокорискованными, но более надежными и консервативными, чем в криптовалюты.

Вы можете сами выбирать, в акции каких компаний инвестировать. Я люблю акции быстрорастущих высокотехнологичных компаний.

Где я покупаю акции?

Раньше я покупал акции при помощи различных брокерских компаний. Самые старые и, на мой взгляд, лучшие это – БКС и Финам. Но эти компании очень замороченные, надо ездить к ним в офис, подписывать кучу бумаг – огромная бюрократия. Я это все очень не люблю.

Поэтому сейчас я перешел на Тинькофф Инвестиции, которые, кстати, работают через БКС. У них как всегда все просто. Никуда не надо ехать, все делается быстро и просто в режиме онлайн. Покупать акции в мобильном приложении Тинькофф Инвестиции очень удобно. В Тинькофф Инвестиции можно купить акции как отечественных, так и зарубежных компаний. Есть мобильные приложения для Андроид и Айфона.

Если вы зарегистрируетесь в Тинькофф Инвестиции по этой ссылке, то вам на баланс будет зачислено 500 рублей, если вы инвестируете не менее 10 000 рублей.

В какие акции я вкладываю рубли?

На сегодняшний день для долгосрочных инвестиций мне кажутся интересными акции следующих компаний. Я думаю, что они с годами вырастут в десятки раз:

- Alphabet Inc.;

- Tesla;

- AMD и Nvidia.

Из этих четырех компаний самой перспективной и в то же время опасной мне кажется Тесла, потому что ее акции сильно подешевели в последнее время. Акции же Alphabet, Nvidia и AMD очень сильно выросли в последние годы и сейчас их покупать уже немного страшновато.

Если вы хотите посмотреть другие варианты, куда можно вложить рубли, в том числе и краткосрочные, то БКС постоянно публикуют различные инвестиционные идеи: инвестидеи БКС.

А теперь подробнее про эти компании.

Alphabet Inc.

Alphabet Inc. — холдинг Гугл, располагающийся в Калифорнии (США). Владеет многими компаниями, включая саму Google Inc в том числе. Во главе холдинга находятся сооснователи Google Ларри Пейдж и Сергей Брин.

По сути, это и есть Гугл. Это крупнейшая и самая успешная в мире компания.

В эту компанию включены такие проекты, как Гугл, Андроид, Ютуб, Гугл Плей и многие другие:

Какие компании входят в Alphabet Inc.

Tesla

Эта компания самая первая создала электрический автомобиль будущего. Сейчас у Теслы большие проблемы, она должна миллиарды, приносит огромные убытки. Но я верю в ее основателя Илона Маска и в то, что он решит все проблемы. Кроме того, совладельцами компании являются богайтейшие люди планеты, владельцы Гугла Ларри Пейдж и Сергей Брин.

Автомобиль Тесла

К тому же самый лучший момент для покупки акций компании – это когда у нее все плохо, потому что в такие моменты акции стоят очень дешево.

AMD и Nvidia

Компания AMD известна своими микропроцессорами, а Nvidia – графическими картами (процессорами). Обе компании очень выиграли от увеличения спроса на графические карты со стороны майнеров, которые покупают их в больших объемах. Майнеры – это такие хакеры, которые добывают криптовалюты на своих компьютерах.

Вот такая видеокарта Nvidia продается сейчас за 14 000 рублей:

Видеокарта ASUS nVidia GeForce GTX 1050TI , CERBERUS-GTX1050TI-A4G, 4Гб, GDDR5, Ret

А вот, как вырос курс акций АМD в долларах США за последние пять лет:

Курс акций AMD

Поэтому если вы хотите заработать на криптореволюции, но боитесь покупать криптовалюты, то покупайте акции компаний, которые производят оборудование для майнинга. Это подобно тому, как во время золотой лихорадки в США больше всего зарабатывали не золотоискатели, а те, кто продавал им кирки и спецодежду.

Краудлендинг

Это альтернативный вид инвестирования, когда с помощью онлайн-платформы много людей сбрасываются и занимают денег бизнесу. Процесс относительно новый, законодательно только начинает регулироваться — с 1 января 2020 года вступил в силу Федеральный закон от 02.08.2019 № 259-ФЗ о привлечении инвестиций с использованием инвестиционных платформ.

Сейчас компании, которые занимались краудлендингом, приводят свои процессы в соответствие с законом.

Краудлендинг считается инвестицией с высокими рисками — достаточно почитать отзывы о проектах, которые фактически разоряются и не возвращают вложения. Нужно понимать, что онлайн-площадка, на которой вы инвестируете, является посредником и в случае дефолта какого-то проекта не будет возвращать вам деньги.

Средний чек сейчас 420 000 руб., рассказывает руководитель отдела по работе с инвесторами краудлендинговой платформы «Город денег» Олег Новиков. Минимальный порог зависит от площадки — от 5 000 до 50 000 руб. за один перевод. Инвестиции лучше собирать не в один проект, а создавать портфель из нескольких. Один из основных плюсов этого инвестиционного инструмента — доходность от 20 % до 30 % годовых.

«Основной минус этого направления такой же, как и у большинства инвестиционных инструментов — риск потерять часть инвестиций или всю сумму, — отмечает эксперт. — Чтобы обезопасить себя, нужно максимально тщательно подбирать проект, в который вы хотите инвестировать, изучать максимальное количество сведений о нем. Например, мы публикуем годовую выручку, кредитную историю, место ведения бизнеса, срок, историю его создания».

Олег Новиков рекомендует проверять и площадку. «Мошенничество — второй потенциальный риск. Особенно громко о нем заговорили после истории с “Кэшберри”, когда площадка фактически обманывала инвесторов и забирала их деньги».

CEO краудлендинговой платформы JetLend Роман Хорошев перед крупными вливаниями денег в этот инструмент рекомендует протестировать проекты небольшими суммами: «Практика — лучшее обучение. Для старта достаточно 10 000-30 000 руб. Распределив их между платформами, подождите 3-6 месяцев. И после этого, получив первые результаты, принимайте решение по выбору инструмента и партнера».

Негативно о таком виде инвестиций высказался предприниматель, частный инвестор и основатель холдинга «Ильич» Иван Родионов: «Это хобби для мазохистов. Тут и профессиональному бизнесмену не поздоровится, а начинающему инвестору даже лезть не стоит. Посоветовать этот способ могу разве что малому и среднему бизнесу. Выбирайте направления, в которых вы хорошо разбираетесь, смотрите, сочетаются ли ценности основателя проекта с вашими.

Когда речь идет о больших суммах, общаться с представителями проектов вы будете лично. Не пренебрегайте документами и протокольной системой договоренностей. Не будьте удобным и комфортным».

>4 варианта хранения денег в валюте

Это еще один важный вопрос, на который стоит ответить: как именно хранить деньги? Рассмотрим следующие варианты:

- Наличные

Не самым выгодным вариантом будет хранить деньги в валюте наличными. Возможность получения прибыли при обмене на рубли составляет 50/50. Тем более всегда существует риск потери средств при инфляции, несмотря на то что в США и Европейских странах она намного ниже, чем в России. А сам факт хранения денег у себя дома будет доставлять постоянные переживания по поводу их кражи, пожара, наводнения либо в случае мирового кризиса и последующего обвала цен.

- Банковские вклады

Этот вариант безопасен при правильном выборе банка. Более выгодными являются ставки по долларовым вкладам. Их можно увеличить, правильно подобрав сроки депозитов и суммы вложений. Также выгодно использовать вклады с возможностью накопления и капитализацией процентов.

Если нет желания или времени подробно изучать инструменты инвестиции, то оптимальным решением будет хранить деньги в валютных депозитах либо рекомендуется остановить свой выбор, к примеру, на еврооблигациях или паевых инвестициях.

- Еврооблигации

Вместо валютных вкладов с таким же успехом можно хранить свои деньги в еврооблигациях. Покупаю облигацию, человек как бы одалживает свои средства государству или частной компании, которые будут обязаны вернуть сумму, потраченную на ценную бумагу, и выплатить купонный доход. Более того, можно получить дополнительную прибыль, перепродав облигации при росте цены. Но тут важно быть внимательным и учитывать все риски, чтобы вместо дохода не понести убытки.

Еврооблигация – это ценная бумага, выпущенная в зарубежной валюте. Облигацию выбирают в качестве способа хранить своих деньги, учитывая сроки инвестирования и степени риска.

Следует обратить внимание, что необходимо будет потратить деньги на комиссионное вознаграждение, начисляемое брокеру, работающему на фондовом рынке, через которого происходит покупка еврооблигаций.

Если выбор пал на приобретение еврооблигаций, важно учитывать следующие моменты:

- Должен быть оплачен налог на доходы, а именно 13 % от купонного дохода, еще 13 % от продажи облигации и еще 13 % от разницы курса в случае роста валюты по отношению к рублю.

- Для данного вида инвестирования не существует никакого страхования ваших сбережений от риска потери.

- В случае если компания, чьи облигации вы приобрели, потерпит дефолт, то возможно потерять все вложенные вами средства на выпущенные ею ценные бумаги.

- ПИФы

ПИФы – это очередной способ хранить деньги в иностранной валюте. Он используется, когда у инвестора нет желания следить за фондовыми рынками, котировками, новостями в экономике и политике и самому покупать и продавать валюту или еврооблигации.

ПИФы – это своего рода хранилище купленных вами паев (акций, облигаций и еврооблигаций, золота, недвижимости).

Недвижимость

Один из самых старых и традиционных способов сохранить деньги — инвестировать их в квартиры. Сейчас распространены два варианта заработка.

- Покупка для сдачи в аренду. Ищите объекты с минимальной ценой и приличным ремонтом. Стоит присмотреться к отдаленным районам, в которых есть крупные вузы, обычно там лучше сочетание цены покупки и аренды. Это долгосрочная инвестиция, деньги на покупку «отбиваются» за 10-20 лет.

Еще можно попробовать вариант накопить первоначальный взнос и купить квартиру в ипотеку так, чтобы ежемесячный платеж можно было закрыть с арендной платы. Здесь риски выше, лучше иметь финансовую подушку на случай проблем с арендаторами.

- Покупка новостройки на этапе котлована, продажа после сдачи дома. Какой-то устоявшейся разницы в ценах нет — это может быть и 5-10 %, и 50 %. Риски высокие — застройщик может задержать сдачу дома, и ваши средства окажутся заморожены. Еще нужно найти покупателя, поэтому вы зависите от спроса.

Евро

Ситуация с евро в последние годы стабилизировалась. Евро находится в медленном движении против доллара, то повышается, то снижается в узком диапазоне. Аналитики прогнозируют укрепление евро до 1.15-1.17 по отношению к доллару против нынешних 1,10-1.12.

На сегодня в России не очень выгодно иметь вклады в евро – банки предлагают ничтожные 0,01%-0,1% годовых. Однако для сбережения капитала необходимо иметь в валютном портфеле хотя бы 2 позиции. Если первая – это доллар, то второй может выступать как раз евро.

Положительными факторами, способствующими возможному росту евро в 2020 году, являются:

- ослабление доллара и рубля;

- неплохие показатели производства во флагманских экономиках Еврозоны;

- снижение цен на энергоносители – закончены почти все строительства газопроводов из России в Европу;

- низкие риски в экономике за счет стабильных цен и низкой инфляции.

Курс евро за последний год

Но в то же время нужно учесть и негативные факторы:

- слабость отдельных экономик – Греции, Италии, Испании – которые могут спровоцировать эффект домино при «схлопывании»;

- политическое напряжение, вызванное желанием ряда субъектов обрести независимость (Каталония, Шотландия);

- торговые и санкционные войны с Россией, которые Евросоюзу обходятся не дешевле, чем нам.

На 2020 год эксперты предрекают по оптимистичному прогнозу рост евро до 75-85 рублей, по пессимистическому – до 85-95. По пессимистическому прогнозу для самого евро возможно его ослабление до 60-65 рублей.

Чего нужно опасаться

Есть несколько категорий инвестиций, в которых риски потерять все деньги растут пропорционально:

- Предложения с очень высокой доходностью. Лучше избегать компаний, которые на вложенные 100 руб. обещают быстро вернуть 150. Даже если их еще не проверил Центробанк и не нашел в их деятельности признаков финансовой пирамиды, риски всё равно очень высокие.

- Форекс-трейдинг. В самой системе нет ничего плохого, это игра на курсах валют. Но в сфере очень много недобросовестных компаний. По оценке газеты «Коммерсантъ», основанной на отчетности форекс-дилеров, клиенты таких которых за два года потеряли больше 200 млн руб. К форекс-трейдингу стоит относиться не как к способу сохранить деньги, а как к азартной игре — так будет честнее.

- Криптовалюта. Нет ничего плохого в попытке заработать на курсе даже электронной валюты. Проблема в том, что криптовалюты ничем не обеспечены, а на фоне всплеска интереса к биткоину в 2020 году их появляется довольно много. Предугадать, какая именно быстро вырастет в цене, практически невозможно. Поэтому покупку «крипты» тоже стоит отнести к азартным играм.

Плюсы и минусы валют

Чтобы понять, в чем лучше хранить сбережения, разберем плюсы и минусы наиболее востребованных у россиян валют.

Рубль. Правительство и Центробанк советуют хранить деньги в рублях. При этом после продолжительного снижения ключевой ставки началось ее повышение. Ожидаемо, что вслед за ней могут расти проценты за пользование кредитами и доходность депозитов. По инфляции пока тоже ситуация нерадужная. Некоторые специалисты ожидают ее рост в связи с изменениями внутренних факторов (увеличение НДС) и внешними (санкции, нефть и т. д.)

Так хранить в рублях или нет? Не все сбережения и не на длительный срок. Помните правило диверсификации и изучите другие инвестиционные инструменты.

Доллар. Мировая резервная валюта. Многие развитые и развивающиеся страны хранят часть своих национальных резервов в долларах. Экономика США растет и остается главным игроком на мировом рынке. Предсказать изменение курса доллара из-за политических или финансовых колебаний не возьмется ни один эксперт. Поэтому стоит и дальше рассматривать эту валюту, как одну из самых надежных для хранения денег. Рухнет она, рухнет мировая экономика. Тогда уж все равно будет, в чем вы там хранили сбережения.

Евро. Молодая валюта, но очень популярная. К сожалению, Евросоюз сейчас находится в не лучшей своей форме. За последний год колебания евро к доллару от 1,25 в феврале до 1,12 в ноябре. Здесь в курс вмешиваются и внешние, и внутренние проблемы.

Есть еще и валюты других стран: фунты стерлингов, китайские юани, швейцарские франки и др. Но далеко не все банки обменивают рубли на них и даже открыть счет в одной из перечисленных валют может оказаться проблематично.

Какой же вывод можно сделать? Если решили хранить деньги в валюте. Сделайте это не в одной, а в 3 – 4. По пропорциям ничего советовать не буду. Я опять сошлюсь на Владимира Савенка, который рекомендует такую корзину: 40 % в евро, 40 % в долларах и 20 % в рублях или 30 % / 40 % / 30 %.

Кратко о главном — как сохранить и преумножить деньги

- Если не хотите сильно рисковать, открывайте вклады в проверенных банках на сумму не более 1,4 млн руб. Или покупайте облигации государственного займа.

- Если есть сумма, которой готовы рискнуть для большей доходности, попробуйте собрать портфель акций. Готовы довериться другим людям — покупайте ПИФ или ETF. Если хочется попробовать новые способы инвестирования, используйте краудлендинг, но очень аккуратно.

- Опасайтесь компаний с обещаниями быстро приумножить ваш доход. И если используете форекс или криптовалюты, не обманывайте себя и относитесь к этому как к азартным играм.

- Чтобы гарантированно сохранить деньги, разделяйте их на несколько инструментов. Например, 30 % оставьте как вклад, еще 30 % потратьте на облигации. 10 % оставьте на игру в высокие риски, а еще 30 % — для сбора портфеля акций на долгий срок.

Британский фунт стерлингов

За минувший (2019-й) год британский фунт стерлингов обесценился по отношению к рублю еще меньше, чем американский доллар и швейцарский франк. Падение составило всего 5% (с 85,55 до 81,30 рублей за фунт). Британская экономика является одной из самых сильных в мире, поэтому ее валюта — одна из самых надежных денежных единиц

.

Однако следует учесть, что в настоящий момент страна находится в процессе выхода из Евросоюза. Как Brexit повлияет на экономическое положение Англии и курс ее валюты, никто не знает

. Поэтому эксперты советуют осторожно относиться к покупке британских денежных знаков. Полностью отказываться от доллара и переводить свои сбережения в фунты явно не стоит.

Главные правила инвестирования

- Начинающему инвестору необходимо определить уровень его желаемого дохода и предусмотреть возможные риски.

- Не стоит забывать о хеджировании, однако слишком высокий уровень хеджирования практически обнуляет прибыль от инвестиций.

- Для начала необходимо рассмотреть перспективу краткосрочного инвестирования, так как оно уменьшает потенциальные риски и в то же время позволяет получать фиксированный стабильный доход.

- Также важно не отказываться от выбранной стратегии при малейшей волатильности курса валюты.

- Если вы рассчитываете на получение существенного стабильного дохода, то необходимо позаботиться о разработке четкой инвестиционной стратегии. Благо, в текущем году есть множество специальных инструментов, которые в той или иной мере помогут предусмотреть динамику валютного рынка. Последним новшеством стали индивидуальные счета для инвестиций.

Рубли

Плюсы

1. Если вы получаете зарплату в рублях и тратить сбережения будете в них же, хранение накоплений в национальной валюте избавит вас от потерь при обмене.

2. У рублёвых банковских вкладов более высокий Средневзвешенные процентные ставки по привлечённым кредитными организациями вкладам (депозитам) физических лиц и нефинансовых организаций в рублях процент, чем у валютных депозитов. Несмотря на то что доходность вкладов в евро и долларах недавно повысилась Погоня за долларом: зачем в России повысили ставки по вкладам в валюте , российская национальная валюта всё-таки выигрывает у зарубежной в этом вопросе.

Минусы

1. Рубль нестабилен. Например, так менялся в течение последних 10 лет его курс относительно доллара.

Динамика курса доллара США с 01.07.2008 по 21.07.2018. Данные Центробанка

2. Уровень инфляции в России остаётся высоким. В декабре 2017 года средняя ставка по годовым вкладам для физлиц составила 5,38% Средневзвешенные процентные ставки по привлечённым кредитными организациями вкладам (депозитам) физических лиц и нефинансовых организаций в рублях , а годовая инфляция — 2,5% Инфляция на потребительском рынке , то есть рублёвому вкладчику удалось даже немного заработать на депозите. Но в декабре 2015-го ставка была 10,04% Средневзвешенные процентные ставки по привлечённым кредитными организациями вкладам (депозитам) физических лиц и нефинансовых организаций в рублях , а годовая инфляция — 12,9% Инфляция на потребительском рынке , и вкладчики не только не приумножили, но даже потеряли часть накоплений.