Счет 98 «Доходы будущих периодов» выполняет важную корректирующую функцию, поскольку нередко случается так, что предприятие одномоментно получает доходы за несколько отчетных периодов сразу, например, годовую (квартальную) оплату по сдаваемому в аренду имуществу, платежи по реализованным абонементам или запланированным перевозкам и т.п. Т. е. компания принимает оплату услуг, прибыль от оказания которых должна учитываться в будущем. Использование 98-го счета позволит распределить выручку, соответствующую каждому отчетному периоду, тем самым упорядочив налоговые платежи.

Как осуществляется бухгалтерский учет доходов будущих периодов, и по каким критериям такие доходы должны определяться, расскажет эта публикация.

Доходы будущих периодов: что к ним относится

В составе доходов будущих периодов отражают поступления за услуги, реализация которых продлится длительное время, но оплата по ним уже получена. Это могут быть платежи:

- за аренду зданий, станков, автотранспорта и т.п.;

- за наем жилья и коммунальные услуги;

- за перевозку грузов;

- за пассажирские перевозки, когда приобретенные билеты реализуются для использования в грядущих периодах;

- за различные абонементы.

Кроме того, фиксируют на счете 98 целевые поступления – гранты, транши (при наличии программ господдержки).

Учет бюджетных денег

Бюджетные средства на финансирование капитальных расходов при вводе объектов внеоборотных активов в эксплуатацию тоже показывают в составе доходов будущих периодов (п. 9 ПБУ 13/2000).

Тогда отражают учет доходов будущих периодов проводкой:

| Дт 86 «Целевое финансирование» – Кт 98 |

Когда деньги из бюджета получены на финансирование текущих расходов, то эту проводку делают, к примеру, в момент принятия к бухучету МПЗ.

Затем в течение срока полезного использования внеоборотных активов доходы будущих периодов признают прочими доходами:

| Дт 98 – Кт 91 «Прочие доходы и расходы» |

Уже при отпуске ценностей в производство или на иные цели доходы будущих периодов списываются этой проводкой.

Также см. «Когда компания может рассчитывать на субсидию/инвестиции из бюджета: 11 оснований».

Доходы будущих периодов: структура счета 98

Основная функция счета – объединение аналитических сведений о доходах грядущих периодов. В зависимости от источника происхождения платежей к счету открывают следующие субсчета, предусмотренные Планом счетов:

- 98/1 «Доходы, поступившие в счет будущих периодов»;

- 98/2 «Безвозмездные поступления»;

- 98/3 «Поступления от возмещения по недостачам, установленным за предыдущие периоды»;

- 98/4 «Разницы между суммами к взысканию с виновных и стоимостью недостающего имущества по балансу» и др.

По кредиту записывают поступающие суммы, относимые к ДБП, по дебету – суммы, перечисляемые тогда, когда доход признается.

Не существует отдельного ПБУ «Доходы будущих периодов», применение счета регламентируется Планом счетов, ПБУ 9/99 «Доходы», ПБУ 13/2000 «Учет государственной помощи». Сегодня в будущих доходах могут рассматриваться:

- целевое бюджетное финансирование;

- стоимость безвозмездно поставленных ОС, МПЗ;

- разницы между суммой арендных платежей по договору и стоимостью имущества в лизинге.

Отражение в балансе предприятия

При составлении итогового баланса ДБП отображаются по строке 1530 Пассива бухгалтерского баланса в разделе «Краткосрочные обязательства» (см. рис.).

Здесь показываются стоимость полученных на безвозмездных основаниях фондов, поступления за выявленные хищения и недостачи прошедших промежутков и суммы целевого финансирования, поступившие в организацию за прошедший календарный год.

При заполнении баланса необходимо помнить, что для целей составления корректной бухгалтерской отчетности полученные авансы должны отражаться обособленно от ДБП.

Поэтому перечисленные в счет аванса оплаты подлежат учету по строке 1520 и являются одной из составляющих кредиторской задолженности.

Фактически, по строке 1530 в конечном итоге нужно показать суммы сальдо кредита счета 98 и сальдо кредита счета 86 в аналитике предоставленного целевого финансирования.

Но в том случае, когда сумма неиспользованного целевого финансирования является в общих показателях оборотов организации крупной и существенной, то ее желательно показывать отдельно. Для отображения может служить специальная строка раздела «Краткосрочные обязательства».

Где отражаются доходы будущих периодов в балансе?

Счет 98 пассивный, и в балансе ему отводится строка 1530, где отражают доходы будущих периодов. Зафиксированное по ней кредитовое сальдо счета 98 свидетельствует о том, что в компании имеется остаток поступлений, которые будут признаваться выручкой в периоде, имеющем непосредственное отношение к платежу.

Заметим, что увеличение доходов будущих периодов говорит о росте работы компании, направленной на привлечение контрагентов, интенсивности оказания услуг, безвозмездном получении активов либо целевой государственной помощи.

Отражение расходов будущих периодов в 1С Бухгалтерии 8.3 (3.0)

Рассмотрим в данной статье вопрос о том, как учитывать расходы будущих периодов в 1С 8.3 «Бухгалтерия предприятия 3.0». РБП в программе 1С Бухгалтерия 8.2 отражаются аналогично, поэтому можно использовать эту инструкцию для более старых версий 1С.

Расходы будущих периодов (РБП) – это расходы, которые мы приняли к учету в текущем периоде, но планируем в связи с этим получить доход в будущем. Другими словами, потратились сегодня с целью получить доход завтра.

Такие расходы не обязательно должны непосредственно влиять на прибыль. Например, мы купили домен (доменное имя) с целью развернуть веб-сайт своей компании. Цель сайта – привлекать клиентов, которые будут приносить нам доход. Так как сайт сначала нужно создать, потом «раскрутить», прибыль он начнет приносить только спустя некоторое время. Расходы на покупку домена и являются расходами будущих периодов.

Списание расходов будущих периодов производится тремя способами:

- помесячно, в определенном диапазоне дат;

- ежедневно (имеются в виду календарные дни), в определенном диапазоне дат;

- произвольным (особым) способом. Как правило, имеется в виду единовременное списание.

Данные настройки задаются в одноименном справочнике «Расходы будущих периодов».

Ввод нового объекта и настройка списания расходов будущих периодов

Зайдем в справочник. Войдем в меню «Справочники», затем в подменю «Расходы будущих периодов». В списке элементов справочника нажимаем кнопку «Создать».

Откроется форма настройки. Заполним следующие реквизиты формы 1С:

- Название. Допустим, мы приобрели домен в зоне «ru». Так и впишем: «Домен в зоне «ru»».

- Вид для целей налогового учета укажем «Прочее».

- Вид актива в балансе: «Прочие оборотные запасы».

- Поле «Сумма»: указывается исключительно в информационных целях. Сумма списания рассчитывается по указанному ниже алгоритму и исходя из остатка суммы к списанию по данным учета. Укажем здесь сумму покупки домена – 2600 руб. за год.

- В параметрах списания укажем периодичность. Например, «По месяцам».

- Счет затрат пусть будет 26.

- Статья затрат – «Прочие расходы».

- Осталось указать период, за который должно произойти полное списание расходов. Допустим, мы планируем запустить и сделать популярным наш сайт за 4 месяца. Укажем соответственно даты начала списания и дату окончания.

Теперь можно нажать кнопку «Записать и закрыть» и перейти к оформлению принятия к учету расходов будущих периодов:

Начисление расходов будущих периодов в 1С 8.3

Оформление производим документом «Поступление товаров и .

Заходим в меню «Покупки», далее – ссылка «Поступление товаров и услуг». Нажимаем кнопку «Поступление» и выбираем «Поступление услуг».

Шапку документа заполняем как обычно при поступлении (описывалось уже не раз). Вопросов здесь возникнуть не должно.

Перейдем к заполнению табличной части. Добавим новую строку, выберем номенклатуру, укажем количество и сумму.

Интерес представляет колонка «Счета учета». В ней нужно удалить то, что программа предлагает по умолчанию, и нажать кнопку выбора счета. В открывшемся окне укажем:

- Счет затрат бухгалтерского учета: 97.21.

- Первое субконто счета укажем нашу запись в справочнике «Расходы будущих периодов», а именно «Домен в зоне «ru»».

- Для полноты аналитического учета укажем также подразделение.

Налоговый учет настраивается аналогично.

Вот пример настройки счетов учета:

Пример заполненного документа:

Посмотрим бухгалтерские проводки, которые сформировала нам программа 1С:

Убеждаемся, что расходы поступили на счет 97.21 и будут на нем учитываться до полного списания. Остаток к списанию всегда можно посмотреть, сформировав оборотно-сальдовую ведомость по счету.

Списание расходов будущих периодов в проводках при закрытии месяца

Списание таких расходов выполняется регламентной операцией «Закрытие месяца«:

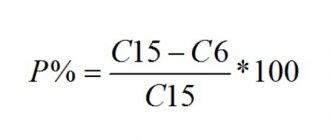

Если Вы сделали все так, как описано выше (у Вас данные могут отличаться от моих, но принцип должен быть такой, как я описал), то в проводках по РБП должен получиться следующий результат расчета:

Смотрите также наше видео про отражение РБП в 1С:

Проводки для отражения в учете доходов будущих периодов

Вот основные записи, которыми оперирует бухгалтер, учитывая грядущие доходы:

| Операция | Д/т | К/т |

| Поступили средства, как ДБП | 51, 52, 58 | 98/1 |

| Списание части средств, относящихся к наступившему периоду | 98/1 | 90,91 |

| Поступление финансирования из бюджета | 86 | 98/1 |

| Списание целевых средств в соответствующем периоде | 98/1 | 90,91 |

| Отражена первоначальная стоимость ОС, МПЗ или товарам, поступившим безвозмездно | 08, 10, 41 | 98/2 |

| Признан доход по безвозмездно полученным ОС (ежемесячным начислением износа) | 98/2 | 02 |

| Признана выручка по поступившим безвозмездно товарам, МПЗ | 98/2 | 10,41 |

| Установлена сумма недостач по прошлым периодам | 73, 94 | 98/3 |

| Поступили средства в погашение ущерба от недостачи | 50, 51, 52 | 73,94 |

| Признание дохода от платежа по погашению недостачи | 98/3 | 91 |

Таким образом, суммы с кредита сч. 98 списываются долями по мере принятия выручки по доходам будущих периодов.

Пример:

10 июля 2020 договором дарения оформлено поступление 100 кг меда на сумму 10 000 руб. (с экспертной оценкой рыночной стоимости) в кондитерское производство ООО «Альфа». Списано сырье постепенно:

- в июле 50 кг;

- в августе 30 кг;

- в сентябре 20 кг.

Поступление меда оформлено приходным ордером, в бухучете проведено записью:

- Д/т 10 – К/т 98/2 на сумму 10 000 руб.

Отпуск сырья в производство оформляется поэтапно:

- в июле 50 кг: Д/т 20 – К/т 10 на сумму 5000 руб. (50 кг * 100 руб./кг.)

- Д/т 98/2 – К/т 91/1на 5000 руб. – признан прочий доход (по ПБУ 9/99) отчетного месяца;

- в августе 30 кг:

Д/т 20 – К/т 10 на 3000 руб. (30 * 100)

- Д/т 98/2 – К/т 91/1на 3000 руб. – признан доход за август;

- в сентябре 20 кг:

Д/т 20 – К/т 10 на 2000 руб. (20 * 100)

- Д/т 98/2 – К/т 91/1на 2000 руб. – признан доход за сентябрь.

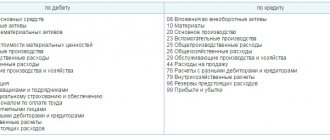

Счета-корреспонденты субсчетов счёта 98

Поскольку недостача, абонентская плата и безвозмездная передача материалов – это кардинально различные в бухгалтерском понимании источники финансов, то и корреспонденции субсчетов будут существенно отличаться.

Проводки по субсчёту 98.1

Субсчёт 98.1 отражает поступление денежных средств в текущем периоде, но относящихся к будущим месяцам или кварталам. Это поступление коммунальных платежей, оплата проездных билетов на месяц, абонентская плата за телефонные услуги, арендные платежи и пр. Кредитная часть субсчёта 98.1 корреспондирует со счетами, отражающими путь поступления этих доходов:

- – приём наличных;

- – расчёт безналичным способом;

- – использование валютных денежных единиц и т.д.

Соответственно при наступлении периода, в счёт которого поступили доходы, будет использоваться проводка Дт98.1 в корреспонденции со счётом, отражающим использование этих средств.

Аналитический учёт по данному субсчёту ведут по каждому виду доходов.

Проводки по субсчёту 98.2

Подаренные организации активы отражаются на субсчёте 98.2. Кредитная часть субсчёта корреспондирует со счетами, отражающими цель поступления актива:

- – при вложениях во внеобортные активы;

- – при поступлении целевого финансирования на реализацию проекта.

Списание средств с этого субсчёта отражается проводкой Дт98.2 – Кт91:

- при начислении амортизации на подаренные основные средства;

- при списании затрат на производство по подаренным материалам.

Аналитический учёт по данному субсчёту ведут по каждому безвозмездному поступлению.

Проводки по субсчёту 98.3

Субсчёт 98.3 учитывает предстоящие поступления от виновных лиц для покрытия недостачи. Это может быть как добровольное признание их вины и согласие на возмещение, так и по решению суда. Чаще всего используются проводки:

- Дт94 – Кт98.3 – отражение суммы выявленной в предыдущем отчётном периоде недостачи;

- Дт73 – Кт94 – отражение предстоящих поступлений от виновных лиц;

- Дт50 (51,52) – Кт73 – при поступлении возмещения;

- Дт98.3 – Кт91 – отражение реально поступивших денежных средств в счёт погашения выявленной ранее недостачи.

Инвентаризация доходов будущих периодов

Проведение процедуры сличения числящихся остатков на счете 98 является обязательным. Как правило, инвентаризируют их по окончании финансового года, тщательно выверяя суммы поступлений с данными аналитических статей и первичных документов, а также контролируя признание выручки, т.е. списание со счета 98, в тех периодах, когда будущие доходы становятся актуальными.

Основной задачей инвентаризации является проверка достоверности информации по счету и соответствующей аналитике, а также соответствие отражения этих операций учетной политике, принятой в компании.

Какие объекты относятся к ДБП

Прибыль, получаемая «наперед», может быть отнесена к нескольким случаем поступления доходов. Главный признак, по которым можно отнести это вид поступлений к ДБП – это то, что их можно в полном согласии с законом «растянуть» на несколько учетных периодов, то есть данный актив будет применяться для получения прибыли не только сейчас, но и в будущем времени.

ОБРАТИТЕ ВНИМАНИЕ! Все поступающие средства, которые рекомендовано ДБП, оговорены в нормативных (методических) документах. Самостоятельно расширять их список бухгалтеру не стоит.

Рекомендации по ДБП представлены в следующей нормативной документации:

- п. 9 ПБУ 13/2000 «Учет госпомощи» – об учете в качестве ДБП целевого финансирования;

- п. 29 Методических указаний по бухучету основных активов говорит об отражении безвозмездно полученных финансов в качестве кредита по счету ДБП;

- п. 4 Указаний об отражении в бухучете лизинговых операций – о представлении лизинговой разницы как ДБП;

- План счетов бухучета финансово-хозяйственной деятельности – о наличии счета 98, специально предназначенного для отражения ДБП;

- Приказ Министерства финансов РФ № 66н от 02 июля 2010 года «О формах бухгалтерской отчетности организаций» – об отражении ДБП в бухгалтерском балансе в разделе «Краткосрочные обязательства».

- Арендная плата. Договор аренды может предусматривать внесение платы наперед за определенное время. Отложенным доходом может быть признан и залог, который уплачивается в начале аренды, но идет в зачет за ее последний месяц.

- Авансовые проплаты – средства, перечисленные по договору за товары или услуги, еще не предоставленные покупателю (наперед) в счет последующих расчетов. Будут признаны ДБП, если аванс внесен более, чем на 1 учетный период наперед.

- Подписка (предоплата) на периодические издания.

- Продажа билетов на различные мероприятия, представления, действа.

- Выручка от абонементов и долгосрочных обязательств, например, доход от перевозки пассажиров, купивших «проездной» сразу на квартал или на год, абонентская плата за услуги связи и др.

- Спонсорские «подарки». Безвозмездные поступления, предусматриваемые договором дарения, долгое время относили к периоду получения, там же отражали и уплачивали с этой прибыли налог. Но если рассмотреть этот актив как долгосрочный, который будет «работать» на фирму в течение нескольких лет, то его совершенно законно можно рассматривать как отложенную прибыль. Сюда же можно отнести и получаемые гранты.

- Средства из бюджета, полученные на покрытие затрат.

- Средства, выделенные на определенные цели, не использованные полностью (остатки средств на счете 86 «Целевое финансирование»).

- При лизинге – разница между суммой оплат по лизингу и самой стоимости имущества, отданного в лизинг (оно должно быть на балансе получателя имущества).

- Вероятный возврат предыдущих недостач. Если была понесена потеря, то она может быть безвозвратной (когда не установлено виновное лицо) либо ее можно отнести к дебиторской задолженности (когда сумму планируют взыскать с материально ответственного лица). Во втором случае оплата такой недостачи также может быть сочтена ДБП.

- Лизинговая разница. Если компания является лизингодателем, то разница между стоимостью имущества, отданного в лизинг, и суммарной величиной лизинговых платежей тоже признается ДБП. В данном случае не имеет значения, что имущество уже на балансе лизингополучателя.

К СВЕДЕНИЮ! Если таким образом получены в дар основные средства, то амортизация в будущих периодах за них начисляться не будет (иначе она бы нивелировала «профит» от отложения прибыли на будущее), а записывается перенос части ДБП на текущие траты. Таким образом, в себестоимость не будет включена амортизация, которая в этом случае будет выступать как перенос расходов, понесенных ранее.

Где отражают отложенные доходы

Специальный счет 98, который так и называется «Доходы будущих периодов», предназначен для отражения на нем всех разновидностей отложенной прибыли. Инструкция для Плана счетов бухучета разрешает открывать для этого счета ряд субсчетов, конкретизированных по объектам ДБП:

- «доходы, которые будут получены в будущих учетных периодах»;

- «безвозмездные поступления» – подарки, спонсирование и т.п.;

- «грядущие поступления по прошлым недостачам, выявленным в более ранние периоды»;

- «различие между стоимости взыскания согласно балансу и сумме, подлежащей уплате виновным лицом» и др.

В балансе для учета этого вида прибыли предназначена специальная строка 1530.

ВНИМАНИЕ! Отражать в ней можно только те доходы, которые признаются ДБП в нормативных документах данной организации.

Актив или пассив?

Являются ли активом или пассивом в отражении на балансе поступления будущих периодов? Строка 1530 отражает статью «ДБП» как пассив баланса, несмотря на то, что в ней учитываются доходы.

Причина в том, что данная строка имеет прямую связь с другой строчкой, также относящейся к пассиву «Нераспределенная прибыль (непокрытый убыток)». В нее заносится прибыль, которую организация как бы «задолжала» своим владельцам. Но на практике нередки ситуации, когда долга перед собственниками еще не наступило, а деньги на баланс уже пришли. Например, поступили деньги в качестве финансирования из бюджета. Их следует отнести к активам «денежных средств». Чем уравновесить пассив? Это не нераспределенная прибыль, потому что организация еще успела сделать ничего из того, на что они предназначались, значит, прибылью они еще не стали. Прибыль от них – только в будущем, поэтому как раз уместно отнести их в пассив строки «Доходы будущих периодов». По мере освоения этих денег, то есть признания расходов, суммы из пассива «ДБП» будут по частям переходить в пассив «Нераспределенной прибыли».

Проводим по бухгалтерии

Для отражения ДБП предназначен кредит счета 98 «Доходы будущих периодов» и корреспондентские счета для учета финансов и расчетов с контрагентами.

Для списания сумм доходов будущих периодов при наступлении этого самого «будущего» используется дебет данного счета (98), а также корреспонденция счета, на котором были учтены доходы (90 или 91, это определяет вид поступления).

Субсчета, определяющие конкретный объект ДБП, предусматривают и соответствующую корреспонденцию:

- «Безвозмездные поступления» – 08 «Вложения во внеоборотные активы», 86 «Целевое финансирование» (кредит 91 «Прочие доходы и расходы»);

- «Предстоящие поступления задолженности по недостачам за прошедшие периоды» – 94 «Недостачи от потери и порчи ценностей», 73 «Расчеты с персоналом по прочим операциям», субсчет «Возмещение материального ущерба» (кредит 91 «Прочие расходы»);

- «Разница в сумме взыскания с виновного и балансовой стоимостью» – 73 «Расчеты с персоналом по прочим операциям» (кредит 91 «Прочие расходы).