Человек, который каждый день ходит на работу, приносит прибыль своему начальнику и поддерживает экономику страны, в целом, должен быть уверен, что его не бросят на произвол судьбы. Для поддержки работника, попавшего в непростую ситуацию, вводится обязательное страхование работников. Именно благодаря такому виду страхования можно рассчитывать на выплату пособий по нетрудоспособности или материнству, оплату больничных листов, пенсию.

Виды

Традиционно, страхование работников в России можно подразделить на обязательное и добровольное.

В обязательном страховании прослеживается государственная воля, направленная на предоставление минимальных гарантий работающим гражданам в случае снижения или утраты трудоспособности.

Добровольное страхование выступает дополнительной поддержкой и может быть инициировано работодателем или самими сотрудниками.

Обязательный вид осуществляется по 6 направлениям:

- медицинское;

- пенсионное:

- от несчастных случаев и профессиональных заболеваний;

- на случай полной или частичной нетрудоспособности;

- страхование жизни;

- по беременности и родам.

Особенности

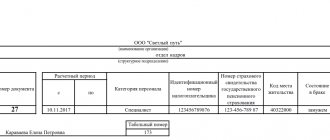

Обязанность застраховать своего сотрудника возникает с момента заключения трудового договора. На основании Трудового кодекса, условия об обязательном соцстраховании, а также гарантии и компенсации непременно должны быть включены в договор. При этом можно подробно указать полагающиеся работнику выплаты и пособия или просто внести запись, что он застрахован в общей системе.

Если речь идет о гражданско-правовом договоре, то на заказчика возлагается обязанность уплачивать взносы только на медстрахование и пенсионное. Однако в договоре можно предусмотреть обязанность платить взносы от н/с на производстве и профзаболеваний.

Страхование работников (застрахованных лиц) осуществляется через классическую схему страхователь – страховщик.

Страхователями выступают организации, индивидуальные предприниматели (которые платят и за работников, и за себя), физлица без ИП, частнопрактикующие специалисты.

Страховщиками являются Фонд обязательного медстрахования, Фонд социального страхования и Пенсионный фонд России.

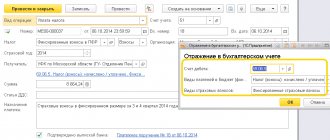

Однако несколько лет назад (с 2020 года) поменялся порядок внесения страховых взносов: теперь их нужно перечислять в ФСС и налоговую инспекцию.

Если конкретно, то в налоговую нужно перечислять взносы на обязательное:

- медстрахование;

- пенсионное;

- соцстрахование на случай нетрудоспособности и по материнству.

ФСС является получателем взносов на соцстрахование от несчастных случаев на производстве и профессиональных болезней.

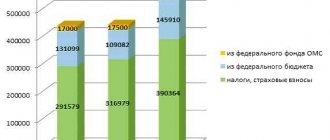

Общий размер взносов на соцстрахование работников следующий:

- 5,1% на ОМС (максимального размера базы нет).

- 22% на ОПС, если выплаты не превышают 1 150 000 руб. Если размер базы больше указанной суммы, то применяется тариф 10%.

- 2,9% на обязательное соцстрахование. Если размер базы больше 865 тысяч руб, то взносы не нужно платить.

В базу, с которой отсчитываются %, должны входить все полагающиеся сотруднику выплаты, к примеру, зарплату, премии, отпускные.

Также у сотрудников существуют необлагаемые выплаты, среди которых:

- Государственные пособия;

- Компенсационные выплаты, связанные с оплатой квартиры и комуслуг, с оплатой натурального довольствия, с возмещением денег на профподготовку, с переездом на работу в другое место и т.п.;

- Материальная помощь (если у работника погиб член семьи, в связи со стихийным бедствием, при рождении или усыновлении и пр.);

- Взносы на добровольный вид;

- Деньги, дополнительно уплаченные работодателем, на пенсионные накопления сотрудников;

- Деньги за проезд к месту проведения отпуска и обратно;

- Деньги, уплаченные лицам, которые занимались организацией референдума или избирательной кампании;

- Возмещение стоимости обмундирования;

- Льготные суммы за проезд;

- Матпомощь сотруднику (не более 4 000 рублей);

- Деньги, потраченные на обучение работников;

- Выплаты, полагающиеся военнослужащим, сотрудникам ОВД, пожарным, сотрудникам тюрем и колоний, таможни и т.д.;

- Выплаты по договорам иностранцам и лицам без гражданства.

5,1%, 22% и 2,9% — это общая ставка, однако, Налоговый кодекс предусматривает пониженную ставку для отдельных категорий плательщиков, к которым относятся, например:

- компании, занимающиеся разработкой программ для ЭВМ;

- организации и ИП, использующие «упрощенку» и занимающиеся производством продуктов, питья, одежды, лекарств, металлических изделий, электрооборудования, музыкальных инструментов, спорттоваров и прочего;

- некоммерческие организации, использующие «упрощенку» и работающие в сфере образования, здравоохранения, культуры;

- прочие организации.

А для некоторых работодателей, наоборот, предусмотрены дополнительные тарифы на пенсионное страхование работников в размере от 2 до 9%. Речь идет о сотрудниках, занятых на производстве с вредными или опасными условиями труда.

Также разработаны тарифы на дополнительное соцобеспечение для сотрудников воздушных судов в размере 14%, сотрудников угольной промышленности — 6,7%.

Предприниматели и частнопрактикующие специалисты (медиаторы, нотариусы, оценщики и т.д.) уплачивают взносы на ОПС в зависимости от дохода. Если он за определенный период не дотягивает до 300 тысяч рублей, тогда взнос составляет порядка 30 тысяч. На ОМС такие плательщики вносят строго фиксированную сумму (6 884 рублей в 2019 году).

Страхование работников от профзаболеваний и от несчастных случаев на производстве

Так страховать чрезвычайно важно, поскольку защищает их от любых неблагоприятных последствий рабочей деятельности.

Тарифы, по которым определяются размеры взносов, варьируются от 0,2% до 8,5% в зависимости от класса профриска. В этих целях разработан классификатор видов экономической деятельности (№ 851н).

Если страховой случай наступит, пострадавший сотрудник может рассчитывать на какую-либо из следующих выплат:

- пособие;

- единовременную выплату;

- ежемесячные выплаты.

При летальном исходе денежное обеспечение могут получить родственники.

Из средств Фонда социального страхования оплачивается лечение, отдых и восстановление в санаториях, на курортах, а также приобретение специального оборудования (протезы, коляски и т.д.).

Преимущества корпоративного страхования

КС имеет свои плюсы и выгоды. Оно предоставляет организациям налоговые льготы (на НДС, НДФЛ и др.). Кроме того, благодаря своей надёжности и заботе о большой группе людей, СК становится особенно актуальным в условиях нестабильной экономики РФ.

КС отличается комплексным подходом к предоставлению страховательных услуг: страховая фирма предоставляет организации ряд страховых услуг, по которым оформляются договоры. Оно не ограничивается заключением только одного страхового полиса, поэтому и является наиболее действенным инструментом защиты от различных рисков. Оформление занимает немного времени, так как предприятие является посредником между сторонами страхования. Кроме того, страховым полисом при желании могут воспользоваться не только сотрудники, но даже и члены их семей.

Отличительной особенностью корпоративного страхования клиентов является программа открытия долгосрочного накопительного счёта. Её можно использовать как альтернативу государственной пенсии или как дополнительную пенсию. Действия корпоративных полисов распространяется на весь срок заключения договора, сотрудники организации и члены их семей надёжно защищены.

Многие ошибочно полагают, что корпоративные страховательные программы актуальны исключительно на рабочем месте. Корпоративный договор распространяет своё действие на всех этапах деятельности организации.

Корпоративное страхование полезно предприятию и со стороны экономии издержек. Страховщик заключает одновременно большое количество договоров со многими компаниями, поэтому может предоставить солидные скидки без ущерба для себя. В результате такое сотрудничество получается взаимовыгодным.

Принципы КС:

- Комплексность: учитывает все риски клиентов.

- Долгосрочность: рассчитано на продолжительное сотрудничество.

- Комбинированность: осуществляется при совокупном КС или в рамках свободного союза страховых компаний.

Основные преимущества СК:

- Минимизация рисков в деятельности предприятия. Активы фирмы надёжно защищены от хищения, уничтожения или повреждения.

- Мотивация персонала за счёт уверенности каждого сотрудника в защищённости от проблем, связанных с болезнями, несчастными случаями и иными страховыми рисками. Оформляя корпоративную страховку, работник получает социальную гарантию. В итоге увеличивается мотивация работника и повышается продуктивность труда.

Важно! Корпоративное страхование особенно актуально в условиях нестабильной экономической ситуации, поскольку надёжно защищает активы компании от внезапных финансовых катаклизмов.

Добровольный вид

Обязательный вид для работников всегда предоставляет самые базовые выплаты в страховых случаях. Поэтому для расширения возможностей используется добровольное страхование.

Страховщиком здесь выступает компания. Соответственно тарифы, перечень страховых ситуаций и размеры выплат будут устанавливаться условиями договора.

Многие работодатели прибегают к добровольному страхованию сотрудников от несчастных производственных случаев и профзаболеваний. Ведь выплат, положенных по обязательному страхованию, едва ли хватит на лечение и восстановление.

В целом, добровольный вид отличает предусмотрительность руководителя и повышает его авторитет в глазах персонала.

Вывод

Страхование работников отражает социальную направленность государственной политики и поддерживает материальное благополучие человека, утратившего полностью или на время способность трудиться.

Уплата взносов на обязательные виды социального страхования входит в обязанность каждого законопослушного работодателя. А, действительно, хороший работодатель еще и позаботится о дополнительной поддержке сотрудников с помощью добровольного вида.

Оцените статью:

[Всего: 4 Средний: 4.5/5] (Рейтинг статьи: 4.5 из 5)

Автор статьи Елена Симакина Юрист

Социальная страховка работника: что это такое?

Ст. № 236 КЗоТ РФ требует: все сотрудники должны подлежать ОСС. Эту обязанность полностью несёт работодатель. Каждый вид страховки обладает своими установленными ставками, объём которых имеет зависимость от принятого на производстве вида налогообложения. Некоторые руководители, в качестве дополнения к обязательному социальному страхованию персонала, предоставляют гарантии в виде добровольной страховки.

Субъекты страхования: кто они?

Партнёры, либо иные «игроки», приравненные к страхованию, являются субъектами ОСС. Каждый человек испытывает ситуации, подразумевающие обеспечение государственной помощью.

Страховая защита служащих

Социальная страховка сотрудников регламентируется ст. № 212 Конституции РФ. Работодатели обязаны обеспечить такой страховой защитой своих сотрудников на производстве. Закон гарантирует следующие виды выплат:

Принцип работы ОСС

Обязательное социальное страхование работников построено с учётом принципа не жёсткой эквивалентности. Установленная повинность по страховым выплатам действует по принципам:

Ключевой источник финансовых вливаний в пользу различных фондов – это взносы, поступающие по обязательному страхованию.

Выплаты страховых взносов должны производить следующие страхователи:

- те, кто делают отчисления и пр. оплаты работникам;

- те, кто занимаются частной практикой, не осуществляют выплаты работникам.

ОСС ввели как дополнительную форму социальной защиты трудоспособных граждан. Если человек утрачивает возможность трудиться, теряет работу, основного кормильца, то обязательства по социальной защите ложится на государственные плечи.