Отчет о целевом использовании полученных средств или форма 6: как правильно?

В составе рекомендованных к применению актуальных форм годовой бухгалтерской отчетности (утверждены приказом Минфина России от 02.07.2010 № 66н) присутствует документ, названный отчетом о целевом использовании средств. Часто его также именуют формой 6, несмотря на то что порядковая нумерация форм для отчетов, приведенных в приказе № 66н, не применяется, да и бланков отчетов в этом документе дается всего пять. Откуда же взялось название, отсылающее к номеру формы, и правомерно ли его использование?

Происхождением названия форма 6 отчета о целевом использовании средств обязан приказу Минфина России от 22.07.2003 № 67н — не действующему ныне документу, которым до вступления в силу приказа № 66н (а он стал обязательным для применения с отчетности за 2011 год) утверждались рекомендуемые для использования формы бухотчетности. В приказе № 67н приводились бланки 6 отчетов, и в каждом из них под официальным текстовым наименованием присутствовало указание на порядковый номер формы. Распределялись номера так:

- № 1 — бухгалтерский баланс;

- № 2 — отчет о прибыли и убытках;

- № 3 — отчет об изменениях капитала;

- № 4 — отчет о движении денежных средств;

- № 5 — приложение к бухгалтерскому балансу;

- № 6 — отчет о целевом использовании полученных средств.

Бланки, утвержденные приказом № 66н, указания на номер формы не имеют, и самих форм в этом документе приводится всего пять: из их числа исключен бланк, соответствующий приложениям к бухбалансу. Однако для бухгалтеров, составлявших отчетность за годы, предшествовавшие 2011 году, привычным осталось применение нумерации составляемых форм, упрощающее указание на их наименование. Однако использоваться такая отсылка может только неофициально, поскольку в действующем документе, утверждающем бланки бухотчетности, номера отчетов отсутствуют.

ВАЖНО! С отчетности за 2020 год бухформы, в т. ч. форма 6, действуют в новой редакции. Подробнее об изменениях читайте здесь. Об изменениях в порядке сдачи отчетности в 2020 году узнайте из этой публикации.

Что включает в себя отчет

Законодательная база отчётов о целевом использовании полученных средств зафиксирована приказом Минфина от 2 июля 2010 №66н, им же утверждёна форма этого документа. Необходимо использовать именно унифицированный бланк, менять его (за исключением установленных законом вариантов) запрещено.

Отчёт включает данные о поступивших и израсходованных средствах. Они указываются построчно, в зависимости от источника поступления и направления затрат.

Поступления денег (строки 6100 — 6200):

- вступительные, членские, целевые и добровольные взносы;

- благотворительные пожертвования;

- прибыль от бизнеса или другой приносящей доход работы (НКО вправе заниматься ею);

- все остальные доходы.

Направления расходов (строки 6320 – 6350):

- социальные и благотворительные мероприятия;

- конференции, встречи и аналогичные мероприятия;

- оплата труда аппарата управления;

- служебные поездки;

- содержание имущества;

- приобретение и обновление основных средств, инвентаря и прочего имущества.

На втором листе отчёта расшифровываются отдельные положения отчёта. Если расшифровки не требуются, лист не заполняют.

Отчёт о целевом использовании средств заполняется по унифицированной форме

Кто его сдает

Данный отчёт предназначен обязателен для всех форм НКО, включая ТСЖ. Это все организации, созданные не с целью получения прибыли, а для решения других задач. Например, для помощи малообеспеченным людям (благотворительные организации) или эффективного управления имуществом (товарищество собственников жилья). По ходу своей деятельности эти организации собирают и зарабатывают деньги, поэтому должен отчитываться перед государством и заинтересованными лицами.

Кто сдает отчёт о целевом использовании денег:

- общественные объединения;

- казачьи общества;

- благотворительные фонды;

- автономные организации;

- ассоциации и союзы;

- товарищества собственников жилья.

Отчетность о целевом использовании средств: кто ее сдает?

Так кто же сдает отчет о целевом использовании средств обязательно?

В приказе № 67н ответ на этот вопрос был однозначным: форму 6 рекомендовалось составлять некоммерческим организациям (п. 4 указаний об объеме форм бухотчетности). Аналогичная рекомендация (правда, с несколько иной формулировкой, отсылающей к общественным организациям, не ведущим предпринимательскую деятельность) имелась и в исходной редакции приказа № 66н (подп. «в» п. 1). Но в настоящее время (приказ Минфина России от 04.12.2012 № 154н) указание на то, кого касается составление отчета о целевых средствах, в тексте приказа № 66н отсутствует. Таким образом, составлять эту форму надлежит всем получателям целевого финансирования, т. е. не только некоммерческим структурам, но и коммерческим организациям, получающим денежные средства целевого предназначения.

Организации, в адрес которых целевые средства не поступают, отчет о них не составляют, поскольку не имеют данных для его заполнения.

Варианты бланка отчета о целевом использовании денежных средств

Рекомендованный к применению бланк отчета об использовании целевых средств существует не в единственном варианте. Приказом № 66н утверждены две его формы:

- полная, приведенная в приложении № 2.1;

- упрощенная, содержащаяся в приложении № 5.

Упрощение подразумевает сокращение числа строк в отчете за счет объединения данных по ряду показателей (подп. «а» п. 6 приказа № 66н) и отсутствие в бланке графы, предназначенной для указания номера пояснений.

Применять упрощенную форму могут лица, имеющие право упростить ведение бухучета и формирование упрощаемой бухотчетности. К числу таких лиц отнесены (п. 4 ст. 6 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ):

- субъекты малого бизнеса, отвечающие критериям, приведенным в законе «О развитии малого и среднего предпринимательства…» от 24.07.2007 № 209-ФЗ;

- организации некоммерческой направленности, подчиняющиеся закону «О некоммерческих организациях» от 12.01.1996 № 7-ФЗ;

- участники проекта «Сколково», получившие этот статус в соответствии с законом «Об инновационном центре “Сколково”» от 28.09.2010 № 244-ФЗ.

Недоступно упрощение отчетности (п. 5 ст. 6 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ):

- для юрлиц, обязанных проводить аудит своих бухотчетов;

- жилищных и жилищно-строительных кооперативов;

- кредитных потребкооперативов и микрофинансовых организаций;

- организаций госсектора;

- политических партий;

- объединений адвокатов и нотариусов, юридических консультаций;

- структур некоммерческого характера, выступающих в роли иностранного агента.

Порядок заполнения отчета о целевом использовании

Порядок заполнения отчета о целевом использовании средств нигде отдельно не описан. Логика внесения данных в него вытекает из самого содержания отчета и примечаний, имеющихся под основной таблицей.

Основную таблицу предваряют данные об отчитывающемся лице (его наименование и коды, характеризующие основные сведения о нем: ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС), а также информация о годе, за который составляется отчет, дате создания и применяемой единице измерения вносимых показателей.

Целью заполнения основной таблицы является отражение с учетом аналитики поступлений-выбытий процесса изменения остатка средств целевого финансирования, учтенных в организации (при применении плана счетов бухучета, утвержденного приказом Минфина РФ от 31.10.2000 № 94н, они показываются на счете 86). При этом предусмотрено сравнение данных текущего и предшествующего ему года.

В верхней и в нижней строках таблицы указываются сведения об остатках средств, соответственно, на начало и на конец года. Промежуточные строки делятся на две группы: со сведениями о поступлениях и о расходовании полученных средств. Для каждой из групп приводимые в приказе № 66н бланки предлагают определенную разбивку строк по аналитике, ориентированную на наиболее часто возникающие основания для поступлений и расходования. В полной форме по этим соображениям выделены:

- в поступлениях — строки: для вступительных, членских и целевых взносов;

- добровольно вносимых средств;

- доходов, явившихся результатом деятельности отчитывающегося лица;

- прочих полученных средств;

- на цели, ради которых юрлицом получено соответствующее финансирование, с выделением в них информации о расходах на благотворительность и социальную помощь, мероприятия информационного характера, иные процедуры;

В упрощенной форме в поступлениях объединены данные о взносах и добровольно вносимых средствах, а в расходной части отсутствует детализация четырех основных групп строк. Кроме того, упрощенную форму отличает отсутствие итоговых цифр, относящихся к поступлениям и расходам.

Вместе с тем при необходимости составитель отчета может дополнить предлагаемый приказом № 66н бланк нужным числом строк (п. 3 приказа № 66н).

Построчный порядок заполнения отчета вы найдете в Путеводителе от КонсультантПлюс, получив бесплатный пробный доступ к системе.

Инструкция по заполнению

Строка 010 отчета отображает остаток целевых средств на начало текущего года.

В бухучете поступление финансового капитала отображается по дебету счетов дохода, в процессе их распределения и остальных источников со счетом 86.

По этой причине строка 010 должна включать в себя кредитовое сальдо таких денежных средств на начало календарного отчетного года.

Документы для скачивания (бесплатно)

- Отчет о целевом использовании средств

Отображение факта получения денежных средств на целевое использование

При зачислении финансов, которые должны быть направлены целенаправленно, необходимо отображать все сведения в строках 020-070.

Для формирования максимального комфорта составления отчета на счету должен быть сформирован аналитический учет, который четко дает представления обо всех видах финансовых поступлений.

Строка 020 отображает суммарный размер денежных средств, поступивших в течении календарного года на основании произведенных вступительных взносов.

Стоит отметить, что сумма вступительных взносов формируется учредительной документацией, а их предназначение – создание первоначальных сбережений оборотных средств компании.

Строка 030 включает в себя суммарных размер средств, поступивших с членских взносов.

Под поредением членские взносы подразумеваются финансовые поступления от членов самой организации на протяжении всего отчетного периода. Основным их предназначением принято считать покрытие различных расходов, связанных со своей трудовой деятельностью.

В строку 040 необходимо указать финансовые поступления исключительно от добровольных взносов.

К сведению: под терминологией «добровольные взносы» подразумеваются денежные средства в любом объеме, которые были внесены на счет компании добровольно. Они могут быть произведены любыми лицами (физическими и юридическими) в любом размере. Более того, они могут поступать и иностранными гражданами.

Источник финансирования может использоваться для выполнения различных задач, связанных с развитием трудовой деятельности компании.

В строке 050 «Полученная прибыль от трудовой деятельности компании» заносятся сведения доходе, который смогла получить компания за отчетный период в процессе осуществления своей трудовой деятельности.

Доход может формироваться в результате проведения различных лекций, выставок и так далее, что предусмотрено уставом организации.

Строка 060 включает в себя прочие финансовые поступления в течении отчетного календарного года.

В этот перечень могут входить различные пожертвования в счет развития организации, благотворительные акции и прочее.

Использование целевых финансовых средств

В категории «использовано» необходимо отображать сведения о произведенных фактических финансовых затратах в течении отчетного календарного года.

Стоит отметить, что в бухучете стоимостная оценка финансовых затрат некоммерческих компаний формируется на тех же счетах, которые применяются коммерческими предприятиями, однако списание осуществляется по дебетовому счету, по которым во внимание берутся источники покрытия затрат, возникших в результате трудовой деятельности.

Согласно Федеральному закону №7 некоммерческие предприятия в обязательном порядке должны формировать сметы доходов и затрат.

Смета затрат формируется на календарный отчетный год в разрезе отельных статей расходов с обязательным учетом специфики трудовой деятельности некоммерческого предприятия. процессе определения номенклатуры статей финансовых затрат допускается возможность отталкиваться от раздела «Использовано средств» формы 6.

По завершению календарного отчетного года необходимо утверждать фактическое исполнение сметы, иначе превышение затрат по смете не будет признано сотрудниками налоговой инспекцией, которая напрямую связано с уставом трудовой деятельности.

В зависимости от того, какие цели преследует устав организации, мероприятия могут быть нескольких подвидов, а именно:

- с профсоюзной точки зрения – организация отдыха, различных детских праздников, произведение дотационных выплат и так далее;

- социальной направленности – оказание различной помощи малоимущим гражданам, пострадавшим от различных аварий и так далее.

К остальным разновидностям целевых мероприятий можно отнести конференции, совещания и так далее. Они могут быть организованы программами, которые утверждаются местным органом управления компании, и должны подвести итоги трудовой деятельности.

В зависимости от того, какого масштаба мероприятие и преследуемые цели, принять участие в них могут члены и участники организации, в том числе и тех граждан, которым были вручены пригласительные и они имеют отношение к тематике.

Все финансовые затраты таких мероприятий должны быть отображены в строке 082.

В строке 083 необходимо отображать все остальные затраты, которые относятся к организации целевых мероприятий (за исключением тех, которые уже отображены в строках 081 и 082).

В строке 090 отдельно необходимо отобразить денежные средства, которые израсходованы на содержание аппарата управления некоммерческой компании. Необходимо учитывать, что все отображаемые затраты должны иметь прямое отношение к содержанию управленческого состава организации в той части, которая преподает на выполнение определенных задач.

При ведении предпринимательской деятельности, все финансовые затраты не могут быть покрыты целевыми поступлениями, поскольку в обязательном порядке должен быть разработан механизм распределения таких расходов.

В строке 091 «Затраты, связанные с заработной платой» необходимо отобразить:

- оплату труда, которая начисляется сотрудникам по установленным тарифным ставкам;

- различные премии и иные денежные вознаграждения;

- возможные компенсационные выплаты;

- заработную плату тех категорий сотрудников, которые осуществляют свою трудовую деятельность по совместительству;

- отчисления в различные внебюджетные фонды.

Все финансовые затраты, которые напрямую связаны с заработной платой, должны находиться в пределах принятой сметы.

В строке 092 «Денежные выплаты, не относящиеся к заработной плате» необходимо указывать выплаты:

- за положенные отпуска (ежегодные и дополнительные, если они предусмотрены по роду трудовой занятости);

- за ученический отпуск, который предоставляется согласно действующему законодательству;

- средний заработок, который сохраняется в процессе выполнения каких-либо государственных либо общественных работ;

- компенсация за неиспользуемый ранее положенный отпуск.

В строке 093 «Финансовые затраты на командировки» указывается расход по командировкам сотрудников не только по территории РФ, но и за ее пределы, в частности:

- цена проезда к месту выполнения своих трудовых обязанностей;

- стоимость аренду жилого помещения;

- выплата суточных и так далее.

В строке 094 «Затраты на содержание помещений, транспортных средств и прочего имущества» указываются финансовые потери на аренду нежилой недвижимости, оплату коммунальных услуг, ремонт и аренда транспортных средств и так далее.

В строке 095 следует указывать все финансовые затраты на ремонтные работы, без которых трудовая деятельность организации будет невозможной.

Строка 096 отображает иные текущие финансовые потери, а именно:

- оплата телефонной связи;

- получение различных консультаций;

- затраты на канцелярию и так далее.

Строка 100 “Покупка ключевых средств, инвентаря и другого имущества” включает в себя сведения, которые раскрывают суть финансовых затрат на капиталовложение. К таковому относится возможная модернизация, реконструкция, приобретение нематериальных активов и так далее.

Пример заполнения отчета о целевом использовании

Рассмотрим пример заполнения отчета о целевом использовании средств на конкретных цифрах.

Пример

Для благотворительного фонда «Надежда», занимающегося помощью лицам, оказавшимся в сложной жизненной ситуации, основным источником средств, позволяющим осуществлять предусмотренную уставом деятельность, являются добровольные пожертвования юридических и физических лиц. Остаток неиспользованных на начало года средств составил 30 000 руб. За 2020 год в качестве добровольных пожертвований фонд получил 7 000 000 руб.

Кроме того, фонд организует акции просветительского характера, приносящие ему доход от продажи входных билетов на них. Чистая прибыль от этой деятельности за 2020 год составила 1 000 000 руб.

Расходы, осуществленные фондом, в 2020 году оказались следующими:

- на благотворительные выплаты людям, попавшим в сложную жизненную ситуацию, — 6 400 000 руб.;

- на оплату труда с учетом страховых взносов, начисляемых на сумму дохода работника, — 1 400 000 руб.;

- на командировки с целью проверки реальности сложных жизненных обстоятельств у лиц, которым нужна помощь — 70 000 руб.;

- на косметический ремонт помещения, занимаемого фондом на правах аренды, — 100 000 руб.

Аналогичным образом складывалась ситуация и в 2020 году. Те есть имели место два вида поступлений: добровольно пожертвованные суммы (5 500 000 руб.) и прибыль от предпринимательства (900 000 руб.). Использовались средства на благотворительные выплаты нуждающимся в них лицам (5 200 000 руб.), оплату труда и страховые взносы (1 100 000 руб.) и поездки в командировки (80 000 руб.). Неиспользованные на начало года средства составляли сумму 10 000 руб.

В основной таблице отчета остатки средств на начало года будут показаны по строке с кодом 6100, а остатки на конец года — по строке 6400. При этом данные строки 6100 для 2020 года (на его начало) и строки 6400 для 2020 года (на его конец) должны быть одинаковыми.

Поступления найдут отражение в строках 6230 (добровольные пожертвования) и 6240 (прибыль от предпринимательства). Общая их сумма попадет в строку 6200.

В отношении расходов на целевые мероприятия окажутся задействованными строки 6310 (в ней будет показана общая их величина) и 6311 (она предназначена для расходов в виде благотворительной помощи).

В части расходов на содержание самого фонда будут использоваться строки 6320 (здесь отразится общая их сумма), 6321 (расходы, связанные с оплатой труда), 6323 (расходы на командировки) и 6325 (расходы на ремонт имущества).

Общая величина произведенных расходов, равная сумме строк 6310 и 6320, попадет в строку 6300.

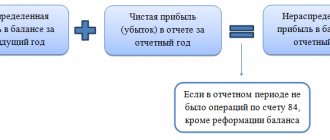

Остаток средств на конец каждого года рассчитывается от суммы их остатка на его начало путем прибавления общей величины поступлений и вычитания из этого слагаемого общей суммы расходов, т. е. по формуле (если ее составить с использованием кодов строк отчета): 6100 + 6200 — 6300 = 6400.

Заполненный по приведенным данным отчет смотрите на нашем сайте.

В заголовочной части отчета автоматически из карточки регистрации клиента в системе «СБИС» указываются следующие сведения:

- период, за который он составляется;

- номер корректировки (если отчет первичный, то указывается «0»);

- название организации и ИНН;

- код по классификатору предприятий и организаций (ОКПО);

- вид экономической деятельности и код данного вида (ОКВЭД);

- организационно-правовая форма собственности и код (ОКОПФ);

- единица измерения, в которой составлен отчет и ее код (ОКЕИ).

Отчет о целевом использовании средств заполняется за 2 года: отчетный ( графа 3

) и предыдущий (

графа 4

).

| Наименование показателя | Код строки | Порядок отражения |

| Остаток средств на начало отчетного года | 010 | Кредитовое сальдо по счету 86 (субсчет «На покрытие расходов фонда») |

| Поступило средств | 020 | стр. 020 = стр. 021 + стр. 022 (рассчитывается автоматически) |

| Целевые поступления | ||

| в том числе: целевые взносы вкладчиков | 021 | Кредитовый оборот по счету 86 (субсчет «На покрытие расходов фонда») в корреспонденции со счетами: 50, 51, 52, 55 (в части целевых поступлений) |

| целевые отчисления от суммы пенсионных взносов (до 3%) | 022 | |

| Отчисления от дохода от размещения средств пенсионных резервов (до 15%) | 030 | Кредитовый оборот по счету 86 (субсчет «На покрытие расходов фонда») в корреспонденции со счетом 84 |

| Отчисления от дохода от инвестирования средств пенсионных накоплений (до 15%) | 040 | |

| Доходы от размещения и использования имущества, предназначенного для обеспечения уставной деятельности | 050 | |

| Прочие поступления | 060 | Кредитовый оборот по счету 86 (субсчет «На покрытие расходов фонда») в корреспонденции со счетами: 50, 51, 52, 55 (в части прочих поступлений) |

| Всего поступило средств | 070 | стр. 070 = стр. 020 + стр. 030 + стр. 040 + стр. 050 + стр. 060 (рассчитывается автоматически) |

| Использовано средств | 080 | стр. 080 = стр. 081 + стр. 082 + стр. 083 + стр. 084 + стр. 085 + стр. 086 (рассчитывается автоматически) |

| Расходы на содержание аппарата управления | ||

| в том числе расходы: связанные с оплатой труда (включая налоги и обязательные платежи) | 081 | Дебетовый оборот по счету 86 (субсчет «На покрытие расходов фонда») в корреспонденции со счетом 26 |

| на выплаты, не связанные с оплатой труда | 082 | |

| на командировки | 083 | |

| на содержание помещений, зданий, транспортных средств и иного имущества (кроме ремонта) | 084 | |

| на ремонт основных средств и иного имущества | 085 | |

| прочие | 086 | |

| Расходы на рекламу | 090 | |

| Расходы на представительские цели | 100 | |

| Расходы на приобретение основных средств и иного имущества | 110 | Дебетовый оборот по счету 86 (субсчет «На покрытие расходов фонда») в корреспонденции со счетом 83 |

| Расходы, связанные с предоставлением услуг сторонних организаций по организационному, информационному и техническому обеспечению деятельности по негосударственному пенсионному обеспечению | 120 | Дебетовый оборот по счету 86 (субсчет «На покрытие расходов фонда») в корреспонденции со счетом 26 |

| Расходы, связанные с предоставлением услуг сторонних организаций по организационному, информационному и техническому обеспечению деятельности по обязательному пенсионному страхованию | 130 | |

| Прочие расходы | 140 | |

| Всего использовано средств | 150 | стр. 150 = стр. 080 + стр. 090 + стр. 100 + стр. 110 + стр. 120 + стр. 130 + стр. 140 (рассчитывается автоматически) |

| Остаток средств на конец отчетного периода | 160 | Стр. 160 = стр. 010 + стр. 070 – стр. 150 (рассчитывается автоматически) |

Итоги

Отчет, отражающий информацию о динамике средств целевого финансирования, формируется при наличии у отчитывающегося лица таких средств. При его создании обычно используется рекомендованный Минфином России бланк, который имеет две формы (полную и упрощенную) и при необходимости может дополняться нужными строками. Упрощение отчета достигается объединением показателей и доступно не всем пользователям этой формы. Специальных указаний по заполнению действующего бланка не существует, поэтому вносить данные в него нужно, опираясь на логику самой формы отчета.

Источники:

- Федеральный закон от 06.12.2011 № 402-ФЗ

- Федеральный закон от 28.09.2010 № 244-ФЗ

- Федеральный закон от 24.07.2007 № 209-ФЗ

- Федеральный закон от 12.01.1996 № 7-ФЗ

- Приказ Минфина России от 02.07.2010 № 66н

- Приказ Минфина РФ от 31.10.2000 № 94н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.