В каких случаях положен больничный?

Больничные листы выдают, если сотрудники не способны работать по следующим причинам:

- Необходимо долечиться после определенного времени, проведенного в санатории.

- Требуется протезирование в стационарных медучреждениях, согласно медицинским показателям.

- Карантин.

- Уход за другим заболевшим членом семьи.

- Утрата трудоспособности из-за проблем со здоровьем самого гражданина.

Если причина – в карантине, то лист действует столько же, сколько изоляция. Выдают документ, только если есть другие бумаги, удостоверяющие личность.

В выдаче могут отказать, если выполняют следующие условия:

- Прохождение обследований, принятие процедур с амбулаторно-клиническими условиями.

- Медосмотр периодического характера.

- Нахождение под стражей, административный арест.

- Прохождение медосмотров или других экспертиз по направлению военного комиссариата.

- Признаков заболевания не выявлено.

Больничные не выдают и при протезировании с амбулаторно-клиническими условиями. Медицинских работников наделяют соответствующими полномочиями на выдачу листов, когда они завершат осмотр сотрудника.

Как рассчитать пособие новому сотруднику, если справки о его прошлых заработках нет

При расчете пособия работнику, который трудится в компании менее двух лет, вам понадобится информация о заработке с предыдущего места службы. Наши коллеги из журнала «Зарплата» в этой статье покажут, что делать, если таких данных у вас нет.

Бухгалтер начисляет пособие по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком в течение 10 календарных дней со дня обращения работника. Выплатить пособие необходимо в ближайший после назначения день, установленный для выплаты заработной платы (ч. 1 ст. 15 Федерального закона от 29.12.2006 № 255-ФЗ, далее – Закон № 255-ФЗ).

Для расчета названных пособий нужно учитывать средний заработок работника за два календарных года, предшествовавших моменту наступления нетрудоспособности или отпуска по беременности и родам, по уходу за ребенком (ч. 1 ст. 14 Закона № 255-ФЗ).

Если работник принят в компанию в прошлом или текущем году, для расчета пособия бухгалтер может использовать сведения о заработке на предыдущем месте работы. Они содержатся в справке по форме, утвержденной приказом Минтруда России от 30.04.2013 № 182н (далее – справка о заработке).

Это важно знать: Как оплачивается больничный лист по стажу работы

При приеме на работу сотрудник вправе представить данный документ, но не обязан этого делать. Поэтому к моменту назначения пособия у бухгалтера может не быть полной информации о сумме выплат, исходя из которой рассчитывается пособие. Рассмотрим, какие действия предпринять в этой ситуации.

Рассчитываем пособие по данным своей бухгалтерии

Итак, работник не представил справку о заработке за два календарных года, предшествующих году, в котором он заболел или оформил отпуск по беременности и родам (по уходу за ребенком). Хотя записи в его трудовой книжке говорят о том, что он не один год трудился в других компаниях.

Мнение эксперта

Поляков Пётр Борисович

Адвокат с 6-летним стажем. Специализация — гражданское право. Опыт более 3 лет в составлении договоров.

В этой ситуации бухгалтеру нужно проверить, в какой момент сотрудник принят в компанию на работу, начислялись ему выплаты в расчетном периоде или нет.

Компания начисляла работнику выплаты в расчетном периоде

Если сотрудник принят на работу в расчетном периоде, у него есть выплаты, учитываемые при расчете пособий, исходя из них, нужно назначать пособие.

Однако необходимо помнить, что существует нижняя граница величины заработка для расчета пособий, установленная частью 1.1 статьи 14 Закона № 255-ФЗ. Из ее положений следует, что средний заработок в расчете за полный календарный месяц не может быть ниже МРОТ.

Как определить, что средний заработок работника за месяц не ниже МРОТ? Для этого нужно сравнить два средних дневных заработка:

— первый, исчисленный исходя из фактических выплат работнику, учитываемых при расчете пособий;

— второй, исчисленный исходя из МРОТ, который действовал на день начала временной нетрудоспособности или «детского» отпуска.

Величину МРОТ нужно скорректировать на районный коэффициент, если он применяется в местности. Об этом говорится в пункте 11.1 Положения об особенностях порядка исчисления пособий по уходу за ребенком гражданам, утвержденного постановлением Правительства РФ от 15.06.2007 № 375.

Напомним, что ежемесячное пособие по уходу за ребенком в любом случае не может быть меньше минимальных величин (ч. 1.1 ст. 14 Закона № 255-ФЗ).

А.У. Чижиков работает охранником в ООО «Луноход» с 1 сентября 2012 года. В октябре 2013 года он находился на больничном 5 календарных дней.

Расчетный период для начисления пособия по временной нетрудоспособности – с 1 января 2011 года по 31 декабря 2012 года.

А.У. Чижиков не представил справку о заработке за остальную часть расчетного периода – с 1 января 2011 года по 31 августа 2012 года.

Как рассчитать пособие по временной нетрудоспособности в этой ситуации, если страховой стаж работника превысил 10 лет?

Решение

Далее бухгалтер рассчитает средний дневной заработок исходя из МРОТ – 171,12 руб. (5205 руб. × 24 мес. : 730 дн.).

Из полученных величин нужно выбрать наибольшую – 171,12 руб. – и исходя из нее рассчитать пособие.

Пособие работника составит 855,6 руб. (171,12 руб. × 100% × 5 календ. дн.). Бухгалтер начислит:

– 513,36 руб. (171,12 руб. × 3 календ. дн.) – за счет средств компании за первые 3 дня болезни;

– 342,24 руб. (855,6 руб. — 513,36 руб.) – за счет средств ФСС РФ за оставшиеся 2 дня болезни.

Работник устроился в компанию в текущем году

У работника, пришедшего в компанию в текущем, 2013 году, в расчетном периоде нет выплат, начисленных в данной организации. Если он не представил справку о заработке с предыдущего места работы, пособия ему будут начислены исходя из МРОТ. То есть, как и в предыдущем случае, бухгалтер применит норму части 1.1 статьи 14 Закона № 255-ФЗ.

В.О. Хандоцкий работает менеджером в ООО «Андрейка» с февраля 2013 года. В октябре 2013 года он был нетрудоспособен 10 календарных дней.

В расчетном периоде (с 1 января 2011 года по 31 декабря 2012 года) В.О. Хандоцкий работал в другой компании. Страховой стаж работника – 9 лет.

Как рассчитать пособие, если сотрудник не принес справку о заработке с предыдущего места работы?

Решение

Мнение эксперта

Поляков Пётр Борисович

Адвокат с 6-летним стажем. Специализация — гражданское право. Опыт более 3 лет в составлении договоров.

В расчетном периоде у работника нет выплат, начисленных в ООО «Андрейка». Чтобы уложиться в срок, отведенный для назначения пособия, бухгалтер воспользуется положением части 1.1 статьи 14 Закона № 255-ФЗ и рассчитает пособие исходя из МРОТ.

Средний дневной заработок равен 171,12 руб. (5205 руб. × 24 мес. : 730 дн.).

Страховой стаж работника – 9 лет, поэтому пособие составляет 100% среднего заработка.

Сумма дневного пособия – 171,12 руб. (171,12 руб. × 100%).

Сумма пособия за период болезни равна 1711,2 руб. (171,12 руб. × 10 календ. дн.). Бухгалтер начислит:

– 513,36 руб. (171,12 руб. × 3 календ. дн.) – за счет средств организации за первые 3 дня болезни;

– 1197,84 руб. (1711,2 руб. — 513,36 руб.) – за счет средств ФСС РФ за оставшиеся 7 дней болезни.

Отражаем пособие в форме-4 ФСС

Работодатели обязаны не позднее 15-го числа месяца, следующего за истекшим кварталом, представлять в территориальные отделения ФСС РФ расчет по форме-4 ФСС, утвержденной приказом Минтруда России от 19.03.2013 № 107н.

Расходы по больничному листу показывают по строке 15 таблицы 1 раздела I отчета. Напомним, что в форме-4 ФСС отражаются только расходы, произведенные за счет средств фонда.

Расходы, указанные в строке 15 таблицы 1 раздела I отчета, расшифровываются в таблице 2. При этом показатель строки 15 должен быть равен показателю строки 12 графы 4 таблицы 2 раздела I.

Воспользуемся итогами вычислений примера 2.

Бухгалтер ООО «Андрейка» начислил пособие по временной нетрудоспособности В.О. Хандоцкому:

– 513,36 руб. – за счет средств организации за первые 3 дня болезни;

– 1197,84 руб. – за счет средств ФСС РФ за оставшиеся 7 дней болезни.

Как отразить пособие в форме-4 ФСС, если на начало III квартала 2013 года пособия в организации не начислялись?

Решение

В форме-4 ФСС отражаются только суммы пособия по временной нетрудоспособности, финансируемые за счет средств ФСС РФ. Это суммы пособия за период с 4-го по последний день болезни.

Пособие за первые 3 дня нетрудоспособности не показывают в форме-4 ФСС. Так как работодатель выплачивает его за счет своих средств.

Образцы заполнения таблиц 1 и 2 раздела I формы-4 ФСС приведены ниже.

Образец 1 Фрагмент таблицы 1 раздела I формы-4 ФСС

Образец 2 Фрагмент таблицы 2 раздела I формы-4 ФСС

Добрый совет от бухгалтера

Очевидно, что, имея приличный страховой стаж и хороший заработок на прежней работе, работник вправе претендовать на получение более весомой суммы пособия, чем рассчитанной исходя из МРОТ.

Для этого работнику нужно представить в свою бухгалтерию справку о сумме заработной платы с предыдущих мест работы. Однако на практике бывают случаи, когда работник не имеет возможности получить справку о сумме заработка у прежнего работодателя. В такой ситуации бухгалтер расчетной части может посоветовать, как поступить сотруднику.

Сотрудник вправе написать специальное заявление работодателю, чтобы получить сведения о заработной плате из Пенсионного фонда. На основании этого заявления бухгалтерия направляет запрос в отделение Пенсионного фонда по месту своей регистрации о предоставлении сведений о сумме заработной платы за прошлый период. В такой ситуации выполняется следующая последовательность действий (см. схему).

Схема Алгоритм действий для получения сведений о заработке в ПФР

Заявление работника

Сотруднику необходимо написать заявление, адресованное работодателю, у которого он трудится в настоящий момент (ч. 7.2 ст. 13 Закона № 255-ФЗ). Форма заявления приведена в приложении № 1 к приказу Минздравсоцразвития России от 24.01.2011 № 21н (далее – приказ № 21н).

Обратите внимание: если работник за два предшествующих календарных года сменил нескольких работодателей, то заявление о направлении запроса в ПФР надо заполнять отдельно по каждому бывшему работодателю.

Образец заявления работника смотрите ниже.

Образец 3 Заявление работника о направлении запроса в ПФР

Образец 4 Запрос работодателя в ПФР

Бухгалтер оформляет запрос в ПФР

Работодатель обязан не позднее двух рабочих дней с даты получения (регистрации) заявления от работника направить запрос в отделение ПФР по месту своей регистрации. Форма и Порядок направления запроса утверждены приказом № 21н. Образец запроса смотрите ниже.

Работодатель, назначающий и выплачивающий пособие, вправе направить запрос в ПФР двумя способами:

— в виде электронного документа, оформленного с использованием электронной цифровой подписи.

Об этом говорится в пункте 6 Порядка направления запроса, приведенного в приложении № 3 к приказу № 21н. Других способов законодательством РФ не предусмотрено. Территориальное отделение ПФР вправе не принимать зап-рос в бумажном виде, так как данный вид направления запроса не утвержден.

Отделение ПФР представляет сведения о заработке работника

В ответ на запрос отделение ПФР представит сведения о заработной плате, иных выплатах и вознаграждениях застрахованного лица у указанного в запросе страхователя на основании сведений индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования.

Ответ дается не позднее 10 рабочих дней (п. 2 Порядка представления сведений, приведенного в приложении № 5 к приказу № 21н). Форма ответа приведена в приложении № 4 к приказу № 21н. Образец ответа из ПФР смотрите ниже.

Образец 5 Сведения о заработке работника из ПФР

Доплата пособия

Когда компания получит ответ на запрос из отделения ПФР, бухгалтеру надо будет пересчитать и доплатить работнику пособие. Перерасчет пособия возможен не более чем за три года, предшествующих дню представления справки (ч. 2.1 ст. 15 Закона № 255-ФЗ).

Мнение эксперта

Поляков Пётр Борисович

Адвокат с 6-летним стажем. Специализация — гражданское право. Опыт более 3 лет в составлении договоров.

При расчете доплаты нужно учитывать, что за каждый год расчетного периода сумма учитываемых выплат не может превышать предельную величину базы для исчисления взносов, установленную на этот год (ч. 3.2 ст. 14 Закона № 255-ФЗ):

Воспользуемся условиями примера 2.

Так как В.О. Хандоцкий не представил в бухгалтерию справку о сумме заработка с предыдущего места работы, ему было начислено пособие исходя из МРОТ.

Необходимо произвести перерасчет пособия и доплатить сотруднику разницу.

Решение

Сумма дневного пособия составила 1301,37 руб. (1301,37 руб. × 100%).

– 3904,11 руб. (1301,37 руб. × 3 календ. дн.) – за счет средств работодателя за 3 дня болезни;

– 3390,75 руб. (3904,11 руб. — 513,36 руб.) – за счет средств компании за первые 3 дня нетрудоспособности;

Как отразить сумму доплаты пособия в форме-4 ФСС

Если доплата начислена в том же квартале, что и первая сумма пособия, то сумму доплаты отражают в том же отчете по форме-4 ФСС в месяце начисления доплаты. Если документы из ПФР поступили в следующем квартале, сумма доплаты должна быть показана в отчете за следующий квартал.

Продолжим предыдущий пример.

На основании сведений о заработке, представленных отделением ПФР, бухгалтер ООО «Андрейка» в ноябре 2013 года доначислил пособие:

– 3390,75 руб. – за счет средств компании;

– 7911,75 руб. – за счет средств ФСС РФ.

Как отразить первоначальную сумму пособия, начисленную в октябре 2013 года, и доплату в форме-4 ФСС за 2013 год?

Решение

В форме-4 ФСС отражаются только суммы пособия по временной нетрудоспособности, финансируемые за счет средств ФСС РФ.

Образцы заполнения таблиц 1 и 2 раздела I формы-4 ФСС приведены ниже.

Образец 6 Фрагмент таблицы 1 раздела I формы-4 ФСС

Образец 7 Фрагмент таблицы 2 раздела I формы-4 ФСС

Статья подготовлена по материалам наших коллег из журнала «Зарплата»

Минимальный и максимальный сроки больничного листа

Максимальный период действия выдачи документа не фиксируется ни одним нормативом. Три дня – минимум на практике для любого лечения. Когда проводят повторный приём – выносят окончательное решение относительно отмены листа, или продления документа. Решение вопроса требует учета состояния пациента лечащими врачами. От нескольких суток до 6 месяцев может действовать любой больничный лист.

От лечащих врачей бумаги продолжают действовать максимум 15 суток. 10-дневное освобождение актуально при обращении к фельдшерам, зубным врачам. Продление сроков действия – право специальных комиссий врачей.

Нет никаких преимуществ у сотрудников, посещающих платные учреждения.

Решение врачебных комиссий предполагает максимум времени, равный 10 месяцам. Расширение времени допустимо, если программа предполагает такую возможность. От требований по регулярному прохождению медосмотров при этом не отказываются.

Сколько дней за год оплачивает больничный лист?

Однозначный ответ на этот вопрос дать практически невозможно.

Законодательство регулирует максимум времени, проводимого на больничном. Указано, какое время оплачивает из своих средств работодатель, а за какое отвечает Фонд социального страхования. Обычно используются правила учета для времени, которые были описаны выше.

Полная оплата документа предполагается, если проблемы со здоровьем возникли у самого сотрудника, а не у его близких. Не важно, сколько дней отдыха по таким причинам выдают в году. После увольнения право обращения за бумагами к бывшему работодателю сохраняется на протяжении первых 30 дней.

Сколько месяцев оплачивается больничный лист согласно закону

Медицинское страхование актуально для любых сотрудников, всех предприятий. Только уплата взносов ФСС сохраняет право по пособиям. Со времени обращения должно пройти не более 10 дней, прежде чем гражданину отдадут причитающиеся деньги.

Согласно указанному периоду выплачиваются любые пособия, связанные с больничными. Документ предъявляют сотрудникам кадровой службы, чтобы провести оплату.

Перечисления происходят одновременно с вознаграждением за труд.

Стаж работника – основной показатель, от которого зависит точный размер компенсаций. Средний заработок на протяжении последних двух лет тоже подлежит учёту. Страховым стажем размеры пособий тоже регламентируются.

Действуют такие правила:

- Стаж до 6 месяцев предполагает опору на МРОТ при расчете.

- 60% от заработной платы – если 5 лет и больше.

- 80% — от 5 до 8 лет.

- 100% — от 8 лет и больше.

Минимальный размер больничного в 2020 году

Минимальный размер больничного в 2020 году не может быть меньше суммы выплаты, рассчитанной исходя из МРОТ.

Минимальный размер больничного нужен в том случае, если средний заработок, который применяется для расчета пособия по больничному окажется меньше МРОТ.

Такое может произойти, если заболевший работник по каким-либо причинам не отработал 2 года до выдачи ему больничного, и сумма пособия по расчету за месяц получилась меньше, чем установленный МРОТ. Если общий трудовой стаж работника меньше 6 меньше, расчет делается только из МРОТ.

МРОТ с 1 января 2020 года составляет 12 130 руб. (приказ Минтруда от 09.08.2019 № 561н).

Если средний заработка оказался меньше МРОТ, для расчета пособия по больничному листу нужно взять средний заработок, рассчитанный из МРОТ.

Обратите внимание

Средний заработок в 2020 году для расчета минимального размера пособия по больничному в 2020 году составит: 12 130 рублей х 24 месяца : 730 дней = 398,79 руб./день.

Дополнительные правила компенсации

Размер выплат меньше из-за неотработанных часов. Компенсация трудового стажа – частая альтернатива обычным решениям.

Больничные продолжительностью 3 дня и меньше оплачивает руководство. Если отдых занял больше времени – за него отвечает Фонд Социального страхования.

Такие категории сотрудников получают выплаты от ФСС:

- Сотрудницы, причина увольнение у которых – закрытие предприятия или ИП. Учитываются ситуации, когда беременность произошла не позднее 12 месяцев после увольнения.

- Бывшие сотрудники, которые заболели меньше, чем спустя 30 дней после того, как соглашение расторгнуто.

- Те, кто поставлен на учёт в Центре занятости.

- При официальном трудоустройстве и отчислении взносов в Фонд.

Государственный бюджет – источник выплат для тех, чей труд не связан со взносами. Это касается различных государственных служащих.

После закрытия документа должно пройти не больше 6 месяцев, прежде чем бумагу получат подчинённые. После этого компенсацию переведут на счёт в ближайшую дату выдачи зарплаты. Но после предоставления документа должно пройти минимум 10 дней. Оплата за период болезни предполагает расчет НДФЛ.

Максимальный размер больничного в 2020 году

Максимальный размер больничного зависит от предельной величины базы для начисления страховых взносов в ФСС.

В расчет среднего заработка для пособий берутся выплаты работнику за два календарных года, предшествующих болезни.

При этом средний заработок ограничивается суммой, которую рассчитывают исходя из предельных баз для начисления социальных взносов.

Обратите внимание

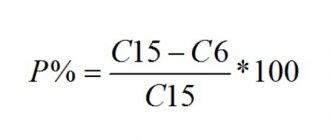

Максимальный среднедневной заработок для пособий = Сумма предельных баз по социальным взносам за два предшествующих года /730

Предельная база для начисления взносов с 2020 года по 2020 год составила:

- в 2020 году — 815 000 рублей.

- в 2020 году — 865 000 рублей.

- в 2020 году — 912 000 рублей

В 2020 году в расчетный период для больничного листа нужно взять период с 1 января 2020 года по 31 декабря 2020 года. То есть, 2018 и 2020 год.

В 2020 году предельная база по взносам на социальное страхование на случай временной нетрудоспособности и материнства составляла 815 000 руб.

В 2020 году – 865 000 руб.

Обратите внимание

Максимальная сумма больничного пособия за день в 2020 году составит: (815 000 руб. + 865 000 руб.) : 730 дн. = 2301,37 руб.

Для сравнения, в 2020 году, аналогичная сумма составила: (755 000 + 815 000) / 730 = 2 150,68 руб.

О медико-социальной экспертизе

Медико-социальную экспертизу назначают пациентам, которые находятся на больничном долгое время, либо страдают от стойкого расстройства одной из функций организма. Задача такого мероприятия – установить степень действующих нарушений. И при необходимости – присвоить определенную группу инвалидности.

После проведения такой процедуры обычно принимают одно из следующих решений:

- Больничный листок закрывают до новой экспертизы, присваивают определенную группу инвалидности.

- Отказ в установлении определенной группы. Срок больничного увеличивают до момента, пока трудоспособность не восстановится.

- Увольнение по инвалидности – незаконное, если других причин нет. Исключение – ситуации с полной утраты способности трудиться. Для такого сотрудника вводят допустимое отсутствие на работе на протяжении 120 дней максимум. 5 месяцев — самый долгий непрерывный отдых за весь год.

Как часто можно брать больничные?

Руководители часто остаются недовольные подчиненными, которые оформляют больничные слишком часто. Закон устанавливает конкретные сроки больничных только по отношению к периодам, которые оплачиваются. Сотрудник не имеет ограничений по количеству болезней за год и курсам лечения. Трудящийся гражданин должен сам оценивать состояние здоровья.

Если больничный выдали сотруднику на законных основаниях, то его увольнение по этой причине недопустимо. Исключение – ситуации с закрытием организации, полной потерей способности к труду.

Выплата компенсации – право, сохраняемое, когда договор расторгнут, даже если обстоятельства такие:

- Больничные листы при уходе за детьми до 7 лет

- Болезнь маленького ребёнка даёт родителям законодательное право получения отдыха.

Для таких обстоятельств продолжительность отдыха максимум определяется следующим образом:

- Четыре месяца – в случае с детьми-инвалидами.

- Не более 45 суток – если болеют дети от 7 до 15 лет.

- Три месяца – при уходе за детьми младше 7 лет.

- С детьми младше семи лет общее время – два месяца в год, не более.

Оплата больничного листа по бытовой травме

Повреждение, полученное дома и лишившее индивида способности к труду на какое-то время, также служит основанием для выплаты пособия. Листок нетрудоспособности выписывается:

- Лечащим врачом медучреждения.

- Фельдшером, стоматологом.

- Специалистами клиник НИИ.

Подсчет осуществляется по общепринятым правилам. Конечная величина выплаты вправе быть уменьшена до минимальной отметки в случае нарушения режима пациентом (например, больному следовало находиться в больнице, которую он самовольно покинул на неделю). Выплата вовсе не полагается, если причиной полученного урона здоровью оказалось наркотическое или алкогольное воздействие на организм.

Посещение медучреждений: регулярность

Только регулярное посещение врачей предполагает выплату компенсаций:

- При открытии, закрытии больничных в домашних условиях процедура двухразовая.

- Спустя каждые 15 суток при сборе врачебных комиссий.

Нарушение периодичности ведёт к проблемам с предписаниями от главного врача. Результат – сниженные по размерам компенсации, ведь в бланках больничных об этом всегда упоминают.

Учет даты открытия больничного листка

Сотрудник может принести в бухгалтерию работодателя документ о болезни с опозданием, тогда пособие выплачивают, если со дня закрытия больничного прошло не более полугода (ст. закона от 29.12.2006 № 255-ФЗ). Важно учитывать день открытия листка нетрудоспособности – если первый день болезни приходится на 2020г., максимальный больничный в 2020 году оплачивается исходя из предельного дневного значения 2020 года – 2150,68 руб.

Таким образом, при начислении больничных в 2020 г. максимальный размер дневного пособия не должен превышать 2301,37 рубль.

Нюансы выплат после увольнения

В этом случае получение пособий предполагает выполнение определённых условий:

- Не позднее, чем через 6 месяцев после увольнения, на старое место работы направляют больничный лист с трудовой книжкой.

- Новое место работы еще не оформлено окончательно.

- С даты увольнения прошло не больше месяца перед тем, как начался больничный.

- Оплачиваются только листы за болезнь самого сотрудника. Уход за членами семьи с компенсацией при таких обстоятельствах не связан.

- Обратиться надо к сотрудникам одного из отделений ФСС.

Заявление на оплату больничного листа за счет работодателя

Для получения компенсационных выплат сотруднику необходимо вместе с бюллетенем подать руководителю заявление. В нем следует указать:

- личные сведения о начальнике (ФИО, должность в графе кому подается обращение);

- название организации;

- ФИО заявителя, занимаемая должность;

- прописать слово «заявление» посередине листа после шапки;

- указать просьбу в начислении компенсации – причина нетрудоспособности и ее длительность;

- прописать список приложений;

- число и подпись.

При подаче заявления на выплату по факту получения травмы дополнительно предоставляется акт о происшествии на предприятии. Общеустановленной формы обращения не существует. Примерный образец можно скачать здесь.